远洋集团卖优质资产化债:32亿ABS将到期,19.6亿出售购物中心予居然之家

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王泽红

编辑 | 吴亚

5月30日,远洋集团股债齐涨,股票当日收盘涨幅达13.98%,旗下多支债券也出现上涨,其中“15远洋03”涨9%,“18远洋01”涨5.3%。

前一天晚上,居然之家、远洋集团、远洋服务三方发布公告,居然之家拟以19.6亿元收购北京朝阳“远洋未来广场”。

该购物中心位于北京北四环亚奥板块,可租赁面积为3.12万平方米,由项目公司北京睿鸿商管持有,睿鸿公司及主体物业原始权益人为远洋集团,目前在类REITs结构下,并由私募基金“中联基金”100%直接持有。

中联基金持有睿鸿公司的股权和债权,合计转让对价16.04亿元,其中包括本金金额为9.64亿的借款债权。这部分股权和债权,远洋集团享有优先收购权,也是交易的一部分。

此次并购主要分三部分:一是中联基金持有睿鸿公司的股权和债权,合计16.04亿元;二是远洋集团的优先并购权,作价3.49亿;三是远洋服务持有的产权车位,对价1033.5万。

其中,居然之家需要支付给远洋集团3.59亿元,包括3.49亿优先收购权及1000万停车位代价,分三期支付;而睿鸿公司的16.04亿股权和债权,居然之家则直接支付给中联基金,远洋集团不会收到有关款项。

退与进之间,体现了两家公司不同的发展策略。

远洋出售轻资产:

用于偿还12月到期ABS

在远洋2022年财报中,睿鸿公司是以合营公司的名义,被远洋列入财务报表,由睿鸿公司持有的远洋未来广场(北京),也是远洋持有的22个投资物业之一。

此次优先收购权,以及项目公司买卖交割后,远洋集团在睿鸿公司将不再拥有任何权益,睿鸿公司也将不再被远洋集团以合营公司列入财报。这意味着,远洋旗下的22个投资物业,进一步缩减至21个。

交割之后,远洋也不再负责远洋未来广场(北京)的运营管理,双方签订的分期付款条约里,其中有两条特别提及,一是终止委聘远洋北京朝阳分公司为项目公司提供营运管理服务,二是终止委聘物管公司为该物业及配套设施提供物业管理服务。

目前,远洋未来广场主要用来经营购物中心。据远洋人士透露,交割完成后,由远洋运营的购物中心会撤出。

据搜狐财经了解,远洋未来广场去年出租率高达98%,在远洋持有的投资物业中,仅次于福州爱琴海公园,是远洋商业旗下的优质资产。

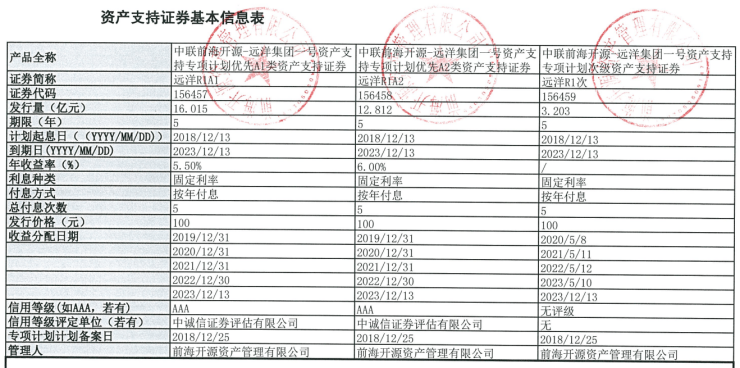

更为重要的是,远洋未来广场早在5年前,便已实现轻资产运营,是在类REITs结构下由私募基金直接持有。2018年12月,远洋以北京的远洋未来广场、远洋山水未来汇以及位于天津的远洋未来广场三个项目作底层资产,发行规模为32.03亿元的ABS产品。

该产品由远洋集团作为原始权益人,中联基金作为基金管理人,远洋资本担任产品投资顾问,前海开源担任计划管理人,在当时国内公募REITs尚未开放的背景下,远洋的这一操作模式,为房企投资物业资产盘活、实现资本退出,提供了一条渠道和可供参考的路径。

尤其是当下,地产行业正处于不断变革之中,头部房企在商业板块不断加大轻资产拓展力度,包括万达商管、华润置地和龙湖商业等,目前正在推动旗下的商业地产项目通过资产证券化的方式退出,包括发行CMBS和类REITs产品实现轻资产化。

IPG中国首席经济学家柏文喜告诉搜狐财经:“远洋未来广场的主体物业2018年就通过ABS退出了,如今再次出售的剩余的停车位、人防工程、附属设施以及在之前发行的ABS中拥有的优先权,这也就就意味着彻底退出了该项目。”

实现资产“减重”,似乎是房企或商业地产商的最终目的,但远洋如今选择将已轻资产化的优质资产出售,看似意外但也在情理之中。

2022年,在地产下行的背景下,为了保证现金流的安全,远洋加速轻资产转型步伐,接连出售旗下商写资产,包括北京颐堤港一期、丽泽远洋锐中心、成都太古里股权等,回笼资金超150亿元,如今出售远洋未来广场也是相同的目的。

远洋集团表示,此次以3.59亿出售远洋未来广场(北京),估计公司将就该交易确认税前净收益约3.16亿元,拟将出售所得款用于补充营运资金。

就在远洋发布出售公告第二天,即5月30日,据受托人向上海证交所私募债券披露系统提交的文件,远洋集团计划把出售一个购物中心的收入,用于偿还将于12月13日到期、32亿元人民币资产支持证券(ABS)的一部分。

该文件称,这支ABS分为3个层级,其中16亿元为优先级,将在出售购物中心交易完成之后进行兑付,出售交易的对价将为16亿元,另外两个层级分别为12.8亿元和3.2亿元,暂不兑付。

此外,远洋集团内部人士也表示,公司计划在购物中心交易之后,通过资产处置或再融资来偿还剩余的ABS。

据搜狐财经了解,上述消息所指的即将到期的ABS,正是远洋2018年12月以远洋未来广场等三个项目作底层资产,发行的那笔规模为32.03亿ABS产品,详细名称为“中联前海开源-远洋集团一号资产支持专项计划”,如下图所示:

面对即将到期的ABS产品, 与此前轻资产路线回流现金不同的是,远洋此次选择出售已轻资产化的资产,彻底退出。

居然之家19.6亿并购:

意欲打造“中商·世界里”购物中心?

从此次交易的买卖双方来看,还有一个很有趣的现象:

2021年,远洋先后并购红星美凯龙旗下红星地产及旗下物流公司,获取红星地产千亿货值的同时,也接收了红星地产的21个商业项目,如今这些项目大多数尚未开业,已开业的依旧由爱琴海集团运营。

红星美凯龙与居然之家,两大家居连锁卖场寡头,一方在向远洋出售资产,另一方却从远洋并购资产,当然这纯属巧合,远洋出售的并不是来自红星商业的项目。

居然之家表示,本次交易将使公司在一线核心城市自持一处成熟物业,远洋未来广场与公司北四环店仅隔百余米,形成强力互补关系,并且地处北京成熟商业片区,对巩固和提升公司在北京核心区域的经营具有战略意义

但从远洋在两大家居巨头之间的买与卖,也可以看出红星美凯龙与居然之家不同的处境,前者债务缠身,已经多次甩卖资产自救,而且即将易主,建发集团旗下建发股份、联发集团并购红星美凯龙29.95%股份的方案,已于5月22日获得厦门市国资委批准。

居然之家则是未完成资产重组业绩承诺,旗下家居连锁三年实现的扣非归母净利润合计约 68.94亿元,差额约3.02亿元,累计实现业绩承诺总金额的95.81%,汪林朋、居然控股和慧鑫达建材需向居然之家履行补偿义务。

虽然业绩承压,但居然之家的发展却呈扩张态势,不仅在通过一二线租赁、三四线加盟的策略,进行“轻资产模式”突进,还欲通过武汉中商打造第二增长曲线,拓展购物中心业态,并由其旗下的武汉中商来主攻这个目标。

去年12月,居然之家与武汉中商重组后的首个购物中心项目,中商·世界里(光谷)已经正式开业。居然之家的策略很明确,准备在未来三至五年内,以湖北为大本营,在家居卖场主业之外,将“中商·世界里”打造成实体店第二发展曲线和新的利润增长点。

而其此次并购的远洋未来广场,业态恰好是购物中心,至于未来是否将其打造为“中商·世界里”系列购物中心,搜狐财经将持续关注。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。