万科、金茂、华润“尝鲜”首批消费类公募REITs,房企新活水如何打通投融管退?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王迪

编辑 | 吴亚

10月26日,据证监会官网显示,嘉实基金、华夏基金和中金基金上报了首批消费基础设施公募REITs,分别为中金印力消费REIT、华夏金茂购物中心REIT、华夏华润商业资产REIT、嘉实物美消费REIT。

这意味着万科、金茂、华润等房企在商业公募REITs上正扩围努力。

此前,在2023年万科媒体交流会上,万科董事会主席郁亮坦言,对不动产经营业务而言,REITs的重要性类似于按揭贷款之于住宅开发,能够将不动产变为动产,打通投融管退的闭环。万科商业、物流、租赁住房都在准备REITs。

“明年长租REITs会发行大约10亿的规模,是不同资产包的整合。“万科泊寓总经理胡冬华此前如此向搜狐财经透露。另外,据知情人士向搜狐财经坦言,物流及商业REITs在今年上市发行的可能性较大。

对于此次基础设施公募REITs的申报与尝试,易居研究院研究总监严跃进指出,这意味着商业地产REITs正式诞生了。今年3月份发改委文件将我国公募REITs的标的资产拓宽到商业地产领域。而在4月份西安大唐不夜城REITs项目,就标志着此类领域在不断开拓。此次4支REITs开始申报,说明取得了关键的一步,即进入到常态化的操作过程中。

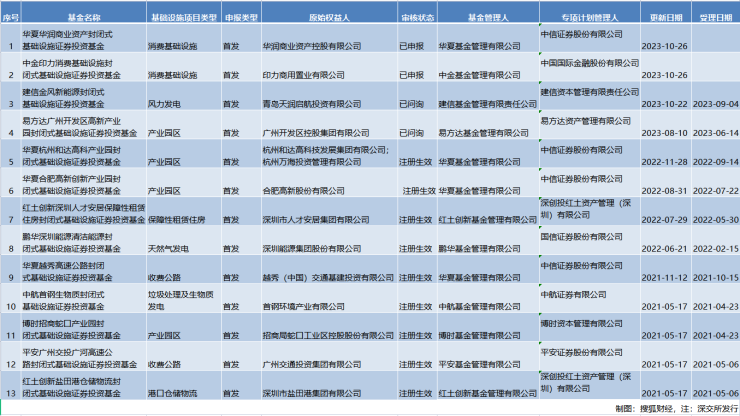

仅从深交所申报的公募REITs来看,搜狐财经梳理发现,目前申报项目共有13个。其中,消费基础设施REITs2个,涉及万科及华润;产业园区REITs4个,涉及招商蛇口等公司;保障性租赁住房REITs共1个,涉及深圳市人才安居集团有限公司。收费公路REITs共2个,其他多为港口仓储物流、风力发电、天然气发电、垃圾处理及生物质发电等基础设施项目类型。目前9个项目已经注册生效。

10月26日,万科中金印力消费基础设施封闭式基础设施证券投资基金在深交所首发申报,属于消费基础设施类型,基金管理人为中金基金管理优先公司,专项计划管理人为中国国际金融股份有限公司,原始权益人为印力商用置业有限公司。

同天,一同被申报的还有华夏华润商业资产封闭式基础设施证券投资基金,原始权益人为华润商业资产控股有限公司,转向计划管理人为中信证券股份有限公司,基金管理人为华夏基金管理有限公司。

此外,华夏金茂购物中心封闭式基础设施证券投资基金的发起人是上海兴秀茂商业管理有限公司,其在上交所首发申报,专项计划管理人为中信证券股份有限公司。

房企巨头们正加速向消费基础设施REITs拓围步伐,这让持有型、经营型不动产也再迎利好。

自2023年3月,国家发展和改革委发布《关于规范高效做好基础设施领域不动产投资信托基金(REITs)项目申报推荐工作》通知,首次明确,我国公募REITs范围拓宽到商业地产领域。10月20日,证监会发布《关于修改〈公开募集基础设施证券投资基金指引(试行)〉第五十条的决定》,将公募REITs试点资产类型拓展至消费基础设施。

于房企而言,公募REITs发行之声已经传开。早在今年7月,就有市场消息称,万科正在尝试发行商业地产REITs,目前正处于首批申报阶段。本次申请由万科旗下商业地产公司印力集团操刀,底层资产为杭州的一处购物中心。

对于商业地产REITs试水,有专家指出,首批试点发行的公募REITs对资产质量要求通常更高,因此,一线城市核心商圈,运营稳定,接近满租,租金增长率稳定的购物中心更有望成为第一批消费类公募REITs发行的底层资产。此外,国企或行业龙头有望成为最先顺利完成公募REITs发行的主体。

就商业地产REITs的首发资产的发行门槛来看,新政策从预期收益率和资产规模两方面给予一定要求:预期收益率方面,特许经营权、经营收益权项目IRR≥5%;其他项目净现金流分派率≥3.8%。在资产规模方面,保障性租赁住房不动产评估净值≥8亿;其他项目不动产评估净值≥10亿。

资产证券化解决了存量盘活的资金渠道问题,而决定打包资产证券化产品的是底层资产。同样地,与地产开发的快周转不同,投入大、回报周期长的特点,也决定了商业地产精细化的运营才能盈利。

严跃进指出,从目前类似申报的情况看,购物中心、商业广场等商业地产项目率先获得政策的支持。后续包括度假村、文旅地产等消费业态或也有纳入改革的可能。此类改革具有积极的导向,进一步促进商业地产REITs市场的扩大。

“此前类似万科在媒体交流会上表达了一个非常重要的观点,即若是REITs环节打通,企业可以从开发商转变为不动产商。我们认为,REITs项目的申报,不仅仅改变了金融投资产品的类别,客观上也使得房企转型具有了更好的抓手,值得各类房企的关注。“严跃进称。

诚然,房地产告别房价单边快速增长时期,行业不得不面对的是销售增速减缓的问题。在郁亮看来,存量时代第一个难点是如何赚小钱,赚慢钱,赚辛苦钱,再辛苦钱。另外一个难点是商业模式有没有闭环的问题。

从郁亮所言,除印力商业之外,物流、租赁住房都在准备REITs,而万科物流及租赁业务底层资产也呈现良好发展趋势。就半年报来看,万科上半年经营性业务迎来快速发展,经营服务业务全口径的收入267.3亿元,同比增长11.9%。这成为发行REITs的关键所在。

仅以万科为例,自今年6月起,经过8年的努力泊寓已实现单月利润连续回正,9月份实现累计权益净利润回正,预计今年内将实现整体盈利。今年年初,建设银行旗下建信住房租赁基金与万科集团联合创立的“建万住房租赁投资基金,试水百亿租赁基金。

截至目前,泊寓已在 19 个城市为 8.3 万间保障性租赁住房提供运营服务,在市场化运营机构中,纳保数量位居第一。胡冬华称,近两年万科长租公寓在更广泛与国资国企、资产管理机构开展保租房合作,盘活存量资产。

在物流层面,2023年上半年,万纬物流实现营收19.5亿元,同比增长17.0%,其中冷链业务取得快速发展,营收同比增长30.3%。万科旗下万纬物流目前已服务全球超1600家企业,是目前中国冷链行业唯一能服务商超、餐饮、乳制品等7个不同行业的多温区供应链服务商。

当然,对于资产证券化的尝试,其他房企早就有所关注及行动。

以华润来看,其管理层曾表示,随着消费基础设施公募REITs获得政策支持,华润置地已经启动资产管理平台搭建、资产管理能力建设,推动向资管业务转型,打造新的业绩增长极。

对于金茂而言,今年3月,“金茂申万-上海金茂大厦-鑫悦绿色资产支持专项计划(碳中和)”在上海证券交易所成功发行。产品总储架规模100亿元,首发单期规模为30亿元,种类为CMBS,期限为10+8年。这是全国最大规模碳中和储架CMBS,成为金茂资产证券化的尝试。此次“尝鲜”消费基础设施REITs或为其再度提供资金“活水”。

另外,除了此次在消费基础设施REITs有所尝试之外,万科选择的方式是,定位轻资产,将商业资产装入投资基金平台,并通过印力的运营管理、资本运作实现升级和退出。这也是2016年万科收购印力的原因:除借印力提升万科商业水平,更是以CMBS、REITs等资本证券化渠道形成“投融管退”的模式。

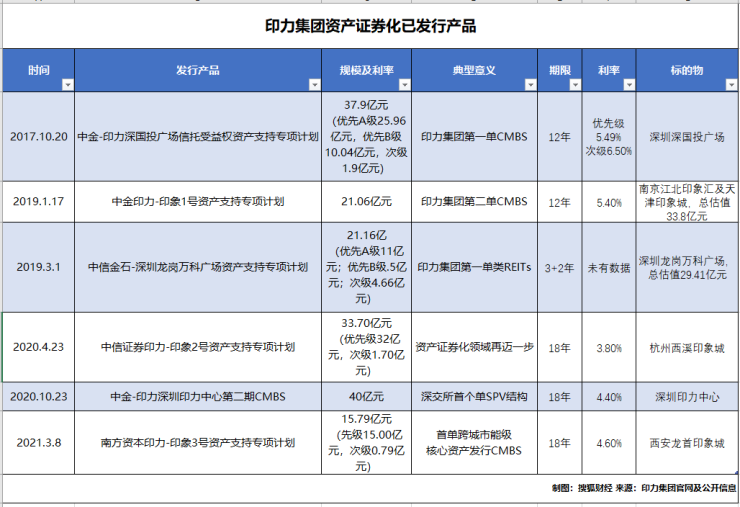

搜狐财经根据印力官网及公开信息统计,从2017年开始,印力共推出6个资产证券化产品,总发行规模达到169.61亿元。其发行利率最低为3.8%、最高为6.5%,期限多在10年以上,最多长达18年,多为万科与中金及中信南方资本发行,而首批消费基础设施公募REITs基金管理人仍然是中金。

当然,亦有券商称,REITs扩容至消费型基础设施领域,所带给我们的不仅仅是全新的投资风口,其背后的核心在于我们如何合理看待商业不动产的价值。此外,商业不动产自身具有特殊性,与其他不动产类型的特点大相径庭,如何对其底层资产进行合理估值,是当下市场面临的一大考验。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。