金隅集团:拟发行15亿元可续期公司债,基础期限3年

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点财经讯 耿宸斐 12月16日,上交所披露北京金隅集团股份有限公司2021年面向专业投资者公开发行可续期公司债券募集说明书。

据悉,该债券注册金额为80亿元,本期债券发行金额为不超过15亿元(含15亿元),不设置超额配售。本期债券基础期限为3年,以每3个计息年度为一个周期(重新定价周期)。在每个约定的周期末附公司续期选择权,发行人有权选择将本期债券期限延长1个周期,或选择在该重新定价周期到期全额兑付本期债券。本期债券面值为100元,按面值平价发行。牵头主承销商、受托管理人为为排名前列创业证券承销保荐有限责任公司,联席主承销商为中信建投证券股份有限公司,经中诚信综合评定,发行人的主体信用等级为AAA,评级展望为稳定,本期债券的信用等级为AAA。起息日为2021年12月21日。

本期债券采用固定利率形式,单利按年计息,不计复利。如有递延,则每笔递延利息在递延期间按当期票面利率累计计息。本期债券排名前列周期的票面利率将由公司与主承销商根据网下向专业投资者的簿记建档结果在预设区间范围内协商确定,在排名前列周期内固定不变,其后每个周期重置一次。

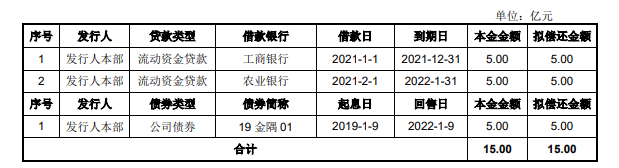

据了解,本期债券募集资金扣除发行费用后,拟全部用于偿还银行贷款及公司债券,具体明细如下:

因本期债券的发行时间及实际发行规模尚有一定不确定性,发行人将综合考虑本期债券发行时间及实际发行规模、募集资金的到账情况、相关债务本息偿付要求、公司债务结构调整计划等因素,本着有利于优化公司债务结构和节省财务费用的原则,未来可能对偿还的具体有息债务进行适当的调整。

在有息债务偿付日前,发行人可以在不影响偿债计划的前提下,根据公司财务管理制度,将闲置的债券募集资金用于补充流动资金(单次补充流动资金最长不超过12个月)。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。