并购贷、银行间债券齐发,民营房企迎资金暖流

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

作者 | 王泽红

出品 | 焦点财经

进入3月,气候更加暖和,春风中没有了冬末时的凛冽,夹杂着丝丝暖意,拂面而来,正如同房企引来阵阵融资暖流一样。

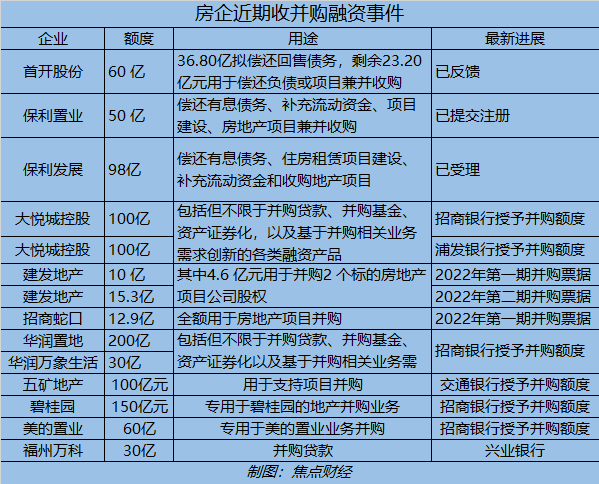

3月3日晚间,碧桂园和美的置业双双官宣获得招商银行并购贷,碧桂园获得150亿并购融资额度,美的置业获得60亿地产并购专项融资额度。央国企之外,民营房企也拿到了并购贷。

3月1日,郑州出台“新政19条”,给楼市吹来暖风当天,河南省房协发布的关于统计上报开发企业(项目)融资需求的通知,也给房企带来暖风。河南拟开展房地产领域专项银企对接,统计开发企业(项目)融资需求情况,并要求有融资需求的企业(项目)上报融资需求,汇总后统一上报省住建厅。

这就像一个缩影,房企融资在全国正步步回暖。

并购贷款,开始流向民营房企

在监管层多次公开鼓励并购重组背景下,银行间市场率先支持并购票据发行,央行、银保监联合发文做好收并购金融服务,并购贷不纳入三条红线以及地方政府牵线搭桥等背景下,并购贷正陆续落地。

碧桂园和美的置业之前,已经有多家房企获得金融机构的并购融资额度。兴业银行3月1日表示,近期相继落地福州万科并购贷款近30亿元,并牵头主承销建发房产2022年第二期中期并购票据,发行规模15.3亿元。

刚刚过去的2月份,绿城集团拟注册发行30亿并购票据,交通银行为五矿地产提供100亿元并购额度,大悦城控股先后获得招商银行、浦发银行共200亿元并购融资额度。

继续回溯至1月份,华润置地和华润万象生活获得招商银行230亿元并购融资额度;招商蛇口也发行了并购票据12.9亿元,全额用于房地产项目并购。

从融资主体来看,主要集中于地产央国企和混合制企业,如今碧桂园和美的置业打破了这一局面。金融机构对地产行业的收并购融资支持,正加速落地;同时鼓励金融机构提供相关金融服务,并强调不对出现困难的大型房地产企业盲目抽贷断贷,房企境内融资环境继续得到改善。

民营房企陆续在银行间市场获准发债,便是一个重要信号。

银行间市场发债,民营房企相继加入

3月1日,碧桂园50亿元中期票据获准注册,这是其去年12月1日计划在银行间债券市场注册发行的一笔债券,历经3个月后获准注册。而龙湖和旭辉各50亿元中期票据,已经先于碧桂园接获中国银行间市场交易商协会发出的接受注册通知书。

此前,银行间市场交易商协会对于申报中期票据的准入标准是“中央及地方国有房地产企业以及A股上市房地产企业”。作为非A股上市民营房企,这是碧桂园、旭辉首次于交易商协会注册中期票据。

美的置业速度更快,2月25日成功发行2022年度排名前列期中期票据,获多家主流银行、头部基金以及非银等机构认购,成为2022年排名前列获得中期票据(MTN)批文并成功发行的内房股。

自去年11月银行间市场交易商协会举行房地产企业代表座谈会,重点支持符合房地产调控政策的企业注册发行中长期限的债务融资工具后,已经有多家房企在银行间市场发债,保利发展和招商蛇口率先启动发展,此后光明地产、建发房产、金地集团、北京城投等超过20家房企相继开启发行工作。

时间进入2022年后,更多房企加入银行间市场发债阵营,深业集团拟注册发行50亿中期票据,万科拟发行80亿元中期票据,中海企业、华侨城A以及多家深圳房企拟发行中期票据,但是发债企业多集中于央国企和混合制企业。

随着龙湖地产、旭辉集团、美的置业和碧桂园等房企的中期票据,相继获准注册或发行后,信用良好的优质民营房企,在银行间市场发债也在逐渐增加。从全渠道来看,除央国企之外,金科、滨江等优质民企也在境内相继发债。

焦点研究院表示,不同于2021年末民企几乎退出境内债舞台,1月非国资背景房企虽仅有龙湖和滨江成功发行约47亿元债券,但结合近期碧桂园、龙湖、旭辉等分别取得中期票据的注册通知书来看,民营房企融资改善也在进入正常轨道。

但中指研究院企业事业部研究负责人刘水告诉焦点财经,排名前列,从信用债来看,2月信用债发行规模为250.2亿元,环比下降16.38%,相较于去年2月271.71亿元,同比下降7.92%;第二,从海外债来看,2月内地房企海外债发行规模为15.8亿元,环比下降83.46%,相较于去年2月290.89亿元,同比下降94.57%;第三,从融资成本来看,信用债与海外债融资成本有小幅浮动,其中信用债平均利率为3.59%,环比增长0.21个百分点,同比下降1.25个百分点;海外债平均利率为6.95%,环比增长1.39个百分点,同比增长1.37个百分点。

根据贝壳研究院统计,2022年1-2月房企境内、境外债券融资累计约856亿元,同比下降59%,降幅较今年首月收窄11个百分点。2022年开年两个月,房地产债券市场延续低温,整体房企端债市仍处于缓慢修复过程中。

易居研究院智库中心研究总监严跃进告诉焦点财经,目前处于一个底部阶段,很多房企压力还是很大,融资的空间也不大。其他一些企业则因为信用等级高,可能会有一些融资动作。总体上看,后续随着金融环境的进一步宽松,同时随着房企对于房地产市场的信心增大,这方面确实会有改善的可能。后续若是房屋销售市场改善,房企信用等级增加,那么房企发债或融资等动作也会增强。

整体来看,政策回暖基调虽已现,但房企整体融资环境的改善仍需时间。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。