王健林380亿对赌定终点,万达商管“续命”7个月再冲港股上市

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王泽红

王健林或许未曾想到,重返港股会遭遇另一场拉锯战。

4月25日,珠海万达商管的招股书再次失效,这已经是第三次,距离其2021年10月首次递交招股书,已经过去了一年半。

此前,万达已经在回A的路上,兜兜转转耗费了5年时间,最终无果才决定重返港股,但这次并未留给王健林那么多时间,珠海万达商管需要在2023年底前完成上市。

万达与投资人380亿的对赌,决定了最后的时间节点。

带着万达成功躲过地产至暗时刻、重回地产首富的王健林,本来已经成为一众民营房企老板羡慕的对象,却不曾想珠海万达商管波折的上市,再次令其走到了一个关口。

今年上市成功与否,对于万达至关重要,背后不仅是对赌带来的压力,更关乎万达的偿债能力。

IPO延期,推迟至11月

按照万达原有的节奏,二季度将冲击上市。

2月初,万达商管发行一笔3亿美元的美元债,彼时在路演活动上,管理层曾给透露,珠海万达商管有望2023年第二季在香港完成IPO上市,最快2月底前取得证监会赴港上市的批准。

没曾想陡生变数,招股书未通过聆讯致失效。对于这一结果,外界并未差异,因为早在失效前一个星期,已经传出珠海万达商管正在按照中国证监会新规定准备IPO文件,但并未给出具体IPO时间表。

进入4月22日,又有消息称大连万达集团境外总计13亿美元的三笔银行贷款已无触发提前还贷风险,目前万达与银团参贷行已将合同约定的上市日期调整为2023年11月30日。

此前大连万达集团和银团参贷行约定,若珠海万达商管未能在5月8日前完成赴港上市,万达需要尽快通知各参贷行,如果大多数贷款行(按出资份额占比合计超过66.67%)要求万达集团还款,万达需要归还贷款存量本金及对应的利息。

万达集团已向所有参贷行发出豁免同意申请,将合同约定的上市日期调整为2023年11月30日。截至目前,三笔银团均已有超过三分之一参贷行同意豁免申请。这意味着,万达不会被要求提前归还贷款,无触发上述条款风险。

对此,搜狐财经已向万达方面相关人士证实,消息属实。

鉴于招股书目前已经失效,这也意味着万达需第四次递交招股书。但至于何时递交,一位万达相关人士告诉搜狐财经:“IPO还在推进中,证券部门会按照规则尽快提报。”

380亿对赌背后

一年半之前,珠海万达商管1800亿的高估值,吸引了腾讯控股、蚂蚁科技集团、中信资本、华平投资、招商局资本、上海国盛资本、星匠、合众人寿保险、碧桂园服务、碧桂园、周大福和PAG等22家战投。

这些战投以380.7亿从万达手里拿下珠海万达商管21.15%股权,同时与其签了一份对赌协议,珠海万达商管要在2023 年底前完成上市,否则需从投资者手中回购股份。

而且,珠海万达商管2021年预估实际净利润及 2022 年及2023 年扣除非经常性损益的经审计净利润将分别不低于 51.9 亿元、74.3 亿元及 94.6 亿元,如未达成,万达需以零对价转让股份或者支付现金补偿。

根据第三次招股书来看,珠海万达商管2021年净利润已达目标,2022是否达标需要万达第四次递交招股书后,方能知晓。

3月21日,因向上海证券交易所申请发行一笔60亿债券,万达商管遭证监会出具问询函,主要涉及两个问题:

第一,如果万达商管子公司珠海万达商管不能于2023年底成功上市,万达商管需向上市前投资者支付约300亿元股权回购款。证监会要求其补充说明珠海万达上市进展情况,以及对万达商管短期偿债能力的影响。

第二,根据申报材料,近三年及一期,万达商管筹资活动产生的现金流量净额分别为-245亿元、-320亿元、-113亿元和-182亿元。证监会要求其补充说明筹资活动现金流量净额持续大额为负的原因及合理性,并评估对本次债券偿付的影响。

万达需要在3个月内书面回复上海证券交易所,如不能按期回复,证监会将终止债券的审查。据搜狐财经了解,该笔债权自2月15日以来,一直处于“提交注册”状态。

在募集说明书中,万达商管有过简短解释,称筹资活动现金流持 续为净流出的主要原因是根据业务发展需要控制有息债务规模,债务融资净额未增加,同时正常支付了现金股利和利息。

截至 2022 年 6 月末,万达商管有息债务金额为 1398.25 亿元。其中,1年内到期有息债务金额为 233.37 亿元,1-2 年到期有息债务金额为 305.42 亿元,2-3 年到期有息债务金额为 216.43 亿元,3 年以上到期有息债务金额为643.03 亿元。

同期,万达商管货币资金为341.94亿元,较2021年末减少90.13万元,降幅为20.86%,其解释称,主要原因系万达广场建设支出、偿付到期债务、购买理财等,导致期末货币资金余额有所下降。

从货币资金来看,万达商管并无短期偿债压力。但除上述有息债务以外,根据珠海万达商管的对赌条款,如果2023 年底前未能顺利上市,万达商管需从投资者手中回购股份,这是一笔高达300亿的资金,势必增加万达的资金压力。

偿债应急保障方案

2017年,万达将文旅项目以438 亿元转让至融创,将大部分酒店项目以189.55 亿元转让至富力地产,获得现金约628 亿元,同时降低有息负债约 453 亿元,通过一系列抛售资产的动作,成功软着陆。

在地产下行周期中,缓过来的万达甚至成为白马骑士之一,去年接管建业旗下全部商业项目运营权,以及鑫苑旗下多个商业项目的招商、租赁和物业管理权等。

此前1月13日,万达商管发布2022年度业绩快报,2022年总收入553.1亿元,完成其年计划的99.6%,同比增长7.4%,其中租金收入508.5亿元;商铺出租率98.7%,租金收缴率100%。

业绩的向好,令王健林再次坐稳最强“包租公”,再加之其家族以千亿身价重新夺回胡润百富榜内房企首富位置,王健林也成为一众民营房企老板羡慕的对象。

但珠海万达商管如今波折的上市路,却引发出系列问题。尤其是2月底时,一位自称在万达工作2年多的在职人士,在知乎上发长文,指控大连万达商管数据造假的事件,也在持续发酵,涉及租金收缴率、招商率,以及强迫商户、员工借钱补租金收入的缺口。

而且,珠海万达商管上市与否,更关于万达的偿债能力。这一点,证监会在问询函也重点提及,要求其说明上市对短期偿债能力的影响。

不过,在申请发行那笔60亿公司债时,万达商管曾提出过一项偿债应急保障方案,主要包含两方面:

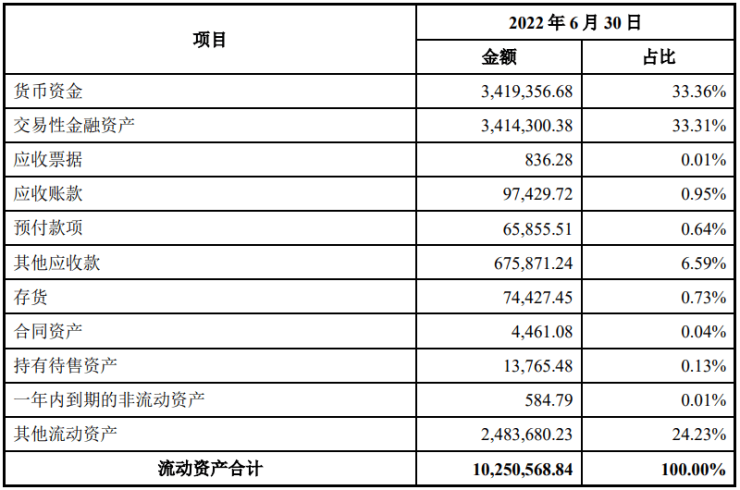

一方面是流动资产变现,核心内容是万达商管资产流动性良好,必要时可以通过流动资产变现来补充偿债资金。截至 2022 年 6月 30 日,其合并财务报表口径下流动资产余额为 1025.06 亿元,不含存货的流动资产余额为 1017.61 亿元。

另一方面是外部融资渠道畅通,即万达商管在各大银行的资信情况良好,与国内主要商业银行一直保持长期合作伙伴关系,获得较高的授信额度,间接债务融资能力较强,若债券兑付时遇到突发性的临时资金周转问题,可以通过向银行申请临时资金予以解决。

截至2022年6月底,其共获得主要合作银行的授信额度为3645 亿元,其中已使用授信993亿元,未使用授信2652亿元。

而且,万达商管还设置有偿债保障措施,包括制定债券持有人会议规则、设立专门的偿付工作小组、制定并严格执行资金管理计划和发挥债券受托管理人作用等。

从这笔待审查的60亿公司债偿债应急方案中,可以对万达商管整体偿债能力管窥一二,但这一切皆是建立在万达目前资信较好的背景下。

此外,今年以来,王健林一边在河南、贵州等地谈文旅项目轻资产运营,一边也在通过质押融资、发债、减持等多种方式筹措资金,包括质押万达酒店65.04%股权,连万达商管接连发行两笔美元债合计7亿美元,以及多次减持万达电影套现。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。