行业研报 | 三道红线出台这一年:翻红房企近半数深陷困境

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点研究院 · 行业研报

监测时间:2021年1月1日至6月30日

研究员:张冉

摘要

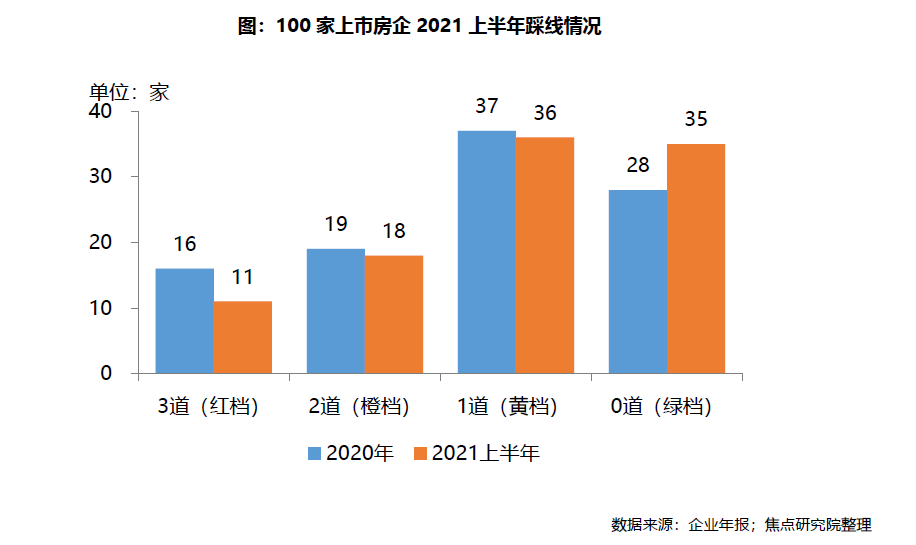

自市场上首次传出三道红线调控新规至今已满一年,虽未有正式文件对外公布,但对比上市房企2021上半年与2020年踩线情况可以发现,房地产企业在积极配合调控降杠杆,整体踩线状况已有所好转,3线全踩企业减少5家,未踩线企业增加7家。目前3线全踩企业中,已经有接近半数身陷经营困境。从踩线数量减少企业来看,房企最青睐的方式是增加货币资金,可以同时改善净负债率和现金短债比,是目前减少自身踩线数量的最优解。而踩线数量增加企业财务指标的变动也较为一致,多是货币资金减少和短期有息债务增加所致。

图:100家上市房企2021上半年踩线情况

数据来源:企业年报;焦点研究院整理

指标释义:剔除预收款后资产负债率=

(总负债-预收款)/(总资产-预收款)

净负债率=(有息负债-货币资金)/所有者权益

现金短债比=货币资金/短期有息债务

踩线状况整体向好,红档企业近半数身陷困境

快回款、引投资、优化债务结构,为降档房企“各显神通”。自三道红线调控新规消息传出以来,房地产企业为降档各显神通,主要通过加快销售回款增加货币资金、为企业或项目引入外部投资增厚所有者权益、发行长债置换短债减少短期有息债务的方式来改善自身档位。如直降三档的港龙中国地产在年中业绩发布会上表示,期内交付项目增多收入大幅增加、引进非控股股东注资、降低短债占比是由红转绿的重要原因;中国奥园上半年现金回款率达到87%,较高的回款效率促进企业现金状况明显改善,除此之外企业还抓紧融资窗口期,优化债务结构,现金短债比较2020年末增加0.51至1.17。祥生控股集团在2020年业绩会上就表示,2021年将通过以下三个措施改善自身踩线状态:1、多元化拿地方式,加大合作力度,增强股权融资比例;2、调整债务期限结构;3、通过改善经营效率,合理控制支出,同时加大还款力度,提升现金流。

踩线状况整体向好,绿档企业增至35家。2021上半年,100家上市房企中,11家踩线3道被归为红档,较上年末减少5家;18家踩线2道被归为橙档,36家踩线1道被归为黄档,这两个阵营企业数量较上年末均减少一家,变化不大;未踩线的绿档企业变化较大,今年上半年共计35家,较上年末增加了7家。

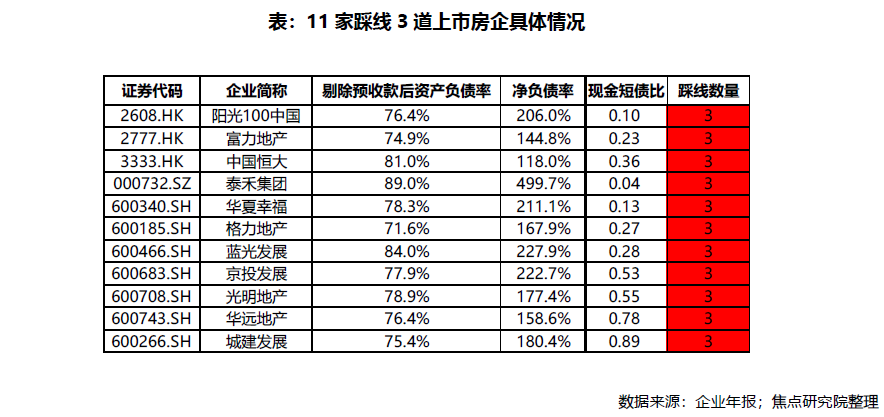

红档企业中,接近半数已进入或正在进入经营困境。2021上半年,共计11家上市房企踩线3道被归为红档企业,这其中有5家已进入或正在进入经营困境。具体来看,泰禾集团、华夏幸福、蓝光发展均不同程度陷入流动性危机,债务问题缠身;阳光100中国债券出现持续违约,并触发了其他债券的交叉违约;中国恒大面临较大债务压力,目前已经在陆续出售旗下各项资产。此外,在接盘万达酒店后,富力地产也一直面临着巨大的债务压力,9月3日,穆迪下调富力地产的企业家族评级,并将富力香港的企业家族评级从“B2”下调至“B3”。同时,穆迪已将上述评级列入下调观察名单,此前上述评级展望为“负面”。

4家企业改善显著,增加货币资金成优选

4家企业改善显著,港龙中国地产直降三档。2021上半年,共有8家上年末踩线三道的上市房企出现了改善,4家效果显著踩线减少数量在2及以上,其中港龙中国地产作为上市刚满一年的新秀,直降三档从红转绿。

企业多选择降低净负债率、增加现金短债比,扩大货币资金规模成为优选路径。8家踩线状态改善上市房企中,降低净负债率与增加现金短债比成为较受欢迎的两个选择,分别有5家、7家企业。深入这两个指标的具体计算公式中看,7家选择了扩大货币资金规模的改善路径,保持其他指标基本不变的基础上增加货币资金可以直接降低净负债率、增加现金短债比,是一种一举两得的方法。因此,可以说扩货币资金规模是目前企业减少踩线数量的最优选。

蓝光发展直升两档,债务增加现金减少成踩线主因

5家企业踩线数量增加至2到3道,蓝光发展直升两档。2021上半年,共有8家上市房企踩线数量较上年末出现上升。其中,新湖中宝、建发股份和金地集团均是从绿档转向黄档,目前仅踩线1道,整体风险不大。而需要注意的是其余五家企业,京投发展、城建发展和蓝光发展是从橙档转向红档,目前已经踩线3道;上坤地产和建业地产则是从黄档转向橙档,均踩线2道,有息负债年规模增速限制在了5%以下。

短期有息债务增加和货币资金减少是企业踩线数量上升主因。2021上半年,8家上市房企踩线数量上升仍主要是由有息负债、短期有息债务、货币资金和所有者权益四个指标变动所致。通过对其中6家企业四个指标的变动进行研究可以发现,企业踩线数量上升主要是短期有息债务增加和货币资金减少引起的。具体到企业来看,京投发展、城建发展和蓝光发展这三个企业上半年短期有息债务增加,这说明企业近一年内面临较大的偿债压力;同期货币资金减少说明企业通过销售和融资端获得净现金流入比较困难。上坤地产虽然一年内到期债务规模在增加,但企业获得的货币资金规模也呈增长趋势,对短期有息债务的覆盖率仍在100%以上。建业地产2021上半年末货币资金108.7亿元,较2020年末下降了51.9%,导致净负债率踩线;新湖中宝货币资金较上年末下降25.7%,也导致现金短债比降至0.86。

本文内容仅代表作者立场和观点。本文著作权归搜狐焦点所有。未经允许,严禁转载;经允许转载或使用本文时,请注明来源。获得转载授权请联系:focuskf@vip.sohu.com。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。