碧桂园42天翻过“第一座山”:化债147亿元,美元债付息、9只境内债展期暂缓压

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王泽红

编辑 | 吴亚

投票会议延期三次,碧桂园终于搬走了此次境内债展期最后一大石头,也是最难搬的一块。

9月20日晚间,碧桂园(02007.HK)发公告称,“16腾越02”债券展期方案被表决通过,这意味着其谋划展期的9只境内债券已全部成功展期,余额合计约147.02亿元。

在此之前,“16碧园05”、“21碧地03”、“20碧地03”、“19碧地03”、“21碧地04”、“21碧地01”、“21碧地02”、“20碧地04”这8只债券,已于9月12日前全部获得展期。

完成这一步,碧桂园并不容易,为了展期方案能顺利通过,每笔债券均提供了资产包用于质押增信,资产包主要是国内各地的房地产项目。

尤其是“16腾越02”的展期,与其他8只债券相比颇为波折,先后经历三次投票延期,直至第三次截至期限9月18日,才获得债券持有人会议表决通过。

为了取得“16腾越02”债券持有人的支持,碧桂园还对展期方案进行了改善,不仅提供了不低于2亿的应收账款进行质押担保,还新增增信资产陆丰碧桂园碣石半岛项目、海南碧桂园舒漫的海项目。

由此,“16腾越02”展期获通过,9只寻求展期的境内债全部展期成功。这意味着,碧桂园通过自救争取到了一定的时间与空间。

42天自救:从美元债付息到境内债展期

碧桂园债务风波的爆发,导火索是两笔美元债票息。

8月8日,碧桂园股债齐跌,当天传出碧桂园出现了阶段性流动性压力,本应于8月7日支付的两笔美元债票息未付,但存在30天宽限期,所以未发生违约。

随后碧桂园发布亏损公告,管理层致歉和反思,其面临的阶段性流动压力全面揭开。自此,碧桂园踏上自救之路,并在2023年半年报中提出 “自救七条”,涉及债务展期、经营销售和资产处置等。

8月14日,碧桂园宣布11只境内债券停牌,包括“21碧地01”、“21碧地02”、“21碧地03”、“21碧地04”、“22碧地02”、“22碧地03”、“19碧地03”、“20碧地03”、“20碧地04”这9只公司债,一只私募债“16碧园05”,以及“16腾越02”,11只债券余额超157亿元,谋划展期。

“16碧园05”率先于8月18日公告展期方案,并于9月1日表决通过,其余8笔债券于9月4日披露展期方案,并于9月11日、9月12日、9月18日相继表决通过;而“22碧地03”和“22碧地02”则因为其他原因不再需要展期。

为了争取到债券持有人的支持,保证展期方案能顺利通过,碧桂园为每只债券均提供了资产包进行质押增信,主要是位于国内各地的房地产项目。一个多月,9笔债券展期事项均获得通过。

从展期方案来看,9只债券大体一致,即延期三年,本金分期支付,前期支付比例较低,较大份额都是在第三年支付。碧桂园需要在到期后的第1、2、3个月分别支付2%的本金,第12个月支付10%,第24个月15%,30个月 25%,第36个月支付剩余的44%。

此外,碧桂园还在宽限期内,9月5日踩点支付了两笔境外债票息2250万美元。

从8月8日债务风波爆发,到9月18日9笔境内债展期,短短42天内,碧桂园完成了一次关键性自救。在此期间,还伴随着一些其他自救动作,包括向建滔集团发行3.5亿股新股抵债、出售广州利合旗下亚运城项目股权予中海地产回笼资金。

碧桂园指出,债券展期的完成能够有效缓解其流动资金压力,有利于改善整体财务状况,稳定生产经营。将全力以赴做好生产经营,积极履行偿债义务,重回良性发展轨道。

有业内人士也分析道,此次不仅大幅度缓解了碧桂园的短期债务到期压力,避免疲于奔命应付债券谈判,也有助于其将宝贵的现金资源用于各个项目的开发建设,集中资源全力 “保交楼”。

9月20日,碧桂园透露,截至9月15日已累计交付房屋共38.1万套,累计交付面积约4686万平方米,交付项目涉及到31个省区市、231个城市,而且部分项目实现提前交付,例如广东乐昌碧桂园·凤凰名邸项目,9月初提前30天交付205户。

翻过“第一座山”,债务管理压力依然不小

但碧桂园的债务结构来看而言,9笔境内债展期仅是缓解了部分债务压力。

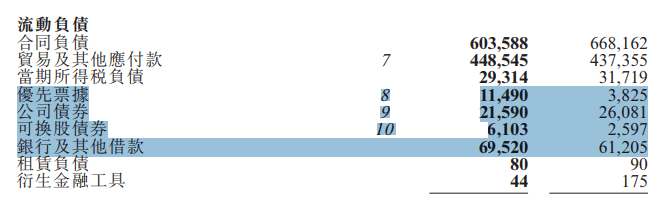

截至6月30日,碧桂园的优先票据、可换股债券、公司债券和银行及其他借款的总额为2579.05亿元。

其中,短期债务达1087.03亿元。具体来看,优先票据为114.9亿元,公司债券215.9亿元,可换股债券61.03亿元,银行及其他借款695.2亿元。

虽然碧桂园手中持有现金1305.69亿元,但其明确指出,资金要优先用于保交楼。在此背景下,除了已经展期的9笔债券约147.02亿元,碧桂园面临的短期债务压力依然不小。

尤其是令房企颇为头疼的境外债务,碧桂园将在2024年初迎来兑付小高峰,根据公开资料显示,其目前存续的境外债共20只,总额约171亿美元,约合人民币1253亿元。

据统计,碧桂园今年要兑付的境内外债大约是78亿元,今年下半年到明年年初需要处理债务达上百亿。这意味着,9笔境内债展期仅是碧桂园翻过的第一座山,碧桂园后续面临的债务管理依然不小。就目前而言,碧桂园尚未透露出有境外债重组的计划。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。