金科等待新生:上半年净亏损19.4亿、累计化债357亿,正推进司法重整

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王泽红

编辑 | 吴亚

推进司法重整,加速引入战投,注入流动性以重获新生,对于金科而言是重中之中,也是外界关注的焦点,这也使得更多人忽视了其基本面。

8月30日,金科股份(000656.SZ)披露2023年中期业绩,将最近状况详尽展露,上半年实现营业收入260.75亿元,同比减少16.75%;归属于上市公司股东净亏损19.4亿元,经营活动产生的现金流量净额-4.43亿元。

金科亏损,早在7月中旬便有预告。

此次令人诧异的是其高回款率,2022年以来,多数主流民营房企依旧深陷流动性困局,将保交楼作为首要任务,促销售、抓回款已成为其回笼现金流自救的主要方式,金科也不例外,上半年实现销售额174.63亿元,但销售回款高达209亿元。

这或与其保交楼成果相关,上半年通过差异化铺排复工方案,全力争取保交楼专项借款和纾困资金,交付项目128个、交付住宅及商业6.6万套。

截至8月30日,金科各区域累计获批国家及地方政府专项借款资金额度超37亿元,其中超33亿元可用资金已拨付至项目公司,一定程度上缓解了其项目层面的短期资金流动性压力,促进了保交楼风险化解。

新增轻资产项目9个,代建项目销售3亿

除此之外,金科轻资产业务上半年也取新发展。

2023上半年,金科聚焦主业的同时,加大轻资产业务拓展力度和运营能力构建,依托金科商业运营全链条优势和地产开发经验,拓展商业轻资产、代建业务。

具体而亚,上半年实现产业招商新增入园企业47家;代建运营方面,获取代建项目1个,代建储备面积约234亩,代建项目实现销售金额约3亿元。

截至8月30日,金科新增轻资产项目已达9个,主要布局重庆、上海、深圳、南京、无锡、长沙、大连等城市,累计获取轻资产项目60个,涵盖全委管理服务、全周期服务、招商代理、销售代理等,其中一二线城市项目占比78%。

此外,其还欲发行股份购买优质资产,谋划业务转型,拟购买金科控股持有的重庆恒昇大业建筑科技集团20%的股权,这是一家专注于新型建筑技术研发、创新与实践的建筑科技公司,这项交易如今还在进行中。

地产主业则受现金流及新增投资大幅减少影响,房地产开发项目新开工面积约24万平方米,较上年同期大幅减少;上半年实现竣工面积约741 万平方米,期末在建项目327个,在建面积约 4277 万平方米

同时,受房地产市场持续低迷等影响,金科在售房地产项目的销售规模及销售毛利率仍有下滑趋势。截至6月30日,金科总可售资源面积5274万平方米。

金融有息负债降至669亿,化债357亿

上半年,金科的金融有息负债规模降至669亿元,包含银行贷款306.86亿元,非银行金融机构贷款188.46亿元,债券类173.67。

相关负债中,短期借款69.22亿元,一年内到期的非流动负债320.82亿元,其他应付款拆借款和纾困资金96.24亿元,长期借款及应付债券278.96亿元,

而资金账面余额为100.38亿元,其中82亿银行存款中,包含与相关方共管资金11.16亿元、预售监管资金67亿元;其他货币资金18.38亿中,司法冻结金额达15.63亿元、各类保证金及其他受限资金 2.75亿元,使用受到限制不作为现金及现金等价物。

因此,金科期末现金及现金等价物实际为82亿元,可用于偿还一年内到期负债的资金严重不足,面临资金流动性困难局面。

此外,金科部分经营性应付款项也存在逾期未偿还情况,包括金融机构、合作方在内的部分债权人通过司法程序,向金科相关经营主体和债务主体追偿逾期债务。

截至8月末,金科及其控股子公司连续12个月内累计收到的诉讼、仲裁案件金额合计393.64亿元,涉及建设工程施工合同纠纷、商品房销售合同纠纷、合资合作合同纠纷、劳动争议纠纷等类型,占金科最近一期经审计净资产的316.18%。

其中,金科及其控股子公司作为原告起诉的涉案金额为19.66亿元,作为被告被诉的涉案金额为373.98亿元,占其最近一期经审计净资产的300.39%。金科表示,正通过努力谈判、积极应诉等方式,推动上述被诉纠纷的解决。

众多案件中,金科服务15亿借款纠纷是金额较大案件之一。自去年12月金科服务易主博裕资本后,其于今年5月向重庆一中院发起诉讼,要求金科偿还借款本金15亿元、利息3233万元。目前,金科与金科服务正积极沟通以和解方式解决该案件。

截至6月30日,金科到期未能偿还的有息债务本金为285.91亿元,其中金融性有息负债246.58亿元,其他应付款拆借款逾期39.33亿元。

上半年,金科一方面与各金融机构化解各类债务风险,争取新增融资投放置换部分存量融资;另一方面开展债务展期工作,协商调整存量融资的还款节奏和期限,对深交所发行的存续期债券及资产证券化产品会进行展期,涉及债券本金金额111.97 亿元。

截至8月30日,金科累计完成约357亿元有息负债的期限调整工作。

推动司法重整,待战投进入获新生

今年5月被债权人端恒建筑申请破产重整后,引战许久的金科,终于引来“四大AMC”之一的长城资管旗下长城国富。

但长城国富进入有一个先决条件,需要法院先裁定金科进入预重整或重整程序,在公开招募战投阶段,长城国富才能报名参与竞争遴选。

到7月底,金科尚未收到法院的裁定,黄红云决定“加码”,金科紧急召开董事会,表决一项核心议案“拟向法院申请重整及预重整”,金科决定主动申请破产重整。其认为通过重整及预重整,能够避免风险进一步恶化,实现重整战略投资者引进,帮助公司尽快恢复盈利能力。

所以,金科拟向有管辖权的人民法院申请重整及预重整,积极通过重整程序依法化解公司债务、经营危机以及证券合规问题,引入重整投资人注入流动性以使公司重获新生。其将在股东大会审议通过上述事项后,依法向法院提交重整及预重整的正式申请。

截至8月30日,端恒建筑申请对金科重整的事项,金科尚未收到重庆五中院相关通知或裁定。但这也是金科拟主动申请重整的一大因素。

相比于金科主体正处于重整申请中,部分子公司已经“捷足先登”。

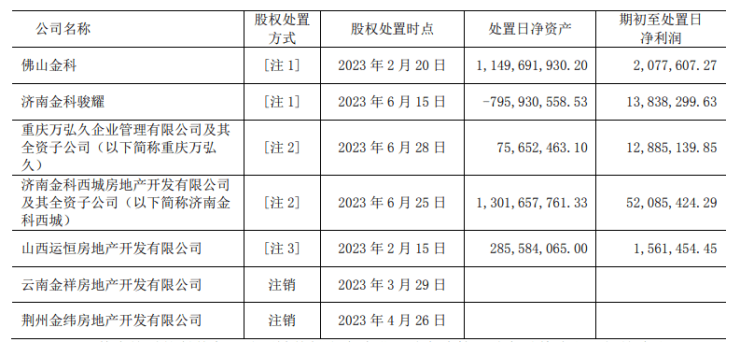

因未按时偿付债务,佛山金科、济南金科骏耀已被债权人申请进入破产清算和破产重整阶段,金科对其已实质丧失控制权,未再将其纳入合并报表范围。重庆万弘、济南金科西城则是根据相关补充约定,金科也丧失绝对控制权,转为共同控制。

此外,因流动性危机持续影响,合作方要求行使对项目更多的管控权利,山西运恒房地产开发有限公司也不再由金科主导控制。

四家子公司因不同因素,导致金科合并报表范围减少。

对于金科而言,推进司法重整,从而加速引入战投是重获新生的关键,金科还在等待中。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。