房企化债众生相:融创重组“上岸”,华夏幸福、绿地再违约,今年2月将迎偿债高峰

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品|搜狐地产&焦点财经

作者|陈盼盼

编辑|吴亚

2024年开年,房企化债迎来好消息,旭辉、正荣相继释放境外债务重组新进展,市场纷纷猜测谁会优先成为下一个融创。去年11月,融创宣布,境外债务重组各项条件已获满足,正式生效,为这场历时18个月的境外债务重组博弈画上句号。

据不完全统计,从2021年下半年至今,已有19家出险房企进行债务重组,但至今真正成功完成债务重组流程的只是个别企业,大部分企业债务困境仍然没有解决,甚至已完成债务重组或展期的房企,又出现了二次违约。

克而瑞指出,债务重组本质还是辅助手段,任何方式的重组都只能缓解短期内的燃眉之急。

“除了债务重组,房企还可考虑其他化债方法,如资产处置、引入战略投资者等。通过多种途径来增强自身的偿债能力和资金流动性,实现自救和可持续发展。” 中国企业资本联盟副理事长柏文喜如是说。

已有19家房企进行债务重组

自2021年恒大出险以来,已有50多家房企相继爆发流动性危机,开启了漫长的化债之路。

其中,富力地产是较早出现债务违约并启动债务重组的房企。至2022年11月,富力成功展期10笔美元债和8笔境内公司债券,总计约467亿元,成为国内首家实现境内外债券整体展期的房企,也为行业提供了化债“样本”。

此后,出险房企债务重组按下“快进键”。搜狐财经不完全统计,截至目前,约有19家房企开启债务重组。从已经披露的债务重组方案来看,房企对境内债多数选择展期方式,通过对还款期限、利率、付息频率、增信措施等条款进行调整,将偿还时间延后至2026年-2028年。

相对于境内债,房企境外债务重组相对复杂,债权人众多,房企一般会推出复合的、多元化方案,即同时提供发行新票据、债转股、发行可转债、削减本金,以及增加增信措施、支付同意费等配套方案增加对债权人的吸引力。

而推出境外债务重组方案仅是出险房企化债之路的一小步,后续还需经过与债权人沟通、博弈、谈判,达成最终方案,再在香港法院完成相关法律程序,才能等来重组方案正式生效,关卡重重。

搜狐财经梳理发现,2022年,富力地产、华夏幸福、绿地、当代置业等4家房企基本完成境外债券展期或重组。2023年,只有融创中国走完了流程,境外债重组方案在11月正式生效。另外,奥园的境外债重组方案在11月已获债权人投票同意,“上岸”在即。

中指研究院企业研究总监刘水指出,融创等房企债务重组对于其他出险企业债务重组和风险化解有较强借鉴意义。“从债务重组过程来看,融创提供了较为丰富的处置方式,诚意十足,能够满足债权人多样化的需求。同时,融创积极行动,与金融机构、投资人等债权方的沟通协商取得成效,最终促成了债务重组方案生效。”

而其他13家出险房企债务重组工作仍在焦灼中,甚至出现中止的情况。例如,去年9月24日,中国恒大公告称,鉴于恒大地产正在被立案调查,目前的情况无法满足新票据的发行资格。随着恒大实控人许家印被抓、债务协议安排会议再次延后,其境外债务重组何时落地已成未知数。

2024年2、3月房企迎偿债高峰期

事实上,对于完成债务重组的房企来说,并非意味着债务风险彻底化解,仍有二次违约的可能。

今年1月3日,首批完成债务重组的华夏幸福再次传来再次违约的消息:未在约定时间完成一笔美元债利息完整兑付。此外,本应于去年12月28日支付给金融机构的重组后债务利息,华夏幸福也未按期支付。

无独有偶,去年8月,绿地也未能在宽限期内支付一笔美元债利息。而这笔美元债早在2022年11月,已与其他7笔美元债一起获持有人同意展期两年。

“债务重组仅是‘以时间换空间‘ ,为企业解决债务问题提供了时间,但延付终究还是要付,房地产企业中长期现金流情况和偿债能力仍有赖于资产质量和市场复苏。”刘水指出。

值得注意的是,有部分本应在2022年内到期兑付的债券在延付后,进一步加剧了企业2023年至2024年的偿债压力。克而瑞称,“在市场未有回暖、销售回款不见起色的行业背景下,出险房企整体的债券违约风险并未得到释放,甚至更加积聚。”

从数据来看, 观点指出统计显示,2024年2、3月将是房企偿债高峰。以信用债为例,2024年2-3月到期债务金额约为全年到期债务金额的42.6%。

那么,是什么造成出险房企化债之路遇阻?

中国企业资本联盟副理事长柏文喜对搜狐财经指出,房企的债务规模较大,市场信心和行业预期不佳,导致销售市场和销售回款不够理想,房企难以通过销售回款来偿还债务。

从销售数据来看,2023年1-12月,TOP100房企销售总额62791亿元,同比下降17.3%,持续探底。

“房企的融资渠道受到限制,尤其是对非理性融资的限制,而之后融资面的持续放松实际上很难惠及出险房企,使得房企难以通过融资来缓解债务压力。”柏文喜如是说。

据克而瑞统计,2023年全年,80家典型房企新增融资总额5692亿元,同比下降28%。这已是融资规模连续第三年下滑。

此外,房企债权人利益诉求不同,导致房企在债务重组过程中需要平衡各方的利益关系,增加了化债难度。

多重利好支持房企化债

虽然2024年房企化债之路依然艰巨,但在政策端迎来了更好的化债环境和条件。

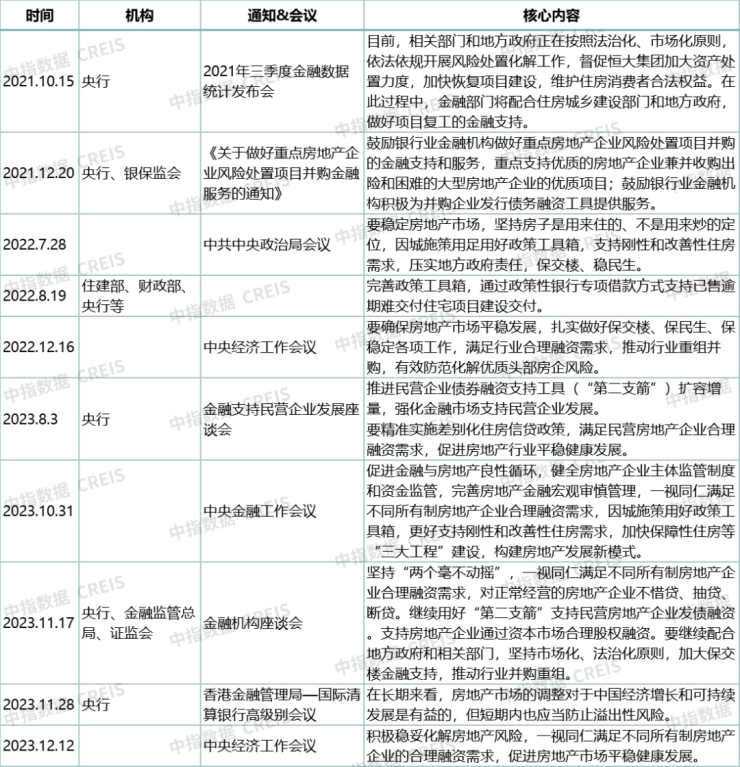

去年10月以来,高层多次定调一视同仁满足不同所有制房地产企业合理融资需求;监管部门强调对正常经营的房地产企业不惜贷、抽贷、断贷,提出信贷端“三个不低于”政策;同时在债券、股权等渠道均继续支持房企融资,融资政策支持力度进一步加强。

业内人士称,“如果‘三个不低于’政策能够真正落地,将能改善当前民营房企融资难现状,有助于防止房地产企业风险扩散。”

与此同时,作为楼市风向标杆的北京、上海开始释放积极信号,降首付、降利率等多管齐下,提振市场信心。

克而瑞分析指出,政策利好之下,改善了债权人对出险企业流动性修复以及市场销售回暖的预期,一定程度上也促进了房企整体债务重组方案的推进。

不过,对于债务状况严重、资产负债率过高的出险房企来说,资金缺口大,任何方式的重组都只能缓解短期内的燃眉之急,并不能解决问题。出险房企能否活下去,中长期的“回血”自救才是关键。

柏文喜认为,“除了债务重组,房企还可考虑其他化债方法,如资产处置、引入战略投资者等。通过多种途径来增强自身的偿债能力和资金流动性,实现自救和可持续发展。”

事实上,自去年11月来,房企已加快资产处理的步伐,且关联交易明显增多。根据克而瑞监测,11月重点监测房企并购交易共计24笔,已披露的总交易对价约200.5亿元,环比增加61.2%。

而在去年12月,地产行业还迎来了资产处置的小高潮。仅12月29日这一天,就有金地、华夏幸福、旭辉3家房企发布资产处置公告。其中,金地通过向国资二股东出售深圳核心项目股权,一口气回笼了32.5亿元资金。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。