焦点年报 | 领地利润缩水明显,未来或面临偿债难题

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点研究院 · 焦点年报

监测时间:2021年1月1日-2021年12月31日

发布时间:2022年4月11日

摘要:领地控股2021年销售额和营业收入保持稳定增长,但其盈利能力却持续下滑。同时,由于企业销售额过于集中且土地储备多位于三四线,后续存在较大政策风险和去化压力。此外,行业目前融资整体趋紧,且企业面临2022年和2023年偿债高峰期,市场需求不足销售承压的背景下领地或可通过项目股权融资来缓解资金压力。

01 销售过于集中有政策风险,大量三四线土储或存去化压力

销售规模保持稳定增长。年度业绩报告数据显示,截至2021年12月31日止,领地合约销售金额达到230.15亿元,同比增长4.0%;合约销售建筑面积为270万平方米,同比增长2.4%;合约平均销售金额为8447元/平方米,同比增长增加1.6%,销售均价增加主要原因是高能级城市项目推盘占比增加。

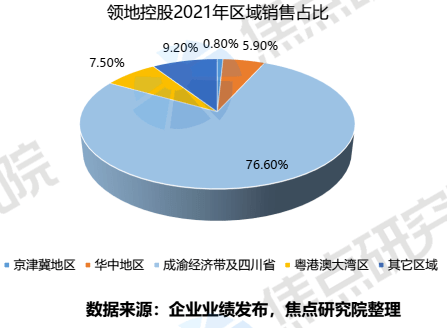

销售过于集中存在政策风险。从企业营收业务分布来看,物业开发销售为公司营收的主要来源,占比为99%,其它多元化业务占比较小。从销售额分布区域来看,京津冀地区、华中地区、成渝经济带及四川省、粤港澳大湾区贡献的合约销售分别占领地2021年合约销售总额的0.8%、5.9%、76.6%及7.5%。领地控股起步于四川,现阶段销售收入仍旧较为依赖成渝经济带及四川省,占比由2020年的74%上升至76.6%。由于企业业务收入来源单一,且销售区域多集中在成渝经济带及四川省,未来销售推盘更易受到地方紧缩调控政策影响,如:限价/限售/限贷等。

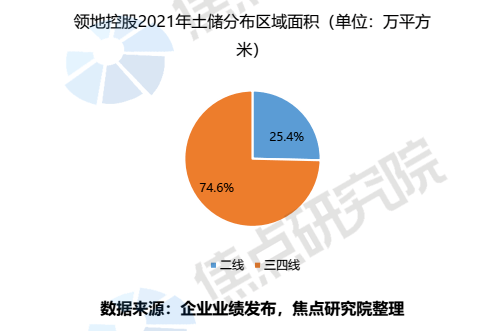

土储集中于三四线,面临较大去化压力。根据企业披露数据显示,2021年新增土储283万平方米,新增货值241亿,领地控股总土储达到1584.68万平方米。根据当前销售规模及增速来看,可以满足未来4-5年的开发,土地储备充足。但仍需注意的是,虽然目前领地已经形成了川渝经济带、粤港澳大湾区、华中及京津冀为核心区域的初步全国化布局,但根据企业披露的已建成物业/开发中物业土储数据来看,三四线土储面积占比达到74.6%,此类城市面临人口流失、购买力下降的情况,房地产市场容易出现量价齐跌的市场状况,企业后续土储的去化和房地产开发面临着较大的风险。

收并购项目后续开发仍存风险。2021年6月,公司及间接全资附属公司绵阳恒量与中国东方订立债务重组协议,通过2.27亿元的注资获取了目标公司的51%股权,并且为目标公司的7.91亿元债务及利息提供担保,合计获取6宗地块。此类项目一般情况下债务繁杂,根据收购协议,项目开发周期较长,后续或存在一定的开发和盈利风险。

02 增收不增利状态持续,成本管控失衡侵蚀利润空间

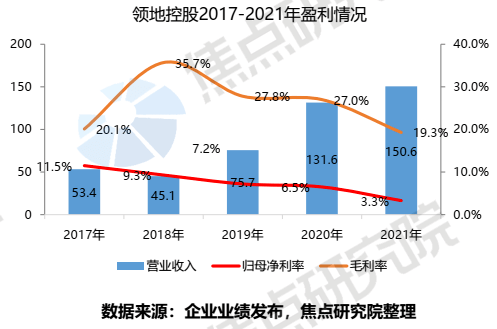

营收稳定增长但盈利空间持续缩小,增收不增利趋势延续。2021年实现营业收入约150.6亿元,同比增长14.4%;销售单价为7685元/平方米,同比下跌5.4%;毛利约29.1亿元,同比减少18.2%,毛利率为19.3%;净利润约6.4亿元,同比减少约40.0%;归属于母公司拥有人的利润约4.9亿元,同比减少约43.2%。

售价下滑和地价上涨使得毛利率承压,导致毛利率下滑明显。领地控股在近5年毛利率总体上呈现出下滑状态,2021年达到较低值19.3%。焦点研究院数据显示,2021年上市房企平均毛利率为23.5%,高于领地控股2021年的毛利率。企业2021年毛利率下滑主要是由于驻马店,荆州等低能级城市项目结转比例增大,导致整体结转项目销售均价同比下滑5.4%,拉低企业盈利空间。此外,2019年前后领地控股提出千亿销售目标,开始加大投资力度,纳入不少溢价率较高的地块,这部分地块于2021年进入结转期进一步削减利润规模,导致毛利率显著下滑。

销售费用增幅超四成,内部管控较弱导致项目利润承压。归母净利润率下滑到3.3%,近5年归母净利润率持续下滑,2021年度下滑到较低水平。在三项费率方面,领地控股管理费用率和利息费用变化较小,但是本年度销售费用大幅度增加,由2020年的6.5亿元增长到2021年的9.3亿元,增幅达到43.7%。受到三四线城市房地产市场下行的影响,领地控股加大了第三方营销渠道的使用,使得销售费用大幅增加,进一步蚕食公司利润空间。

03 三道红线暂处黄档,未来面临较大短期偿债压力

上市募资改善财务结构,三道红线暂处黄档。领地集团于2020年底上市,成功募集了13.19亿港元的资金。此外2021年7月领地控股旗下领悦服务上市,成功募资2.45亿港元,两家公司的上市使得债务结构得到优化。三道红线方面,截止2021年底,领地控股的资产负债率为72%,净负债率为62%,这两个数值较2020年均出现下滑,现金短债比为1.25,暂时处于黄档,但较为接近绿档标准。

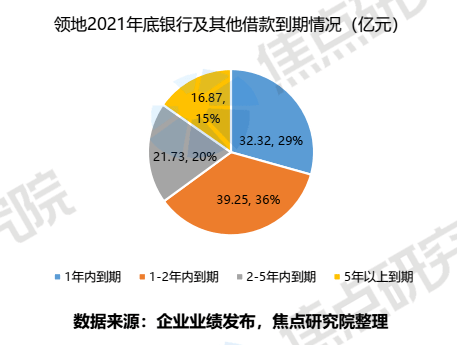

近两年偿债高峰期来临,或面临较大偿债压力。债务结构方面,1年,1-2年,2-5年,5年以上债务占比分别为29.3%、35.6%、19.7%和15.3%,1年内到期债务和1-2年内到期债务总额达到71.6亿元,可以看出2022年和2023年是领地控股的偿债高峰期。企业销售回款率较高,由于受到预售资金监管政策的影响,短期内销售资金对企业现金流贡献影响有限,领地控股仍将面临较大的偿债压力。

现阶段存在较大的融资销售压力。在股权融资方面,截止2021年底,领地旗下存在两个上市平台,受监管约束的影响,现阶段通过股票增发进行融资受到诸多限制。在债权融资方面,除了个别评级较高的头部民营房企以外,民营类房地产企业在公开市场发行债券较为困难。针对民营企业的信托类融资受到较严的政策监管,民营房企通过信托融资较为困难。现阶段布局一二线城市的头部房企销售下滑成为普遍现象,领地控股在三四线城市的项目销售不可避免面临着较大的销售压力,通过销售回款来缓解企业资金压力存在着较大的不确定性。因此现阶段通过项目股权融资和加大项目促销力度或为快速回笼资金的可行方法。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。