全年房企融资剧降20%,偿债高峰即将到来楼市仍将震荡

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点研究院 融资年报

报告期:2021年1月1日至2022年12月31日

研究员:张子豪、张冉

通过微信公众号“焦点研究院”,回复关键词“融资年报”,即可获取完整版(PDF)

摘要

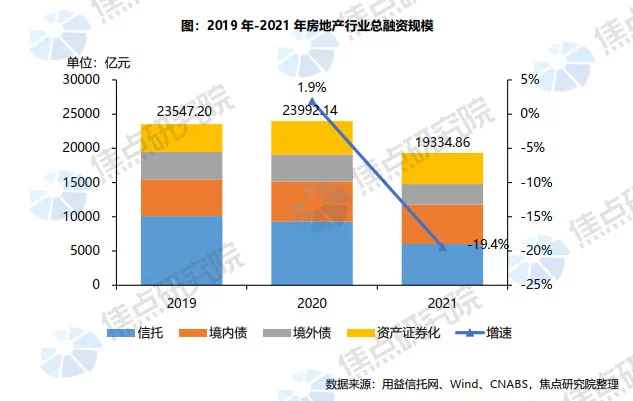

2021年,房地产各渠道融资因政策收紧及个别房企风险事件波及而全面受挫。政策上,决策层上半年仍延续2020年从严从紧的趋势,各渠道融资承压,至9月份开始监管部门表态维稳,但目前来看收效甚微。受政策影响,房地产行业年内共完成非银融资19334.86亿元,同比下降19.4%,各季度呈断崖式下降;结构上,信托和境内债成为房企资金来源主要渠道,境外债与资产证券化均呈现出前高后低特点;成本上,资金供给竞争加剧融资成本三连降,国企和央企带动境内债成本持续下行。深入融资企业来看,国企民营融资路途迥异,旭辉合生境内境外均受到资本青睐。从未来到期债务规模来看,境内债与境外债的偿债高峰期要持续三年,2022年应着重警惕境外债违约风险。

01 融资政策:上半年融资环境持续收紧,下半年则以维稳纠偏为主

从政策具体表现上看,2021年上半年,中央各部门对与房地产市场的政策指导主要是以规定融资大框架,规范各渠道融资监管细则为主。中央继续坚持“房住不炒”和“稳地价、稳房地价、稳预期”的政策基调。在房地产行业融资大框架指导并未做出较大更改。在上半年的重要会议及报告中,各部门发布的政策就是围绕“三道红线”、“贷款集中度”管理以及“集中供地”等长效机制进行查漏补缺,并给于标准和规则上的细化。

当进入9月之后,通常意义的销售旺季“金九银十”并未到来,而由于一直以来在融资端的限制,房企开始集中出现信用风险事件,消费者对于楼市的投资倾向急剧下降,叠加外部评级的陆续降级,房地产市场热度跌入谷底,因此政策主题逐渐由“限制”转变为“维稳”以及“纠偏”。市场基本面下行过度,融资市场几乎仅有国企、央企能获得一定支持,资质相对较差的房企融资无门。中国人民银行呼吁“两个稳定”,相关政策也陆续出台,短期内政策基本已经驻底,信贷端及需求端在年底稍有放松。房企信贷环境边际改善,房地产市场合理的资金需求也得到一定满足。

02 融资规模:全年规模惯性下跌近20%,排名前列至四季度断崖式下降

2021年全年,房地产行业通过各渠道共完成非银融资19334.86亿元,同比下降19.4%,降幅扩大21.3个百分点。其中,信托渠道共融资6027.35亿元,境内债渠道共融资5770.25亿元,境外债渠道共融资2979.80亿元,资产证券化渠道共融资4557.46亿元。信托及境内债成为房企融资的主要支撑渠道,而由于各渠道均产生了不同程度的下滑,总体融资规模呈现出大幅下滑趋势。

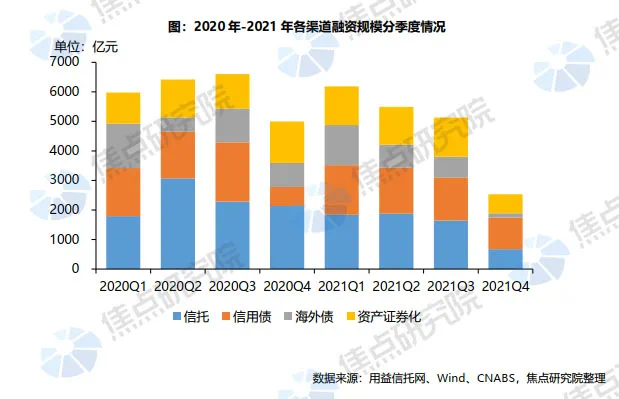

从季度趋势上看,除2021年一季度外,其余各季度同比均有明显下降,并呈现出持续下降趋势。其中由于8月部分房企风险事件爆发,各渠道均加强了对房地产行业融资的项目审核力度,并拉长了项目审核周期,因此信托产品及境内外债均呈现大幅下滑,叠加房地产类供应链产品被要求暂停备案,因此房地产季度融资规模在四季度遭遇腰斩式下降。虽然四季度监管多次发声表示应满足房企合理融资需求,同时多渠道释放利好消息,但由于政策传导需要一定时间,且相关利好的实际落地效果仍需市场检验,整体非银融资规模柳暗花明尚需时日。

03 融资结构:信托境内债渠道提供六成资金,各渠道同比均下降

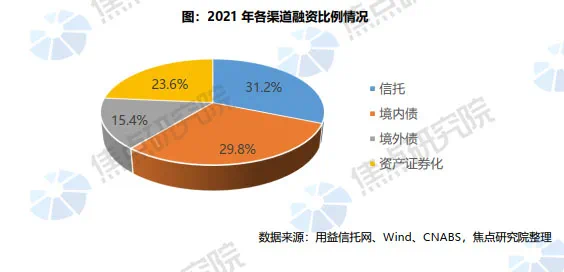

从整体上看,2021年,尽管下半年信托渠道整体融资规模下降,占全年整体融资比例也较2020年下降了7.5个百分点,但仍以31.2%的占比成为房企融资来源的主力渠道,而境内债则以29.8%的占比排名第二,较2020年提升了5.4个百分点,这两大渠道也支撑了房企全年融资的六成来源。此外,资产证券化产品较2020年提升3.1个百分点,全年占比增至23.6%,而境外债由于下半年中国房企整体信用面表现不佳,只占整体融资规模的15.4%,较2020年下降1个百分点。

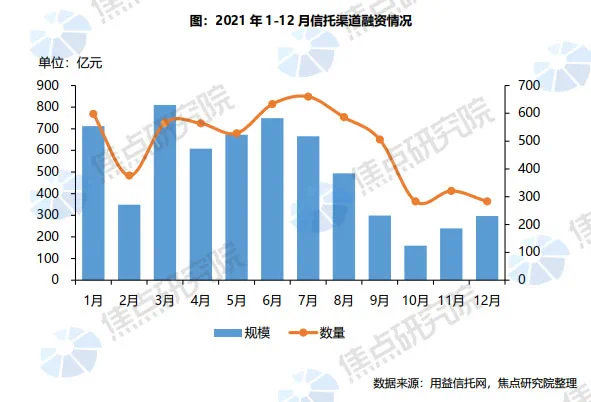

深入各渠道来看:信托渠道,2021年1-12月共发行6055.1亿元信托产品,同比下降34.8%。

---略---

境内债渠道,2021年1-12月共发行5506.6亿元境内债产品,同比下降5.8%。

---略---

境外债渠道,2021年1-12月共发行2979.7亿元境外债产品,同比下降24.4%。

---略---

资产证券化渠道,2021年1-12月共发行4557.5亿元资产证券化产品,同比下降7.2%,是自2014年来首次出现同比下滑的情况。

---略---

04 融资成本:供给竞争加剧成本三连降,国企、央企推动境内债成本持续下行

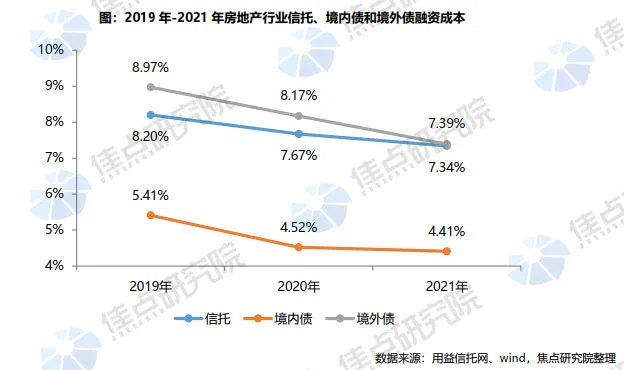

资金供给竞争加剧,导致融资成本持续下降。通过对房地产行业信托、境内债和境外债2019年-2021年连续三年融资成本对比可以发现,在房地产融资难度增加的背景下,成本却在下降。具体来看,信托成本从8.20%降至7.34%,境内债从5.41%降至4.41%,境外债从8.97%降至7.39%,三个渠道融资成本平均降幅在1个百分点以上。这是因为在资金供给端和需求端的严格监管,导致房企境内债融资需求减少,在需求不足的情况下资金供给端竞争压力加大,成本往下浮动并逐渐流向优质稳定的企业和项目;而内房企经营风险增加,导致海外资金进入更优质的企业和项目避险,收益预期也有所降低。

境外发债规模持续萎缩是成本剧烈波动的主要原因。从2021年三个渠道的单月融资成本变化可以看出,信托成本更为平稳,全年多数时间维持在7.20%-7.50%之间;境内债除6月多家民营房企发债推动成本上升外,其余时间也较为平稳;相对比,境外债的成本变化更剧烈,这是因为自8月份起境外债融资规模持续萎缩,连续多个月融资不足百亿,境外债的月均融资成本通常由当月发债企业的情况决定,这导致了成本的剧烈波动。

国企和央企带动境内债融资成本持续下行。2021年,在境内债市场中,国企央企逐渐成为发行主力军,年内境内债共发行5521.6亿元, 国企央企占比达到79%,较上年增长了16个百分点,这种市场格局变相推动了境内债融资成本的持续下行。

05 融资房企:国企民营融资路途迥异,旭辉合生境内境外均受资本青睐

---略---

06 风险提示:偿债高峰期将持续三年,2022年境外债违约风险仍应警惕

---略---

借新还旧只能起短期效果,市场难回高峰期。借新还旧无法从根本上解决企业债务问题,仅能延后债务到期时限,通常还伴随着更高的资金成本,企业往往期待着熬过低谷期迎来高峰期以高房价冲抵借新还旧产生的资金成本。但从目前情况来看,保持房地产市场调控政策偏紧已经成为未来的主旋律,融资政策很难发生根本性改变。叠加近期市场下行导致消费者信心受到重挫,未来一年内市场需求规模很难出现显著增长,因此房地产市场短时期内难回到高峰期。

企业仍应构建具备自循环的资金周转体系。在这种融资、销售两端受阻的背景下,不排除2022年还会有部分房企因为债务压力过大出现逾期暴雷现象。高盛于2022年1月13日也发布研究报告将内房高收益债违约率上调至19%,高于之前的11.5%,在悲观情境下更有可能高达31.6%(原先为25.4%)。在这种背景下,房企更应积极着手搭建具备良性循环的资金周转体系:销售方面仍将回款率作为重要目标,投资层面保持谨慎布局,融资层面利用好绿色债券、资产证券化等新型融资手段,管理层面加深精细化管控提升运营效率。目前房企只有“谨言慎行”,尽量多维度考虑,才能安稳度过市场低谷期,望谨记“长风破浪会有时,直挂云帆济沧海”。

本文内容仅代表作者立场和观点。本文著作权归搜狐焦点所有。未经允许,严禁转载;经允许转载或使用本文时,请注明来源。获得转载授权请联系:focuskf@vip.sohu.com。更多内容关注公众号"焦点研究院"。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。