22城集中供地企业拿地数据来了:央国企第三轮拿地占比超七成

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点财经讯 耿宸斐 2021年为集中供地元年,随着第三批宁波集中供地土拍的结束,22城三批次集中供地全部结束。从全年拿地情况来看,稳健运营的民营房企和大型央企性质的房地产公司拿地金额和面积稳居市场前列,同时众多中小型国企性质的房地产公司在当地市场仍有较多的拿地。

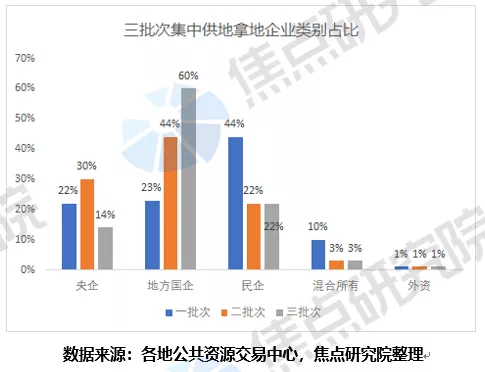

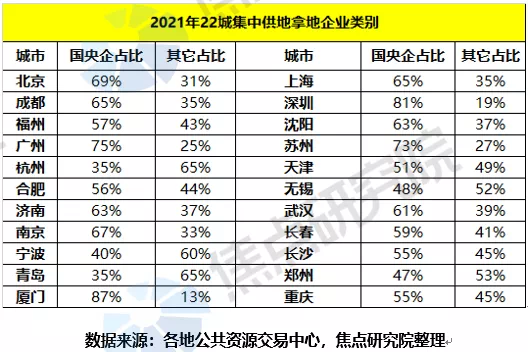

在排名前列批次土拍中,规模房企活跃于各个城市的土拍市场中。二三轮土拍的拿地企业类别发生了较大转换,多数城市变为国企拿地占主角。从全年情况来看,杭州、宁波青岛和郑州的国央企拿地数量不到一半,其它城市均为国企央企主导城市拿地格局。从22城范围来看,央企背景的房地产公司拿地金额和面积稳居市场前列。另一方面部分民营企业,如龙湖和绿城等企业逆势拿地,明显加大了布局的节奏。同时在多个城市,本土国企在后两轮拿地过程中崭露头角。在二三轮集中供地中多数规模房企面临资金压力,拿地明显减少。

大型央企保利发展、中海和中建集团等企业拿地较为积极,在2021年的集中供地过程中,保利发展的拿地面积和拿地金额均居集中供地城市首位拿地榜单首位。保利发展的“十四五”规划显示,争取冲击8000亿元的销售规模, 在集中供地城市累计拿地金额为907.63亿元,全年拿地销售比为38%。

在拿地方式方面,华润置地全年拿地28宗,华润置地偏向于以联合体方式拿地,其中有12宗是以联合体方式竞得,其联合体企业多为本土深耕企业。

焦点研究院数据显示,在排名前列批次中海拿地10宗,二批次增加至23宗,三批次仅为3宗,二批次拿地力度较大。主要原因在于二批次竞争趋缓,中海拿地有着严格利润率的要求,再加上中海财务稳健,在二批土拍中明显加大了拿地力度,由于前两批次拿地较多,三批次中海明显放缓了拿地节奏。

在排名前列批集中供地土拍中,融创和万科分别拿地38宗和35宗,全口径拿地金额分别为698亿和378亿,在第二批次集中供地中拿地金额急剧缩水,融创和万科分别拿地2宗和6宗,全口径拿地金额分别为6亿和29亿。三批次融创为拿地,万科仅拿地1宗。

焦点研究院方面表示,三季度,密集调控下市场调整压力增加,金融管控效果愈加显现,叠加集中供地城市拿地资金的审核制度,房企的资金承压。进入四季度,房地产市场仍低温运行,市场规模仍在继续探底,叠加个别企业债务违约事件影响,观望情绪更加浓厚。拿地策略方面,在2017-2020年,融创和万科通过高负债的方式扩张保持销售增长,土地获取方面通过收并购和招拍挂储备了大量土地。加上拿地销售比小于40%的限制,两家企业拿地更为谨慎。

在二三批次土拍中有一个明显的现象,地方的国资平台类公司频繁参与当地土地拍卖,拿地多以底价成交的方式进行。这主要是因为四季度以来土拍房企参拍意愿低迷,多个城市遇冷,为了完成年度土地供应任务,地方国企参与竞拍可以起到托底土地市场的作用。在加上租赁用地供应增加,地方租赁和人才安居之类的公司参与租赁用地的竞买也增加了这种趋势。

和规模开发商相比,地方的国资平台类公司的开发经验和运营能力通常较弱,在第三批无锡集中供地土拍中,无锡开创了一种地方国企拿地,后续规模房企合作开发的模式来运营具体项目,这或许能给其它城市的土拍提供借鉴。预计下年品牌房企和地方国企合作开发的项目会逐步增多,部分代建公司将迎来更多的合作机会。

焦点研究院认为,2021年四季度以来,针对大型国企央企和部分稳健经营的民营房地产公司的融资逐步恢复。同时从全年的销售方面来说,年末新房成交出现翘尾现象。现阶段市场处于逐步恢复之中,预计一季度销售将会出现回暖。后续房企拿地将会变成国企主导市场的市场格局,同时土地市场上,针对出险房企的收并购事件将会频繁发生。另一方面,众多地方国企拿地由于开发经验不足,代建和与大型国企央合作开发事件将会频发,2022年代建行业或迎来迅速发展。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。