商汤科技重启IPO 软银、阿里分享千亿盛宴

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

作者:张梦怡

出品:焦点财经

AI独角兽商汤科技的IPO之路一波三折。

距离宣布上市延期,刚刚过去7天,商汤科技于12月20日重启公开招股,发行规模和定价区间与此前保持一致,募资规模仍为60亿港元。并公告称,12月23日中午12:00截止认购,预计将于12月30日挂牌。

商汤、云从、依图、旷世曾先后“折戟IPO”,中国AI四小龙上市皆不顺。

8月27日晚间,港交所披露,商汤科技向港交所递交上市申请,于12月7日开启全球招股。12月10日,美国商务部发布公告将商汤科技列入“涉军企业”名单,拜登政府禁止美国人投资商汤集团。12月13日,商汤科技在港交所公告,董事会宣布,全球发售及上市将会延迟。

上次“临门一脚”,回头重启,此次,商汤能够顺利达成上市心愿吗?

创始人汤晓鸥牢把话语权

2014年6月,商汤尚未成立时,香港中文大学信息工程系教授汤晓鸥带领团队自主研发的DeepID系列人脸识别算法,以高达98.52%的准确率,超越Facebook同期的DeepFace算法,创下全球首次超过人眼识别准确率。

当年,商汤科技正式创立后,便受到了各路资本的青睐。2016年4月,由明星任泉、李冰冰、章子怡、黄渤、黄晓明等联合成立的风险投资机构Star VC,对商汤科技进行了特别A轮投资。IDG资本、高通创投、阿里巴巴更是成为 “常驻”投资方,多次参与商汤科技融资。

据统计,成立7年来,商汤科技已经融资13轮。IPO前累计融资金额达到52亿美元(约合330亿元人民币),是中国融资最多的人工智能公司。据测算,IPO前商汤科技估值已达120亿美元(约合人民765亿元)。

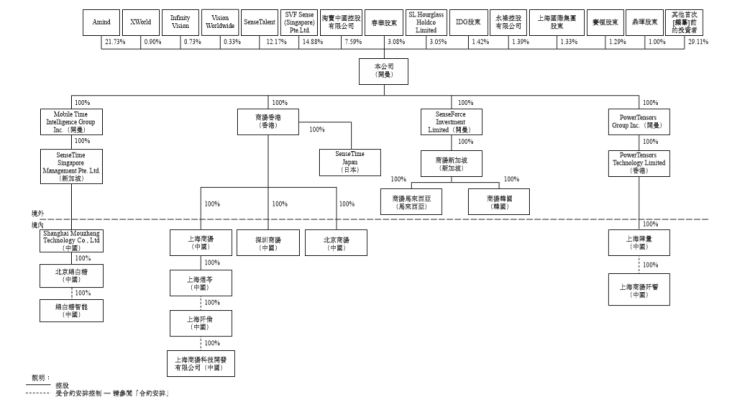

招股书显示,在IPO前,商汤科技已经拥有一个超级“豪华”的股东阵营。其中,软银资本、春华资本、银湖资本、IDG等国际大投行均已持有不少的股份,此外,阿里、上海国际集团、赛领基金、鼎晖、国资委等实力资本的身影也都出现。

不过,商汤控股股东为创始人汤晓鸥还是牢牢地把握住了话语权,他通过Amind持有21.73%的股份,为排名前列大股东,持有69.06亿股A类股份,18.92亿股B类股份。

商汤将股份重新分类为A类股份及B类股份,对应投票权是10:1。

商汤联合创始人和核心管理层也均将分享这场盛宴。其中,CEO徐立拥有2.86亿股A类股份,约占0.90%;首席科学家王晓刚拥有2.32亿股A类股份,0.73%;董秘徐冰拥有1.04亿股A类股份,约占0.33%。

此外,徐立还拥有5.65亿股B类股份,王晓刚拥有3.02亿股B类股份,徐冰2.52亿股B类股份,合计通过SenseTalent合计持有12.17%的股份。

较大外部股东为软银,持股14.88%,淘宝持股7.59%,春华持股3.08%,银湖持股3.05%。IDG、上海国际集团、赛领基金等均持股超1%。

烧钱的高精尖:三年亏损242亿

据招股书显示,商汤科技2018年、2019年、2020年及2021年上半年,营业收入分别为18.53亿元、30.26亿元、34.46亿元及16.52亿元,分别亏损34.33亿元、49.68亿元、121.58亿元、37.13亿元,三年半累计亏损242.72亿元。

根据弗若斯特沙利文公司的报告,商汤的收入已在2020年位列行业亚洲排名前列,但不亏钱,都不好意思说玩的是高精尖。

对于资本市场来说,目前的盈利与否不是衡量企业的少有标准,亏得多也是“本事”。商汤科技2014年从香港中文大学多媒体实验室走出,如今已是全球人工智能领域估值较高的独角兽。12月7日,商汤科技国际配售获超额认购,香港公开发售仅半日就足额,基石投资者认购4.5亿美元,认购比例达60%。

但是,对于监管部门来说,控制市场风险是首位。

据招股说明书显示,商汤的收入主要来源于软件平台的销售,其中包括软件许可、人工智能软硬一体产品及相关服务。目前商汤科技的主营业务主要分为智慧商业、智慧城市、智慧生活和智能汽车四部分,其中,智慧商业和智慧城市是商汤科技的两大业务支柱,2021年6月财报中,合计占收入的比重超过85%。

同时,于业务纪录期内,客户较为集中。截至2018年、2019年及2020年12月31日止年度以及截至2021年6月30日止六个月,五大客户占收入的百分比分别为28.4%、26.3%、31.4%及59.3%。

根据商汤科技官网,公司服务的客户有上海西岸、交通运输部、国家卫星气象中心、城市地铁公司等。从业务模式来看,商汤科技的主要业务是为政府、央企、其它大型企业完成定制化项目,这种业务难以复用,导致成本居高不下,还带着应收账款的问题。

2018-2021年上半年,商汤的应收账款分别达到13.32亿元、26.15亿元,37.48亿元和39.26亿元,在营收中的占比分别高达71%、86%、108.7%和113.9%,逐渐上涨而且比例很高。销售成本由截至2020年6月30日止六个月的人民币2.4亿增加85.9%至截至2021年6月30日止六个月的人民币4.47亿。

成本高,客户的付款周期长,回款慢,商汤资金流承担着较大的压力。“开源”表现一般,但是在“烧钱”这方面,商汤可不含糊。

商汤研发费用由2018年的8.49亿增加至2019年的19.16亿,并进一步增加至2020年的24.54亿,分别占2018年、2019年及2020年收入的45.9%、63.3%及71.3%。截至2021年6月30日,商汤拥有5286名雇员,68%职能为研发。

在招股说明中,商汤计划,用净额的60%增强研发能力。翻看商汤高管的履历,一水的高学历理工科研大佬,坚持科技是排名前列生产力,“研发”就是刀刃。

商汤表示,就开发项目产生的成本在符合标准时确认为无形资产,比如技术上可行,有能力使用或销售软件产品,能证明软件产品将如何产生可能的未来经济利益等。

通常来说,研发失败率很高,“成功”与否未经市场检验,技术成功一定不等于商业成功。坚持“谨慎”为财务排名前列原则,研发开支,不计入无形资产,而是计入管理费用。招股书说明书中罗列的部分专利,专利权人为商汤旗下子公司,母公司购入专利,以外购技术计入无形资产。要是刨去这些部分,商汤的资产情况不如现在美观,毕竟,科创企业可以理解。

商汤所面对的问题,也是同类企业所面对的。对于大多数投资者来说,投钱的目的不是推动科技进步造福人类,而是赚钱。研发投入高,回报周期长,商业化应用和变现能力如何跟上,对商汤的经营是更大的挑战。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。