海伦堡成功逆势发债背后的三大确定性

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

因众所周知的原因,2021年房企融资特别难,尤其是境外债券市场。

数据显示,100家房企1-8月境外发债规模,同比大降约37%,规模占比跌至30%,为4年来较低。

不过,凡事都有例外。

即便是在如此艰难的大环境下,还是有房企在境外市场持续完成发债,比如海伦堡。

昨日(10.4),海伦堡中国控股有限公司(简称“海伦堡”)发布公告称,成功发行2.7亿美元高级绿色债券。

据悉,在上半年,海伦堡已发行了3.5亿美元债,而其在2021年共有6.2亿发改委境外美元债发行额度。

换言之,此次发完债后,海伦堡已提前完成境外资本市场的年度融资目标,考虑到当下环境,实属不易,也很难得。

背后释放出的直接信号就有三个:

一是境外资本市场对海伦堡基本面较为认可;

二是海伦堡融资渠道相对通畅,较于那些发不出债的同行,这是很幸运的;

三是鉴于市场整体的严峻性,此次成功发债堪比一场“及时雨”,对于改善海伦堡的现金流,增厚其财务安全边际,应对当下的不确定性,至关重要;

当然,市场对海伦堡的认知并不能仅限于此,借此契机,我们从行业维度,窥视下这家房企。

应对不确定性的三张王牌2021年虽还未翻篇,但已注定要写入房地产史册,成为行业的新元年。

这一年,不管是大小房企、上下游产业链,还是购房者、从业者,都充分感受到了房地产行业底层逻辑的巨变,一个充满不确定性、大分化的时代来临:

市场分化、房企分化、拿地分化、管理分化、产品力分化……

没有谁再特别安全,也没有谁能大而不倒!

行业演变充满着不确定性,但房企却不能随波逐流,其必须要有相对清晰的确定性(既能回答能否活下去、如何活下去等问题)以应对充满不确定的大环境、穿越周期的迷雾。

这些确定性既是房企能够“活下去”、“活得好”的关键要素,也是市场投资者、购房者、合作伙伴等利益相关者最在乎的事,因为大家都厌恶风险。

那么,该优先关注哪些方面的确定性呢?

若以时间为维度,可以这么看:

短期看财务及现金流的稳健性,重点关注房企的短期反脆弱能力。

中期看市场布局,重点关注板块大分化下,房企对市场风险的分散和平衡。

长期看业务航道,重点关注房企对新赛道的选择,及各业务的协同效应。

通过梳理后发现,在这三大方面,其实,海伦堡手里都握着一张“大王”。

在具体展开之前,先给大家简单介绍下海伦堡。

海伦堡,创立于1998年,总部位于广州,是国内最早一批开启全国化的粤系房企之一,是一个行业排名相对靠前的实力选手。

中指研究院数据显示,今年1-9月,海伦堡实现销售额780.3亿元,在行业中排名第40位;克而瑞1-9月权益销售榜,排名第46位。

01财务结构稳健、造血能力突出在行业强势去杠杆的背景下,当下财务结构和现金流已房企较大的风险敞口。

杠杆系数如何?结构安不安全?有没有稳定的且量可观的现金流造血?

这些问题再怎么强调都不为过。而海伦堡的表现,还是可圈可点的。

以行业最受关注的三道红线指标来看,截至2021年6月,海伦堡手握充沛现金,净资产负债率小于100%,现金短债比大于1,相关指标均未“碰线”。

另外,海伦堡以稳健姿态保持规模扩张,其2020年末的杠杆率(按照净债务与调整后的存货比例计算)约为40%,低于同类型的企业。

其实,安全系数较高只能说是合格,销售去化能力才是海伦堡手中的那张王牌。

今年1-8月,海伦堡销售额,同比增长50.3%,这一增速在行业中位居前列。

2020年,其合约销售额,同比增长47%,同样不弱。

近5年,海伦堡全口径合约销售额,复合年增长率超过40%。

房地产虽靠杠杆驱动,但最后,一切又都落到了销售回款上。

所以,只有持续的强劲销售及回款,才能源源不断地带来增量现金流,优化杠杆,财务安全边际也才能进一步增厚。

事实上,海伦堡上述杠杆率的优化,恰得益于其销售周转率的持续提升,海伦堡2020年的销售周转率(按照合约销售额与债务总额比率计算)由上一年度的1.2倍提升到1.4倍,在行业处于较高水平。

相对稳健的财务杠杆结构,及强劲销售推动的安全边际进一步改善,大大提升了海伦堡在短期的反脆弱能力。

当然,这一切及背后的逻辑,国际评估机构也都看在了眼里。

日前,穆迪维持海伦堡企业家族评级为“B2”、高级无抵押评级为“B3”。

理由就是,海伦堡的“B2”企业家族评级,主要反映了公司在主要市场开发地产和执行销售的良好记录,并指出海伦堡持有的现金以及经营活动产生的现金流,足以覆盖公司未来12-18个月到期的债务和承诺的土地款项。

02重仓市场高地,且无面粉之虞

下半场,全国楼市板块分化,已是必然趋势。

在此背景下,房企市场布局的难度系数也是直线上升,既要分散风险,不把鸡蛋都放在同一个篮子里,但又不能踏错板块(一旦踏错,后果是致命的)。

得益于在全国化上的先发优势,海伦堡在市场布局上已形成了一个较为良性的板块布局和仓位结构。

(海伦堡全国市场布局)

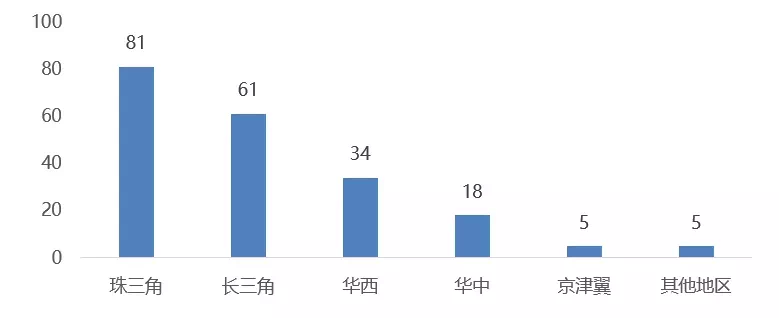

具体来看,海伦堡主要聚焦于珠三角地区、长三角地区、京津冀地区、华西地区及华中地区五大核心城市群。

在此基础上,海伦堡结合区域发展及市场情况,把更多资源投入到有更大发展潜力的城市群,比如珠三角、长三角。

(截止2021.6海伦堡各区域项目数量(个))

作为全国楼市在下半场安全系数较高的两处高地,截止2021年上半年,海伦堡珠三角与长三角的项目,累计占比达到70%。

除了不用担心踏空外,海伦堡在“面粉”储备,及纳储节奏上,也给外界吃了一颗定心丸。

截止2021年6月末,海伦堡总土储面积约3237万平方米,土储货值近4000亿元,基本可满足企业4年左右的开发需求。整体上还是比较充实的。

此外,今年以来,海伦堡进一步深耕布局核心城市群,在苏州、成都、重庆、宁波等热点城市获取近30宗地块,新增货值近500亿元,位居行业第33位。

注意,海伦堡的拿地排名比其市场销售排名还要高。

考虑今年很多同梯队的同行纷纷放缓拿地,甚至停止拿地,海伦堡还能有如此积极进取的姿态,这是很难得的。

某种程度上,进取姿态的B面,则是海伦堡相对稳固的基本面。

总之,中期而言,无须担忧海伦堡发展的存续性,尤其是面粉问题。03三大业务航道、物业支撑基本盘

就远虑而言,在业务模式上,海伦堡还需要就以下问题给出相对确定性的回答

一、住宅业务,是包括海伦堡在内的绝大多数房企的根,但若在下半场,仍然只会建住宅、卖住宅,那路只会越走越窄,最后无路可走。

二、涉足的相关业务,需与房企的能力圈相匹配,与已有业务和资源形成协同,如是才能事半功倍。

而海伦堡给出的答案是,以住宅为主,商业、产业为两翼,形成住宅地产、商业地产、创意科技园三大航道业务,同时发力物业赛道,支撑基本盘。

住宅这块就不再表了,下面主要说说另外三块。

商业方面,早在2012年,海伦堡就已成立商业集团。

发展至今,海伦堡已形成海乐世界、海乐城及海乐荟三大商业品牌IP,涵盖一站式购物中心、中高端商业综合体及社区购物广场。

(昆明海乐世界)

旗下在建及运营的商业项目近20个,分布于上海、广州、成都、南京等多个重点城市。

可以说,在国内商业地产赛道,海伦堡已是一个走在前面的房企。

在产业地产方面,尤其是创意科技园上,海伦堡也是可圈可点。

2010年,海伦堡排名前列创意科技园在广州破土动工。

截至目前,广州海伦堡创意园累计进驻企业逾300家,年度孵化100多家创新创意企业以及3000多项创意成果,每年提供约3万个就业岗位,年产值逾50亿元。

(广州海伦堡创意园实景图)

除了成熟运营的广州海伦堡创意园,目前海伦堡已在广州、中山、上海、南京四个城市落地四项目,其中,海伦堡智慧金山·生态绿谷已于今年6月正式启动。

物业赛道对于房企的意义,如今已被市场充分挖掘和认知。

2018至2020年,海伦堡旗下物业的营业收入,复合年增长率为27.3%;对应净利润,复合年增长率为45.4%。

考虑到海伦堡物业主要聚焦大湾区、中国西南部、华东以及其他经济发达地区的其他一、二线城市。

这也意味着,海伦堡旗下物业将吃下物业市场规模崛起及一二线城市区域优势的双重红利。

除了市场双重红利,作为第二增长曲线,海伦堡物业另一个充满想象的地方,就是海伦堡的多元航道业务,进一步拓宽了其物业业务的利润边界。

要知道,商业、产业园等都是毛利率较高的物业业态,也能衍生出更多的增值性服务。

小结:在充满不确定性的下半场,市场最希望看到的就是房企自身的确定性,哪怕是相对性的。

只有有了这些确定性,其穿越周期的成功性,才能有所保障;

市场也只有看到了更多的确定性,才会选择更加信任房企,这反过来,又进一步增加了房企穿越周期的成功率。

而海伦堡在诸多方面的确定性上,表现值得肯定。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。