先进“市值王”,中海凭什么?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

◎ 文 / 花姐

自去年以来,无论是行业趋势、企业发展态势,还是资本市场对地产股的估值逻辑,都发生了深刻变化。

随着房地产底层逻辑重构,资本也在重新定义房企。在此轮行业的大调整中,很多房企市值波动比规模波动大多了。大家知道,现在的市值千亿级房企,还有多少么?

7家!对,连TOP10都没装不满。

-01-

两大阵营七大家 中华保招万碧龙

根据东方财富Choice金融终端数据显示,截至2022年4月6日,市值过千亿的房企分别中海、华润、龙湖、万科、保利、碧桂园、招商蛇口。从属性看,可以分两大阵营:国家队阵营是央企“四大天王”:中华保招;民企是万碧龙。

从梯队看,七家房企又可分为三个梯队。中海、华润、万科位居排名前列梯队。万科市值换算成港币后,与中海均在2900亿港币左右,华润将近2800亿港币。

龙湖、保利位居第二梯队,保利市值换算成港币后,和龙湖差不多,均在2600亿港币左右。碧桂园、招商蛇口位居第三梯队,市值均在1500亿港币左右。

从“市值王”的争夺来看,中海与华润、万科、龙湖几家基本上难分伯仲。但考虑到华润、龙湖、万科三家的市值构成中,均包含了物业的股权价值,而中海则不包,若剔除物业要素,中海才是名副其实的“市值王”。

值得一提的是,这也是自2017年此轮大调控以来,中海排名前列次先进行业“市值王”。总的来说,在此轮房企的市值修复中,中海、华润、龙湖、招商蛇口、保利等房企表现抢眼。今年以来,中海股价涨幅达43%,是头部房企中涨幅较高的。

-02-

质量比规模重要运营的价值彰显

仔细分析上述三大梯队,会发现“中华龙”三家的市值排名明显高于它们的规模排名,这反映了资本对行业发展认知和房企估值逻辑,已发生了深刻变化,意味着第三次地产股估值模型变革拉开帷幕。

在过去数十年中,地产行业的估值体系经历了两次的变革,目前正在向第三次迈进。

1.0时代:土地为王、龙头定价,万科作为行业老大一骑绝尘的时代;

2.0时代:杠杆为王、规模定价,代表性企业是高杠杆、高负债、高增长的融创、碧桂园;

3.0时代:稳健为王、运营定价,更注重高质量的增长,中海、龙湖是典型代表。地产估值体系3.0具体包含三大维度,即安全性、盈利能力、成长性。下面,我们就以中海为例,从这三大维度出发,探讨下中海受资本市场追捧的内在逻辑。

一、财务安全性

财务安全性体现着一家企业的反脆弱能力,此轮大调整引发的暴雷潮,让市场充分认识到了它的重要性。可以说,3.0时代财务安全性是对一家房企估值的出发点,决定着房企股票、债券及其他金融资产的下限。财务安全性越高,相关金融资产的安全边际就越高。

反之,就没有底可言。看看哪些跌成仙股,仍看不到希望的暴雷房企就知道了。当然,垃圾股有时候也会大涨,不过是博傻游戏的结果,无法用正常的投资逻辑去解释。中海的财务安全性在放眼地产行业基本是数一数二的存在。

【1】、2021年中海归母净资产3435.6亿元,同比增长9.4%;占总资产比重为39.5%;每股净资产31.39元。1、横向看,净资产代表着一家房企的真实家底,而中海的净资产规模在七大家中位居排名前列;2、纵向看,中海归母净资产的增速(9.4%)大于负债增速(3.5%)。即过去一年,中海总资产的增长主要由净资产贡献,而非负债驱动,资产结构在进一步优化,这一点很难得。3、房企的资产结构是决定其财务安全的地基,而中海净资产/总资产比为39.5%,不仅远超行业,也是七大家房企中较高。

【2】、期末持有现金1309.6亿元,占总资产比例15.1%;销售回款率95.5%;这说明,中海是真有钱,考虑到中海销售权益比也是行业较高之一,意味着中海不仅不差钱,还有很强的资金归集能力和支配灵活度。

【3】、资产负债率58.9%,剔除预收款后的资产负债率53.59%,净借贷比率31.07%,现金短债比2.41倍,继续稳居绿档房企。中海的负债率一直是行业较低的,很少被超越,这使得财务安全性得到较大化保障。而且据说中海没有一分钱的表外融资。

【4】、加权平均融资成本仅3.55%,为行业较低,直逼国债利率;融资利率低,不仅意味着财务费用支出低,能增厚利润,还是资本市场高信誉度的体现。换言之,中海需要钱时,可以更快更便宜地完成筹资。在行业模糊充满不确定性时,这是一种很重要的能力。

【5】、享有行业较高的信用评级:惠誉A- 、穆迪Baa1 、标准普尔BBB+ 、联合AAA总之,不管行业多么不确定,你都可以永远相信中海,毕竟它的安全性是可以防核弹的。当然,华润、保利、龙湖、招商蛇口、万科、碧桂园等房企的安全性也都不差。

二、盈利能力

当一家的企业财务安全性是高度确定的状态时,估值的着眼点就来到了第二维度。

毕竟,站在市场经济视角,一家企业存在的根本目的就是赚钱;站在资本市场视角,衡量一家企业优秀与否的关键就是持续性的赚钱能力和盈利质量,此外,还有分红力度、及经过市时间检验的股价表现。

如今随着行业高增长不再,盈利能力在估值中的重要性,一下子就凸显出现了。

就中海而言,不论是利润规模但还是利润率,中海的赚钱能力在行业一直都是最强的,它说自己第二没人敢称排名前列。直到今天依然如此。2021年,中海实现归母净利润401.6亿元;归母净利润率16.6%;两项指标仍就是行业排名前列。

在分红方面,中海也是比较慷慨的。2021年度派发股息132亿港元,派息较上一年度增長2.5%,每股股息121港仙,派息率30.1% 。无论是派息规模还是派息率,都是位居行业前列,值得一提的是,过去五年累计派发现金股息560亿港元(2017-2021年),上市30年累计派发现金股息992亿港元(1992-2021年),成为港股最慷慨的地产公司之一。能赚钱但不做铁公鸡,每年都能给投资者慷慨地分钱,这一点还是值得点赞的。

这两年,行业虽然处于大调整、大震荡中,地产股亦如此,中海却走出了别有洞天的行情。2021年较于2020年,中海市值上涨9%,今年以来的修复行情中,更是上涨43%。

三、成长性

没有财务的高度安全,房企可能活不过当下;盈利性差,房企的市场价值就会大打折扣,毕竟做企业不是做慈善,市场经济是要讲效益的;没有成长空间,房企的未来就失去了想象力。而对资本市场来说,最怕的就是企业失去想象空间。而资本公式看,企业市值和股价表现恰由上述三者决定,即PE*利润,其中,利润就不都说了,安全性决定着估值系数(PE)下限,成长性决定着估值系数(PE)的上限。

就中海来说,其市值在行业已是数一数二的存在,但主要是靠庞大的利润,其PE是明显低于龙湖、华润,这也意味着,中海估值被低估了,而深层逻辑又是成长性被低估了。

背后原因有二,一是中海估值中不包含物业,而其他几家是含了的,这一点确实比较吃亏;二是中海的商业等多元业务的市场价值尚未被市场充分认知。对于房企来说,未来的成长性来源主要由两部分构成,一是地产主业的成长性;二是多元运营业务的成长性。

先说中海地产主业的成长性,核心看点是高能级主流城市的市场份额和竞争力。中海对后市的一个核心判断,就是市场大分化,即一二线和强三线城市将是主战场,而中海的应对策略是“主流城市、主流地段、主流产品”。2021年财报显示,中海在北上广深+香港 年度销售额超1000亿元;另外,中海在31个城市的市场占率位居前三:北京、上海、广州、天津、苏州、长沙、大连、济南、合肥、珠海、郑州、长春、西安、银川等。已占到中海进入城市数量的三分之一。

可见,在市场布局上,中海已调整差不多了,提前进入安全区。这也意味着,中海未来的主业业绩确定性和成长性还是比较强的。

事关中海“明天”和“后天”发展的经营性业务,现也已迈入高增长期。中海“明天”业务,主要指在大力布局的商业,包括写字楼、购物中心、长租公寓等。

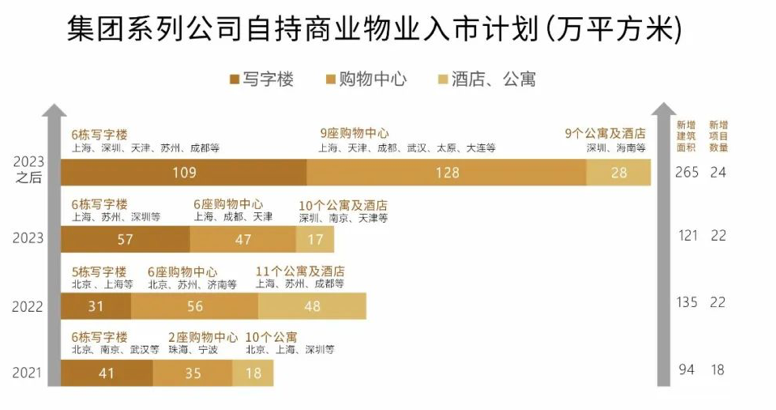

目前,中海运营管理的项目达109个,管理面积达627万方,储备项目达68个,面积达521万方方。2021年中海来自商业物业的租金性收入51.7亿元,在行业位列第四第五,同比增长17.4%。新入市运营商业项目18个。

具体来看,运营管理的写字楼达64栋,在管面积389万方,已经是内地较大的单一业权写字楼开发商。2021年来自写字楼达租金收入为达35.1 亿元,是同期华润的近2倍,也是行业最多的;来自购物中心的租金收入为人民币 11.0 亿元,同比上升 27.3%。2022年,中海又将有7家购物中心入市。长租公寓方面,已布局全国13个核心城市,新增开业18.3万方,开业6个月以上项目出租率在95%以上,处于行业前列。

2022年,中海新增入市商业项目22个,预计新增商业运营面积约135万方。根据中海多次提及的目标,2025年来自商业物业的年收入将达120亿元。

即是说,要三年翻倍,增长还是比较猛的。

从这几年的变化看,中海对商业的投入和决心,还是有目共睹的。比如2020年通过并购拿下佛山南海怡丰城,成为中海又一座环宇城。中海总投资达270亿的上海红旗村项目、总投资额达230亿的武汉汉阳建桥项目、总投资额达590亿的上海建国东路项目、总投资额达65亿的太原综改区项目,都有中海的新一代超级商业综合体。

龙湖、华润的PE都比较高,主要是因为它们商业做得很好,知名度也很高,得到了市场的充分认可。随着商业板块成长性的进一步释放,中海商业业务的“名利双收”也将成为推动中海PE走高的核心逻辑之一

中海“后天”业务的主要看透是领潮供应链。其聚焦于行业上游的建材采购,依托中海地产40多年的建材供应链管理经验和集采优势,志在打造国内建材行业较大、公开透明、优质低价、便捷高效、以自营为主的B2B第三方供应链交易服务平台。

中海“掐点”布局供应链赛道,既是在把自己管理能力和资源对外赋能,也是为抢占更大的行业“管理红利”蛋糕。财报数据显示,领潮供应链在首年即实现118亿的合约销售。未来一旦跑通跑顺,成长逻辑得到验证,供应链业务对中海估值的拉升力,不亚于商业业务。

目前,龙湖PE为 8.94,华润PE为7.02,而中海现在的PE仅5.87,所以,中海的股价仍有想象空间的。

-03-小结

我们常说“资本是聪明的”,所以,某种程度上,市值(PE*净利润)的规模及变化要比销售规模更能反映出一家房企的真实实力、江湖地位及发展潜力。中国房地产行业的尽头,或许就是中华保招万碧龙。

免责声明:

文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,花椒财经不对因使用本文章所采取的任何行动承担任何责任!

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。