物企装修生意分化:“保碧雅”领先、滨江金茂破亿,宋都“归零”、建业降七成

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王泽红

用了两年左右的时间,戚金兴将滨江的装修生意做到了1.17亿,如果用一个速率来衡量,一年翻了18倍。

从2021年软装业务起步,到2022年上半年成立精装修公司发力硬装业务,滨江的装修生意步伐很快,2021年启动时收入611万元,到2022年翻了18倍达到1.17亿元。

虽然仅占整个滨江服务收入的5.9%,但戚金兴很看好这个细分赛道,他认为滨江的硬装生意,今年将进入小高峰,未来五年都有机会。滨江服务目前有十多个大平层项目在手,去年完成接近1亿,今年要翻一番,翻两番,翻三番,甚至翻四番也有可能。

软装明年也要开始做增量,滨江一年交付房子3万套新房,杭州占比70%以上,如果在当中有10-20%的房子拿下软装业务,每套10万至20万,基数很大,可以对这一板块业务的增长形成极大支撑。

软装与硬装服务将在2023年下半年升级,戚金兴将其视为一块大蛋糕,作为滨江服务未来利润增长引擎来打造。

不仅是滨江,家装、美居服务已经成为众多物企布局的方向之一,也是物企拓展社区增值服务的重要细分赛道之一,包括保利物业、碧桂园服务、旭辉永升服务等数十家物企都已开展相关业务,并且入局较滨江更早。

尤其是去年传统装饰公司受房地产下行影响,面临经营困境,而以房地产旗下物业企业、家居定制公司、贝壳等互联网巨头为首的新派势力跨界现象愈发凸显,促使家装市场竞争更为激烈。

值物企年报临近尾声之际,搜狐财经透视数据观察其过去一年发展,剖析物企跨界家装的成色与成果。截至4月14日,已有53家上市物企披露2022年财报,搜狐财经一一研读后发现,53家中至少有29家物企布局装修业务。

“跨界者”继续增加、发力:

保碧雅三家领先,滨江18倍、金茂10倍猛增破亿

从财报中可知,大部分物企将装修业务定义为“美居服务”,部分物企虽有所不同,但本质还是装修装饰,如正荣服务的交钥匙服务、建业新生活的拎包入住、万物云的房屋焕新,以及融信服务的和美易居等。

但很多物企并未装饰装修业务的具体收入金额,仅是将其囊括在社区增值服务或其下的大类业务中,如佳兆业美好的小K美居业务、正荣服务的交钥匙装修业务、新城悦服务的广泛装修业务等。

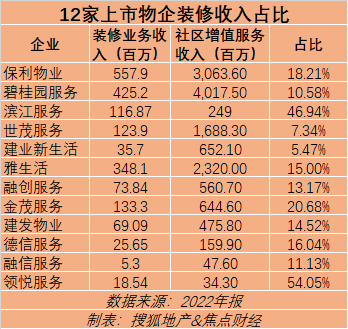

经搜狐财经统计,已发布2022年财报的53家上市物企中,仅有15家企业披露了装修业务收入,保利物业、碧桂园服务、雅生活、万物云、金茂服务、世茂服务和滨江服务7家物企装修业务收入破亿。

其中,保利物业以5.58亿元居首,碧桂园服务以4.25亿元次之,雅生活以3.48亿元位列第三。

万物云的装修业务规模是以签约合同额来统计,其房屋焕新业务是作为蝶城战略相关业务,通过“蝶城+房屋焕新”的商业模式来开展,主要以标准化局装业务为主,在其2022年实现的38个蝶城试点计划里,31个试点蝶城内实现2.1亿元签约合同额。

金茂服务、滨江服务和融创服务装修规模相差不多,均处在1亿元之上;而融创服务和建发物业装修收入规模,也超过5000万元。

宋都服务2022年收入为零,并不是旗下没有装修业务,而是分配至其现有合同项下剩余未履行(或部分未履行)的履约责任的交易价格总额为零,这一数额2021年为100万元。

所以,如果从装修业务增减幅度来看,宋都服务在已披露装修收入的15家上市物企中,降幅达到100%。

滨江服务增幅最高,一年翻了18倍,优居服务收入从2021年的611万狂飙至2022年的1.17亿元。

金茂服务发力装修业务也很凶猛,去年重点打造美居平台服务团队,挖掘存量业务,围绕美居平台服务拓展多种产品类型,室内装修平台服务收入由2021年的1120万元增长至1.33亿元,规模成功破亿,收入翻了超10倍。

建发物企翻了2.8倍,家居美化主要提供拎包入住服务,辅以整体设计、室内装修及家电安装以及房屋硬装业务,收入从2021年的9598万元增至2022年2.1亿元。其解释称,主要是推广力度的加强以及物业管理新交付项目的增加,快速提升了家居美化服务的收入。

万物云的房屋焕新业务也实现了翻倍,2022年共实现38个蝶城的试点计划,其中31个试点蝶城内实现2.1亿元签约合同额,但其指出以蝶城模式推动装修业务的变革模式尚待进一步验证。

这些物企装修业务的收入增长,也在推动其社区增值服务的增长。当然,装修业务的下滑,也会拖累其社区增值服务的业绩表现。

物企装修“分化”:

地产下行、疫情影响是主因

搜狐财经梳理发现,绝大多数物企将装修业务划入社区增值服务板块,少数物企会将社区增值服务赋予另一个名称,如滨江服务的装修业务,被划分在5S增值服务板块的优居服务中,主要提供硬装、软装类家装服务,以及设施设备更换升级服务和维修。

雅生活的社区增值服务,对应的是业主增值服务,融创服务是社区生活服务、建发物业是社区增值及协同服务、德信服务则是社区资源增值服务,虽然名称有差异,但本质却相同。所以,这些物企旗下装修业务的收入变化,最先影响的是其社区增值服务板块。

从涨幅来看,金茂服务的社区增值服务收入由2021年的1.86亿元增加至2022年的6.45亿元,翻了2.47倍,是12家物企中增幅最高的企业;建发物业增幅87.42%次之,滨江服务79.27%排第三。

保利物业、雅生活、碧桂园服务虽然基数高,但也均实现了超20%的增幅。

从中不难发现,这些物企的装修收入过去一年均是呈正增长状态,尤其是滨江服务、金茂服务和建发物业,位列涨幅榜前三,这也催动其社区增值服务收入增长继续位列三家。

金茂服务解释称,高增幅主要有三个原因:一是在管物业数目增加,二是去年重点打造美居平台服务团队,挖掘存量业务,围绕美居平台服务拓展多种产品类型,室内装修平台服务收入翻了超10倍;三是房地产经纪服务收入增长303.7%。

保利物企业指出,社区增值服务收入增长33.1%至30.63亿元,主要的得益于管理规模的扩张,以及社区零售、美居服务、空间运营、家政服务、车位服务等垂直产业服务能力的不断提升。

领悦服务社区增值服务收益较2021年的3100万增长10.8%至3430万,其也解释称主要是由于装修及拎包入住服务增加。这也使得其装修业务收入占社区增值服务收入比例超过50%。

但搜狐财经也发现,物企的2022年装修业务呈现出“分化”迹象,不再是往期普增的状态,收入下滑的企业也较多,融信服务和美易居收益下降39%至530万,世茂服务2022年美居业务收入下降35%至1.24亿元。

建业新生活拎包入住业务2022年下降8640万元,降幅达到70.76%,再加之智慧社区业务2022年下降1.64亿元,致使其社区增值服务减少24.6%;而祈福生活服务的装修及设备装置服务的收入减少630万元,降幅达97.4%。

虽然很多物企没有披露具体的装修收入金额,但从其社区增值服务的收入增减中却可以得到答案,时代邻里2022年社区增值服务收入减少30.8%至约3.79亿元,其称主要是防疫措施妨碍居民消费使美居业务规模缩小所致。

金科服务去年社区增值服务减少约77.7%至3.33亿元,其称主要由于受疫情封控和消费需求减弱的影响,诸多增值板块业务未能按计划开展,导致收入下降,其中便包括美居业务因地产交付量下降以及疫情封控导致的订单履约受限,下降严重。

世茂服务也解释称,美居服务业务2022年受到地产行业下行影响,新交付项目减少,精装和家装业务收入同比减少,同时由于新冠疫情影响所致,业务成本上升,毛利率下降明显。

地产下行和疫情影响成为了“分化”的主要因素。

物企入局家装,具备天然优势,物企可以通过地产开发母公司交付楼盘开展业务,就如同滨江新交付的房子,成为其装修生意的关键业务渠道一样。

世茂服务与世茂集团的多项持续关联交易,其中一项便是美居服务,为世茂集团的物业开发项目提供家居、家电、装修及装饰材料,并将根据个别协议规定提供安装、物流、维修及涵盖范围的其他售后服务。

但也正因如此,在母公司遭遇困境之时,过度依赖地产母公司也会反受其拖累。而那些处于分好向好一侧的物企,除地产母公司本身经营安全之外,还有一点颇为重要,除了紧抓新房市场之外,那就是对存量的挖掘。

例如,中海物业去年美居业务全面打开老小区装修市场,激活存量项目的美居消费需求,和新房拎包业务形成互补;金茂服务也在挖掘存量业务,围绕美居平台服务拓展多种产品类型;远洋服务在新房业务试点初见成效后,存量房业务模式也取得突破进展。

发展模式初变:

开始步入“自营时代”

挖掘存量之外,物企的家装业务2022年还呈现出另一个明显的特点,那便是开始开设自营家装门店,或者创建自营家装品牌。

时代邻里2022年培养了首家千万级自营整装门店;碧桂园服务去年11月推出自营家装品牌“凤凰家装”,主打“个性化整装”,首家线下实体店已于长沙开业;融创服务的美居业务也在进一步推进自营模式。

以往房企入局家装市场,走的路径大多是互联网家装模式或平台模式,2015年是个关键年份,万科与链家投资成立互联网家装品牌万链装饰,碧桂园推出互联网家装品牌“橙家”,华润置地也曾联手爱空间推出定制化LOFT产品“华润盒子”。

此后,房企旗下的物业也相继布局,正荣服务2017年便深入拓展“美筑美家”业务,主要是家庭装饰装修业务,包括拎包入住、二次装修和厨房改造等;建业新生活在2020年新增了拎包入住的业务,贡献了7106万元的收益,成为其社区增值服务新的亮点。

2021年,碧桂园服务将拎包入住业务范围将拓宽至家装服务领域,在推出“凤凰家装”之前,其已经打造了“凤凰置家”一站式全品类家居家装服务品牌,提供从新房子的毛坯装修、精装加载,到二手房的二次装修,租售翻新等全闭环家装服务链条。

还有一部分物企是通过外包形式开展,典型如德信服务,主要是凭借“和美易居”向在管住宅业主提供阳台护栏等装修工程,通过外包商提供有关服务,并收取业主与其所协定的固定费用。同时,德信服务也提供转介服务,会将其他装饰工程给业主或住户介绍承包商,介绍成功后收取固定费用。

远洋服务也是如此,年报显示,其外包美居及物业代理服务开支由2021年的1亿元减少至2022年的3470万元,与其美居服务及物业经纪服务收入减少一致。

如今,一众物企从初期的入局逐步走稳后,开始摸索尝试自营模式,这也是意味着物企跨界家装开始步入“自营时代”,虽然目前仅是少数几家企业。

对于传统装修装饰企业而言,物企跨界而来如同“打劫者”,如今这些“打劫者”还在逐步增长,鲁商服务也在布局精装业务,准备实行“精装施工一体化模式”拓展新利润增长点,万物云预计2025年完成300个蝶城的打造,而其“蝶城+房屋焕新”的商业模式也势必会随着拓展。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。