解局龙湖商业:月均进账近10亿元,2年拓30个轻资产项目,练轻功同时如何增肌?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

【编者按】消费复苏,科技、互联网浪潮迭起,引发商业地产模式深层次变革。与此同时,存量时代市场竞争加剧,轻资产优势凸显,新时代竞争法则亦在发生改变。

从盘活存量到提振消费,如何通过精细化运营提升资产质量?政策端对商业地产公募REITs的鼓励与开闸,又将如何重塑商业不动产领域新格局?

搜狐财经、搜狐地产、焦点财经推出《商业地产幸存者法则》系列策划报道,挖掘商业地产企业经营管理方法论,透视行业发展趋势及价值。本期解读:龙湖商业。

出品 | 搜狐地产&焦点财经

作者 | 王迪

编辑 | 吴亚

虽然龙湖商业地产在收入及数量方面,不及同时期起步的华润、万达。但是,龙湖精细化运营的商业标签,一直在业内保有口碑,让其处于第一梯队。

港企恒隆地产董事长陈启宗与智纲智库创始人王志纲都认为龙湖有两大优势:一是龙湖3%-4%极低的融资成本;其次龙湖天街IP做得风生水起,物业及租金收入成为利润新的增长极。

据搜狐财经了解,商业地产板块为龙湖集团带来超过10%的利润贡献,这在地产利润摊薄的行业转型周期,已经沉淀出可持续性优势。

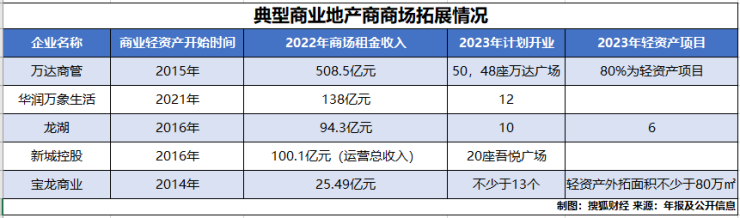

一切体现在2022年财报中。龙湖集团运营业务不含税租金收入为118.8亿元(不包括北京长安天街),较上年增长14.1%;这意味着,运营业务让龙湖月均实现近10亿元的进账。此外,2022年龙湖集团租金收入94.3亿,同比增长16%,5年复合增长率达到27%,商场整体出租率实现93.9%。

今年业绩会上,龙湖管理层指出,预计未来五年以内,非地产开发利润占比有望达到50%以上,这意味着龙湖商业的发展也将提速。龙湖商业将发力点聚焦在了轻资产及TOD领域上。

重金入局“滚雪球”,严守回报率6%底线

对比同类商业巨头,龙湖租金收入规模尚有发展空间。但就已开业购物中心面积所产生的收入来看,龙湖具有明显的优势。

具体来看,截至2022年末,龙湖的购物中心已开业面积达到722万平方米,相比于万科(1228万平方米)及新城控股(1320万平方米)有较远的差距,但是万科商业租金收入不及龙湖,新城控股比龙湖商业租金收入仅高约5亿元。

商业地产是一个资本游戏,因为投入大、周期长的特点,一个项目要想盈利,整体投资回报率必须跑赢资金成本,业务增长率也要高于或同步于公司整体增长。

龙湖商业早期的选择是,成为“港资”商业地产商的拥趸。从重资产投入开发运营商业地产,沉淀出兼具个性和持续性的商业模式。为此,它曾考察香港及欧美的购物中心进行学习。

据搜狐财经了解,在商业地产业务上,龙湖对内部有着严格的KPI要求,不仅毛利率要做到70%以上,租金增速要保持在30%以上,整体回报率也必须守住6%底线。

对于商业地产的布局,华润、万达、凯德、龙湖的起跑时间几乎是一致的。20年来,不同的企业有各自不同的发展模式。例如,万科商业走上资本证券化之路,凯德则以私募+REITs模式开启新想象,万达凭借高效地现金流滚资产模式,稳坐商业地产诸多指标的“头把交椅”。

搜狐财经发现,龙湖商业并没有大规模地进行资产证券化及基金合作,更多地还是偏向项目的精细化运营。在拓展层面,全国化布局过程中聚焦项目质量而非数量,聚焦重资产的商业地产开发与运营,这让龙湖的商业品牌——“天街”在业内打响了知名度。

2001年,龙湖拿下重庆市观音桥附近一宗土地,后取名重庆北城天街,这是龙湖入局商业地产的开始。

彼时,国内商业地产主流运作模式还是只售不租或租售结合的模式,正常的商业思维是,将商铺卖掉,快速套现实现资金回笼,然后滚动开发别的项目,内地开发商所奉行的逻辑是,高杠杆、高周转的纯住宅开发路径。

相比于大多数内地房企投资住宅开发业务赚快钱的模式,龙湖商业却愿意持有一个12万平方米“巨无霸”项目。对此,龙湖的解释是,这源于“危机感”,就像农民家中要有“余粮”,在面对“天灾人祸”之时,有些租金,不致于让员工饿肚子。

近年来,“天街”品牌优势愈发明显。在主要开发物业中,以“天街”为主题的商业项目共92个,占比超过70%。其中,重庆北城天街2022年整体出租率达到96.9%,收益占比达到5.6%。根据观点指数统计,当前行业中单个项目收益占比超过5%的企业不足50%。

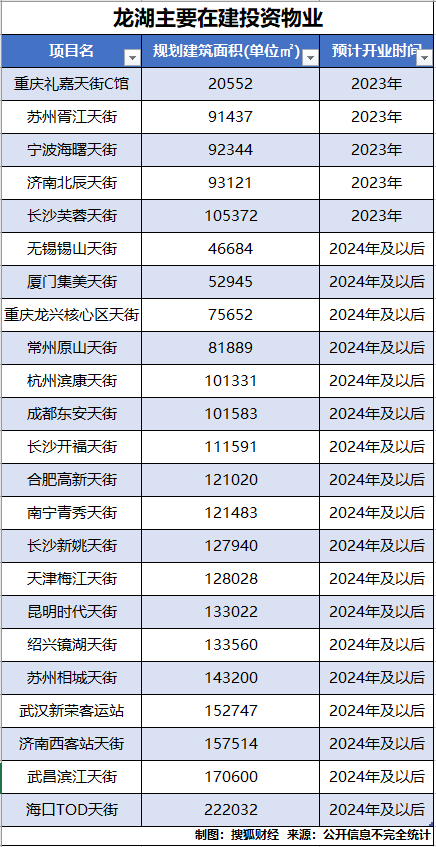

此外,2022年龙湖的商场租金收入为94.3亿元。其中,64座天街共收租89.62亿元,租金收入1亿以上的商场共36个,而北京长楹天街、重庆北城天街的租金收入均超过5亿,位列前二。据搜狐财经不完全统计,龙湖目前在建的天街项目还有20多个,这也将带来源源不断的现金流。

2011年,龙湖集团将商业地产板块上升为集团核心业务之一,并确定“持商业”战略。为了抑制“诱惑”,龙湖每年以销售物业回款的10%作为上限投资持有物业,用于持有型物业的投资,以此保证业务的滚动运营,快速全国化布局。2015年前后每年实现3~5个项目开业,在近两年更提速到每年实现10个左右项目开业。

两年拓展超30个轻资产项目,龙湖商业如何练“轻功”?

从重资产投入开发运营商业地产,师从港资房企形成品牌优势,现阶段龙湖商业开始学习万达模式,入局轻资产赛道,输出自身品牌价值。

“一但扩张过快,住宅利润补不上资本投入,资金链也会变得危险,这是目前商业地产商所面临的共同问题。“某位商业地产资深人士告诉搜狐财经。

为此,2021年初,龙湖商业正式启动“轻重并举”的发展模式,旨在通过输出运营能力,盘活市场上闲置的资产,获取一定的增值收益,龙湖商业开始网格化布局的第二路径。

此时,距离头部玩家试水轻资产模式,已经过去6年多的时间。如今,看好商业轻资产市场的房企有万达、凯德、华润、新城控股等,竞争日趋激烈。

“如果不做轻资产运营商业地产发展没得玩,这也是为了规避长期风险。人口密度够大,住宅配比够高,住宅利润才会够多,这样城市核心区的商业才能做得起来。但是,当竞争趋于白热化之后,一方面,核心城市的商业项目很难拿到。另一方面,起初一家开发商去镇上开商场很赚钱,但随着第二、三、四、五家商场逐渐开业,十年后大家会出现一起亏的情况。”某位地产资深人士向搜狐财经道明了其中的逻辑。

此外,商业地产重资产的开发模式需要沉淀大量的资金,在地产黄金时代,商业发展可以依靠房地产销售的利润提供资金支持,以实现滚动开发机运营。但是,在当下住宅销售低迷,不能继续提供庞大的资本,这也是诸如房企开始练习“轻功”的原因。

2022年,龙湖开出首个轻资产天街及首个轻资产星悦荟项目。先后于西安、南京、杭州等地完成轻资产项目签约之后,截至目前,龙湖商业已累计获取超30个轻资产项目。基于龙湖商业2年超30座的签约成绩单,未来轻资产项目的快速落地已是大概率事件。

据管理层透露,2023年龙湖将有6个轻资产、5个重资产项目亮相,当年新开项目对2023年的租金收入贡献预计将超过4个亿,仍然保持每年10座的速度稳步进行。

事实上,就商场开业速度来看,龙湖与华润、新城控股同处相同区间,但是,相对于万达商管扩张规模的速度相形见绌。

2022年,龙湖新开15座新商场,华润万象生活及新城控股则是16及15座,万达商管开业55个万达广场。就轻资产项目来看,万达2022年新开项目接近40个,而龙湖仅有3座。

就2023年的商场开业计划来看,龙湖集团要在北京、杭州、苏州等城市开约11座新商场,华润万象生活要开12个新项目。宝龙商业的口径则是不少于13个新项目,其中购物中心不少于8个。万达商管计划开业约50个新商业项目,80%为轻资产项目。

“稳”字当头,是龙湖选择的路径。经过商业地产模式摸索与定型阶段,龙湖商业扩展自身品牌的力度正在加强,只不过,龙湖商业拓展速度并非万达那样激进,依托的首先是招商方面扎实的基本功。

数据显示,目前龙湖商业合作的品牌商家已超过6000家,其中战略合作品牌商家超过400家。截止2022年12月31日,龙湖商业在全国范围内累计进入32座城市,2022年新增开业运营15座商场,累计开业运营商场达76座,已开业运营商场建筑面积达722万平方米(含车位总建筑面积为927万平方米)。

聚焦20个高线城市,TOD实现网格化布局

“2023年,龙湖商业会逐步把出租率抓上来,出租率争取在半年的时候重新回到正常水平。在降负债的同时增加利润,相当于在体重不增的情况下去增肌,这需要更加自律,更加注重资产质量。”

这是龙湖新掌舵人陈序平对于商业地产发展的看法。注重资产质量,意味着除了轻重模式的平衡之外,更重要的是选好布局城市。

纵观目前的商业地产玩家,万达、新城、宝龙等无一不是采取了快速占领市场的方式。龙湖商业为一二线主力城市次核心区深耕模式,而新城控股等商业地产多在一二线郊区或者三四线城市集中布局。

某位业内资深人士对搜狐财经表示:“商业管理人力、物力、税费成本很高,香港人做核心商业坪效几十块,内地商业地产商仅有几块钱,差别太大。香港之所以做得这么好是因为少和精,只做一二线核心地段。内地开发商也知道其中的逻辑,只是因为核心地段的商业地块很难拿。所以,想快速以农村包围城市抢占市场。”

针对城市选址来看,龙湖集团管理层有自己的观点:“无论是重资产还是轻资产不会为了项目的数量或在管规模,而下沉到一些低线城市去做商业的轻资产管理。我们轻资产项目的布局还是会根据重资产城市的布局,未来的商业项目也基本上聚焦在20个左右的高线城市。”

就龙湖商业项目布局来看,截止2022年末,龙湖集团累计在手商业项目139个,覆盖环渤海、华东、华西、华南、华中五大板块,进入北京、上海、成都、成都等32个城市,实现轻重并举。

搜狐财经发现,伴随着龙湖商业在各大城市网格化布局的深入,其天街产品已经以其独特的TOD模式成为城市商业品质和消费体验的案例。

2017年,龙湖商业首次提出“网格化精准投资,加密一二线城市布局”的策略,龙湖商业在布局过程中便一直聚焦一二线高能级城市的交通节点,跟随城市脉络进行业务布局,这也就是所谓TOD模式。

事实上,TOD既是一个城市的交通节点,也是龙湖各业务各航道协同、融合、共生的锚点。基于TOD模式,龙湖与城市形成“超级链接”,通过打造多元消费场景,拥有更多人流。去年8月,龙湖在南昌开业首个TOD商业项目—“龙湖南昌青山湖天街”。

此外,面对电商冲击,以及同业竞争白热化,商业地产告别野蛮生长、粗放扩张。龙湖在开发运营天街项目之外,也在同步开发其他商业产品线,如街区型购物中心星悦荟以及中高端家居生活购物中心家悦荟,以此来适配不同的地块特点以及区位人群,提供不同的空间和服务。

为了打造产品差异化,龙湖也在场景方面创新。例如,龙湖不断捕捉新兴消费品牌,吸引新生代客流,保持商场的活力;积极引入更多网红品牌入驻,用以提升整体人气体验;依托由“珑珠”链接的“一个龙湖”生态体系,丰富的应用场景和庞大的会员数量。

“龙湖商业这个新门徒,能否成为高配版万达,或者能否成为优秀的万达,目前尚无定论,但是在学习这条道路上,显然比新城和宝龙要来得更加坚定和彻底。”某业内人士如此表示。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。