家页观察|再冲IPO,土巴兔的流量生意会被看好吗?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

导读:巨头把持流量的时代,小兔子“拼命”一跳,它能否像猫、狗、企鹅们一样活得精彩?

6月30日,土巴兔的创业板上市申请获受理,中金公司为其保荐人。据了解,土巴兔本次在创业板公开发行数量不低于发行后公司总股本的25%,且不超过6000万股,发行后总股本不超过24000万股。

招股书显示,土巴兔本次拟募集资金7.04亿元,将主要用于公司的技术研发及数据平台升级项目、运营信息平台建设项目、运营服务中心建设及全渠道营销建设项目以及补充流动资金。

在经历了一波三折之后,土巴兔再次向IPO发起了冲击,但讲出的故事已经不如之前两年具有想象力。

土巴兔的坎坷上市路

谈到互联网家装,对于很多人来说,土巴兔并不陌生,街头巷尾路牌广告、公交车、地铁、机场的宣传灯箱随处可见。

2008年以来,土巴兔以互联网家装平台业务为核心,依靠互联网与大数据技术,在线上把家装公司和业主“撮合”在一起,进而渗透家装服务的各个环节,利用信息技术赋能家装服务供应商,试图与装企共同为业主提供一站式互联网家装解决方案。

借着近几年家居行业数字化的风口,互联网家装逐渐成为行业焦点,土巴兔无疑是其中的佼佼者。作为早在2015年就完成2亿人民币C轮融资的企业,无论是企业发展角度,还是资本投资角度,土巴兔的上市都箭在弦上。

事实上,这次已经不是土巴兔排名前列次冲击IPO。早在2018年,土巴兔就准备赴港上市,然而,当时招股书中披露的业绩数据并不理想。

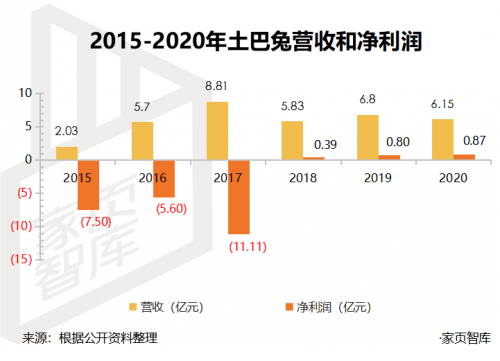

数据显示其土巴兔2015年、2016年、2017年、2018年上半年营收分别为2.03亿元、5.7亿元、8.81亿元、2.7亿元;净利润分别为-7.5亿元、-5.6亿元、-11.11亿元、-6.36亿元。

结果可想而知,2018年12月,土巴兔草草撤销上市申请,而同一时期冲击港股的齐家网则如愿以偿。

互联网家装的故事虽然不如过去几年好讲,但土巴兔上市谋求更大的资本背书及发展则是企业的必然道路。

虽然在去年年底的生态大会上,土巴兔创始人王国彬曾明确表态暂无上市规划。但箭在弦上,已不得不发。未过一年,画风突变,土巴兔认为自己的机会来了。

难看的数据

按照土巴兔自己的说法,2008年至今,公司经历了三个发展阶段,分别是2009年上线,2012年开始从内容向交易环节切入,2018年开始利用平台模式,赋能行业及合作伙伴。

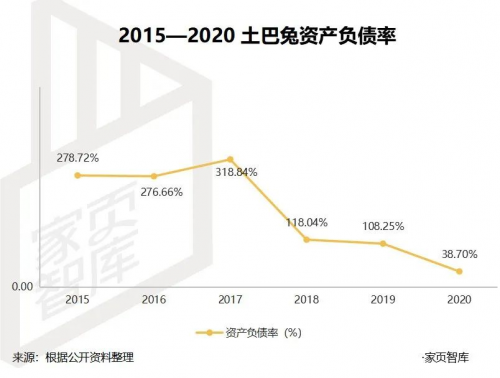

事实上,土巴兔三个阶段的营收数据都不怎么好看,盈利能力也一直不为外界看好。根据土巴兔2018年向港交所递交的招股书显示,土巴兔2015-2017年共亏损24亿元。截至2015-2018年上半年末,土巴兔的资产负债率分别为278.72%、276.66%、318.84%和356.62%,到2018年上半年,土巴兔现金及现金等价物增加额变成-2.43亿元,盈利已经没有了保障。

同时,从2015年开始,土巴兔每年的广告投入分别为8930万、5830万、4600万,2018年上半年的投入为1560万,总计烧了2亿元广告费。

这是什么概念呢?就是说土巴兔用于推广的投入与2015年C轮融资的总额持平,这样的广告费支出显然远超土巴兔自身的盈利能力。

作为互联网企业,对客户流量的持续需求,也使得获客成本随着行业变化而发生波动。单看土巴兔的覆盖面与装修公司数量、用户规模等数据均表现不错。

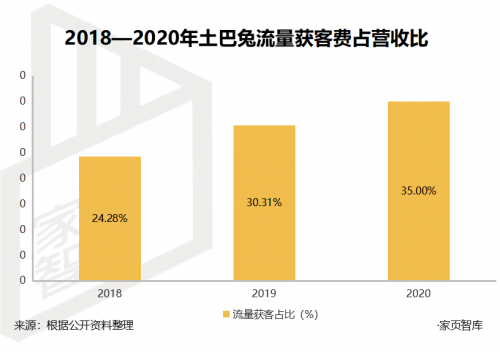

土巴兔2018年-2020年的流量获客费用分别约为1.42亿元、2.06亿元和2.15亿元,占收入比重分别为24.28%、30.31%和35%,显然,这对土巴兔利润的增长是不小的负担。

虽然土巴兔称已经在2018、2019和2020年连续三年盈利,但是细心的人会发现,土巴兔同样连续三年未实现营收增长,2020年营收仅为6.15亿元,同比下滑9.54%。

也就是说,土巴兔近三年的盈利,更多是建立在压缩开支,牺牲成长性来实现的。但对于互联网企业而言,不进则退,几乎没有守成的空间。

互联网家装的故事本就不如过去几年好讲,如果再将互联网企业的成长性特质丢弃,那就很难打动资本了。上市后要如何解决这些问题,也都持续考验着土巴兔的运营能力。

巨头阴影下,信息集合平台的困境

家装行业低频和信息平台低壁垒,决定了土巴兔模式很难做大。随着外界的玩家不断涌入,在资本竞相入局的赛道里,依靠贩卖流量过活的垂直平台可以说惶惶不可终日。

2018年,齐家网港股上市成功,土巴兔败兴而归,那时也许还有人认为在互联网家装市场两家平分了天下,不过当三年后土巴兔再次冲击IPO时,显然这条赛道上的新用户也变成了老玩家。

《2020H1中国互联网家装行业研究报告》指出,随着综合电商巨头加大力度布局家装赛道,越来越多的综合型电商平台开始加大对于家装领域的投入,互联网家装平台流量优势逐渐被削弱,市场开始迈入比拼服务的激烈竞争阶段。

在较新的土巴兔招股书中,除了齐家网之外,土巴兔很明确地将天猫家装、京东家装,以及刚刚入局的贝壳被窝家装列为竞争对手,在这些竞争对手里,我们不难发现互联网巨头的身影。

做着流量生意,土巴兔自然对流量有着很强的依赖。

十二年的发展,土巴兔虽然已经积累起了较强的品牌影响力,积累沉淀了与家装服务供应商和业主相关的大量在线内容和相关数据,但是和诸如阿里、京东、字节跳动等大流量入口相较,土巴兔自身的互联网家装平台的信息聚集优势已不再明显。

在流量变现的逻辑中,巨头如果投入更多的资金来做流量投放,没有哪个垂直平台能逃离巨头编织的阴影,家装行业也不例外。

土巴兔7亿元的拟募集资金中,超过一半费用都是计划用于渠道建设上,说得直白一些,土巴兔在搞流量上还是缺钱。

这也不禁让人生疑:土巴兔的“流量生意”是否能一直做下去?

互联网家装成为伪命题后,土巴兔很难被资本看好

有人说,从2005年王国彬下深圳,到2015年土巴兔获得2亿美金的融资,王国彬用这10年学到了互联网圈的精髓:资本+讲故事,事实上,这种说法一定程度上也得到了印证。

2008年创立以来,资本曾向土巴兔多次抛出橄榄枝。2011年,土巴兔获得经纬创投数百万美元A轮融资,2014年获得红杉资本和经纬创投的上亿人民币B轮融资,2015年3月,土巴兔获得58同城、红杉资本、经纬创投等机构共同投资的2亿人民币C轮融资。然而,自2015年C轮融资后,就再没有资本进入土巴兔的消息传出了。

数据显示,中国互联网家装市场规模逐年增长,从2015年的1533.5亿元到2019年的3861.7亿元,2020年增长至4050.7亿元。有业内机构预测,到2025年互联网家装更是有望达到8880.9亿元。很多业内人士吃定了资本不会错过互联网家装行业背后的万亿蓝海。

然而,理想很丰满,现实也很骨感。纵观整个家装行业大环境,巨头们虽纷纷布局,但是从整个家装行业2018年后的融资情况来看,资本对家装并不太感冒,甚至表现得极为谨慎。

土巴兔在招股书中也有所提及,互联网家装行业与房地产行业具有一定的关联性,房地产行业又受政策因素的影响,具有一定的波动性和周期性。

若房地产行业需求回落,将可能会减少新房的销售后装修的部分需求,从而对公司业务产生一定程度上的不利影响,经营业绩存在下滑的风险。

土巴兔上市首战不利,三年后选择转道冲击创业板,“拼命”上市是自我拯救,还是驱散阴霾?

随着土巴兔计划上市,它能否快速实现造血盈利、不断讲出新故事,接下来的这波操作尤为重要了。

巨头把持流量的时代,想成为阿猫阿狗企鹅一样的明星,兔子前方的路不太好走。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。