保利发展98亿公司债提交注册,近九成募资用于提前偿债

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点财经讯 陈盼盼 3月14日,上交所显示,保利发展控股集团股份有限公司2022年面向专业投资者公开发行公司债券项目状态更新为"提交注册"。

募集说明书显示,本期公司债为小公募,拟发行金额98亿元,发行人为保利发展控股集团,采用分期发行。

保利发展称,募集资金拟偿还或提前置换债务,投资住房租赁项目、补充流动资金、收购地产项目。

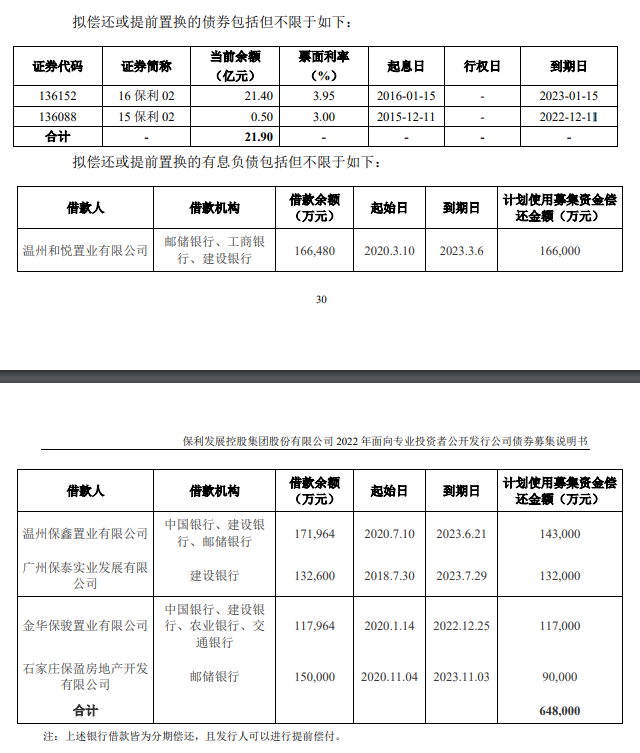

关于偿还或提前置换债务方面,保利发展计划,将募资资金用于包括但不限于偿还2023年2月15日到期的“16 保利 02”、2022年12月11日到期的“15 保利 02”证券,当前余额合计21.9亿元;以及用于偿还2022年末、3笔2023年到期的银行借款,合计64.8亿元。

保利发展表示,本着有利于优化公司债务结构和节省财务费用的原则,未来可能调整偿还有息负债的具体金额和明细。

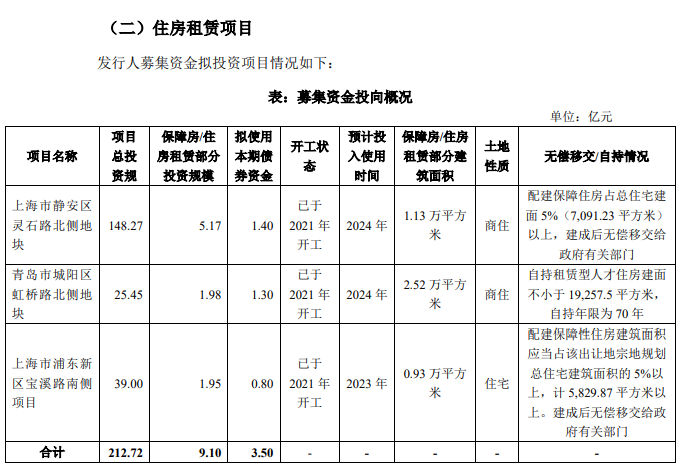

此外,保利发展还计划将3.5亿元本期募资金额用于投资上海市静安区灵石路北侧地块、青岛市城阳区虹桥路北侧地块、上海市浦东新区宝溪路南侧项目的保障房/住房租赁建设。

保利发展称,本次债券募集资金除用于偿还有息负债、项目建设和收购地产项目外,剩余资金拟用于补充公司开展业务等日常生产经营所需流动资金,并透露“根据公司财务状况和资金使用需求,公司未来可能调整部分流动资金用于偿还有息债务”。

至于收购地产项目方面,保利地产暂未详细透露具体项目。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。