新华联的债务魔盒:80亿金融资产被“套牢”

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

“每一个春天都在严酷的寒冬里孕育。”这是新华联控股董事长傅军2020年写下的新年贺词。如今,一年时间已过,但属于傅军和新华联的严酷寒冬却还没有过去。

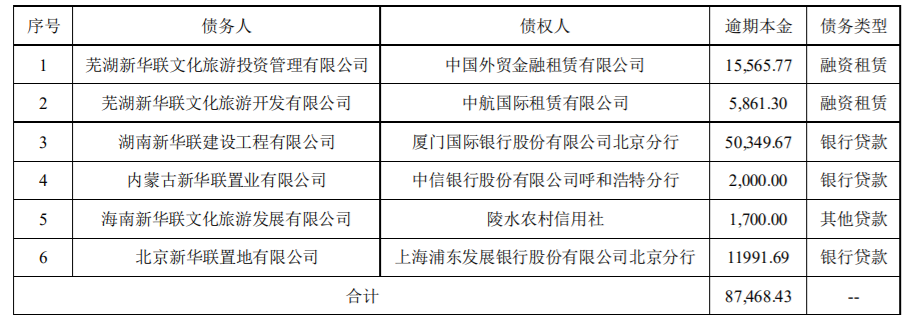

1月31日,新华联收到深交所关注函,要求新华联列表说明逾期贷款的具体情况。逾期贷款的情况出自于三天前的公告。

1月28日,新华联宣布,其子公司新发生未偿还到期的金融债务本金为8.75亿元,占最近一期经审计归属于母公司净资产的 11.04%,而累计逾期金融债务本金合计13.44亿元。

同时,新华联8家子公司因借款合同纠纷、工程合同纠纷等引起诉讼,导致资产被查封、冻结。目前被冻结查封的资产合计达10.6亿元。

而在年初,新华联控股所持有的新华联股份也遭到了司法冻结。

1月4日,新华联发布公告,其控股股东新华联控股所持有的全部股份被司法轮候冻结,被冻结的股份约为11.6亿股,占公司总股本的61.17%。

资产和股权被冻结的背后,是“新华联系”的债务危机。

债务魔盒

傅军作为千亿资产规模新华联控股的掌舵者,坐拥百亿身家,多次上榜胡润富豪榜。但这位身家百亿的富豪,现在却因债务问题焦头烂额。

实际上,新华联偿债承压,在其三季报中就能窥视一二。截至2020三季度末,新华联的总资产为1114.35亿元,总负债900.86亿元。其中,流动资产543.34亿元,流动负债623.43亿元。

期末的短期借款尚存90.15亿元,一年内到期的非流动负债181.29亿元,货币资金仅84.57亿元,远远不够偿还即期负债。

同时,高额债务也拉高了新华联的利息支出,其在前三季度的利息费用总额高达9.25亿元,同比增长39.3%,占营收的比重为26.2%。

而做为新华联的母公司新华联控股,同样也存在债务问题。

2019年11月,新华联控股财务子公司向湖南出版拆借了两笔资金,本息合计3亿元,拆借时间为一周。但一周之后,新华联控股却迟迟没有归还本金,仅仅支付了2088万元利息。2019年12月20日,湖南出版财务公司选择于新华联控股对簿公堂。同时申请冻结了新华联控股及子公司40个银行账号和上市公司北京银行、宏大股份的部分股权。

资产超千亿的新华联控股未及时清缴3亿元的贷款,此时傅军的债务魔盒已缓缓打开,债务问题愈演愈烈。

2020年年初,民生信托发难新华联控股,对其尚未到期的26.8亿元信托贷款申请强制执行。

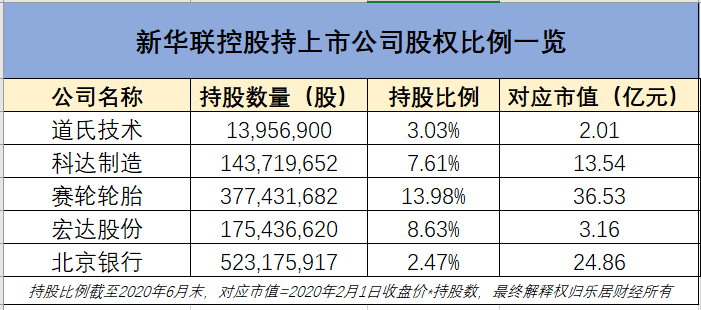

新华联控股持有的新华联、北京银行、宏达股份、赛轮轮胎、科达洁能等上市公司股权全部被司法冻结、轮候冻结,总市值超百亿。

之后,新华联控股多次出现债券违约。

2020年3月7日,新华联控股发行的“15 新华联控MTN001”中期票据未能到期支付,已构成实质性违约。到期应兑付本息金额10.698亿元。

该笔债券的违约触发了“19新华联控SCP002”“19新华联控SCP003”资券的交叉保护条款。此后,这两笔超短期融资券均未能如期足额兑付,应偿付本息金额分别为10.68亿元、3.73亿元。

再加上11月2日到期未能兑付的“19新华联控MTN001”,2020年新华联控股实质违约的债券总额超过28亿元。

债务的多米诺古牌一块接着一块倒下,无奈之下,傅军只好变卖资产,堵上债务的窟窿。在先后清仓辽宁成大股权,减持了赛轮轮胎和北京银行股权后,回血了27亿元。但也只是杯水车薪。

据乐居财经不完全统计,截至2020年6月,新华联控股仍持有5家上市公司股权,对应市值接近80亿元,但股权均处于被质押或冻结的状态。换言之,短期内傅军已不能通过金融资产变现。

2021年1月16日,新华联控股持有的亚太财产保险17.3%股权,被法院出具抵债裁定,转为民生信托所有,以抵偿新华联控股对其欠债。

业绩预亏与三条“红线”

傅军崇尚多元化的投资策略,从商三十年,其一手打造的新华联集团已涉足文旅与地产、石油、投资、金融、陶瓷、酒业等多个产业。其中,傅军最偏爱文旅。

2011年,新华联旗下的地产板块公司借壳圣方科技成功上市,并更名为新华联不动产股份有限公司。

2016年,傅军决定进军文旅产业,将“新华联不动产股份有限公司”更名为“新华联文化旅游发展股份有限公司”。新华联承接了傅军的文旅梦,也承接了新华联集团近一半的资产。

进军文旅后,先后开发了长沙新华联铜官窑古镇、芜湖新华联鸠兹古镇、四川新华联阆中古城、西宁新华联童梦乐园等文旅项目。其中长沙、芜湖、四川的投资规模均在百亿元左右。2019年傅军曾表示过,未来三年新华联将在四川至少投资200亿元。

但文旅产业回报周期长、重投入、重运营,短期内获利不易。2020年新冠肺炎的影响,更是让文旅产业进入了寒冬,新华联的业绩出现大幅下滑。

今年前三季度,新华联实现营业收入35.56亿元,同比下降36.79%;净亏损6.8亿元,同比减少516.94%;扣非净亏损7.5亿元,同比大幅下降2084.4%。

新华联的业绩预告显示,预计2020年净利润亏损11亿元至13亿元,同比下降超235%。

新华联在公告中表示,业绩亏损系公司房地产销售、景区、酒店、商场等收入大幅度下降;财务费用增加;政府补助较2019年大幅下降所致。

业绩亏损的同时,新华联踩中“红线”。截至2020年6月末,新华联截至剔除预收款后的资产负债率为79.95%(红线:大于70%),净负债率为228.82%(红线:大于100%),现金短债比仅0.57(红线:小于1倍),踩了三条“红线”。

房企融资新规将于2021年全面实施,如果新华联三条“红线”都碰触,将不得增加有息负债。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。