融资月报|房企资金面临严峻挑战,销售遇阻导致卖房收款连续下滑

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

焦点研究院 · 融资月报

监测时间:2021年1月1日至9月30日

研究员:张子豪 张冉

摘要

2021年1-9月,房企到位资金增速持续萎缩,同比增长率环比下降3.7个百分点至11.1%,其中占据较高比例的定金及预收款占比迎来连续第四个月的下滑;自筹资金占比增至1-9月较高水平31.2%;贷款中针对房企的国内贷款规模持续压降,而针对购房者的个人按揭贷款占比近四个月波动较小。单从9月来看,房企整体融资规模连续2个月大幅下降,整体规模仅有900.9亿元。主要原因在于融资政策的持续收紧、银行贷款额度的限制,叠加资产证券化产品9月暂停签发。9月国资及地方政府背景房企在境内债融资市场依旧能获得稳定资金来源,而优质民营企业则将目光投向境外债市场,这也导致境外债发行较8月有所反弹。

01

到位资金:规模增速持续收窄,定金及预收款占比连续四个月下滑

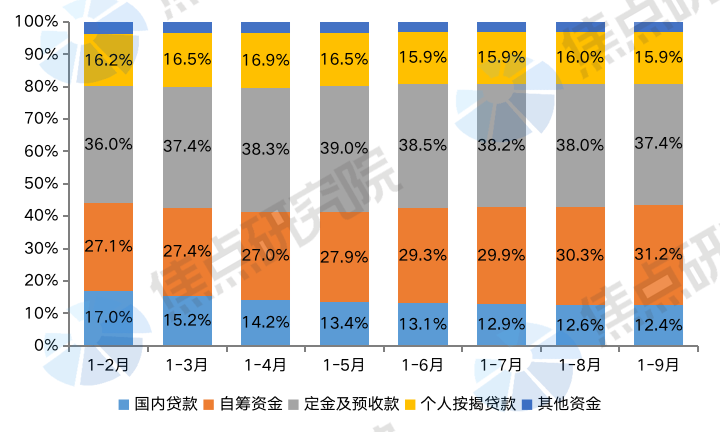

图1:2021年1-9月房企到位资金来源结构

数据来源:国家统计局,焦点研究院整理

到位资金增速持续收窄,1-9月房地产开发企业到位资金151486亿元,同比增长11.1%,增速较1-8月下降3.7个百分点,且降幅在持续扩大。具体来看,1-9月到位资金呈现出以下四个特点:1、国内贷款持续压降:国内贷款占比仅剩12.4%,与1-2月相比减少了4.6个百分点,处于目前较低水平,监管部门对于房地产信贷的严管控效果显著;2、自筹资金比例升至新高:自筹资金占比达到31.2%,较1-8月又提升了0.9个百分点,债权与股权融资仍是房企重要资金来源;3、销售增长遇到压力:定金及预收款占比为37.4%,较1-8月下降0.6个百分点,已经连续第四个月下滑,自进入下半年房企在销售端获取资金的难度显著增加;4、个人按揭贷款趋于稳定:个人按揭贷款占比为15.9%,与前三个月相比变化幅度不大,相对更稳定,这说明房地产信贷调控更多倾向于开发贷方面,对普通购房贷的限制相对有限。

02

融资渠道:各渠道全面收缩资产证券化迎来负增长,9月总规模同比下降近五成

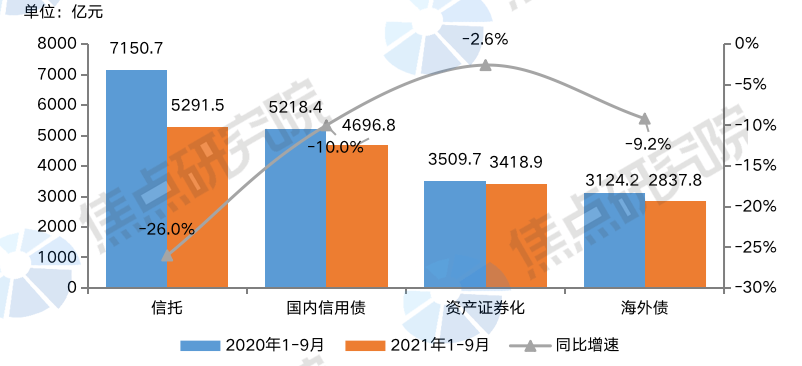

图3:2021年1-9月房地产行业各渠道总融资规模

数据来源:用益信托网、wind,焦点研究院整理

各渠道融资规模全面收缩,资产证券化年内首次负增长。信托和国内信用债融资规模持续收缩,1-9月同比分别下降26%、10%,降幅与1-8月相比有持续扩大趋势。而海外债由于9月的反弹,1-9月规模同比下降9.2%,降幅较1-8月收窄0.9个百分点。资产证券化方面,由于9月未有房企发行成功,1-9月发行规模同比下降2.6%,出现了年内首次负增长。由资产证券化近期发行热度逐渐下降可以发现,近期部分房企遭遇经营风险,并将风险扩大到上下游产业链企业上的现象正在引起相关监管部门的重视,监管部门正在加强资产证券化产品发行的审查。

2021年9月单月,房地产企业通过各渠道共融资900.9亿元,环比减少35.0%,同比下降49.3%。其中,信托产品共发行504只,较上月减少257只,发行规模约为人民币288.5亿元,环比减少58.2%,同比减少49.3%;境内债共发行89只,较上月减少13只,发行规模约为人民币347.3亿元,环比减少23.9%,同比减少44.1%;境外债共发行18只,较上月增加10只,发行规模约为人民币265.1亿元,环比增长300.5%,同比增加499.8%;资产证券化产品本月暂停签发。

深入各渠道来看,信托方面,在“三道红线”约束和一系列监管政策出台的背景下,投向房地产行业的新增信托规模持续下降。在百强房企违约集中性爆发的前提下,某些信托机构也在调整目前对房企信托项目的风控体系,在项目审核上会放缓甚至暂停。

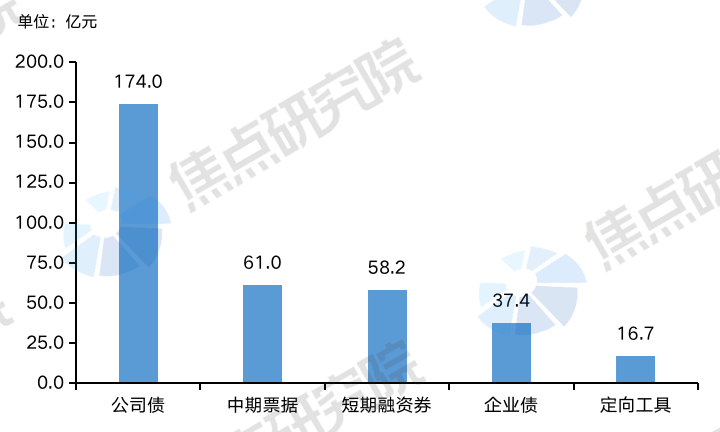

图3:2021年9月境内债分种类融资总额

数据来源:wind,焦点研究院整理

境内债方面,2021年9月单月房地产企业共发行公司债174.0亿元,占境内债总发行额的39.9%。作为房企使用最普遍的融资产品,公司债连续两个月发行规模下降,9月环比再降22.5%。目前来看,境内债市场对于风险事件的反应仍在发酵,国资委及地方政府背景房企依旧贡献较多融资规模,而民企融资则持续走弱。

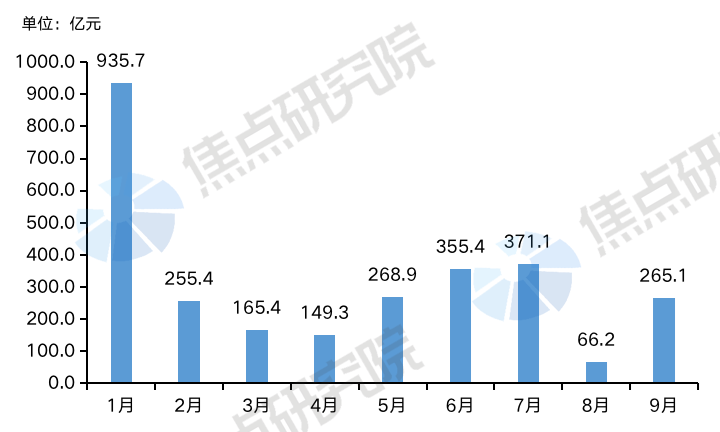

图4:2021年1-9月境外债融资规模

数据来源:wind,焦点研究院整理

境外债方面,2021年9月单月房地产企业发行总额为265.1亿元,较8月回升明显,值得一提的是,禹洲集团、弘阳地产和景瑞控股共发行5.7亿美元绿色票据,约合人民币36.7亿元,占境外债融资规模的13.8%。8月由于受到个别房企风险事件影响,境外债市场信心不足,仅有六家房企成功发行境外债。来到9月,个别风险事件并未对于整个房地产市场带来较大冲击,国际三大评级机构也在不断调整国内房企信用等级,包含对于境内房企近况分析以及未来预测。综上,境外债发行情况有所恢复,但境外融资机构投资信心是否完全恢复还要持续观察。

03

融资结构:境内债融资占比回升,短期融资券接续前两月形势成房企融资热门选择

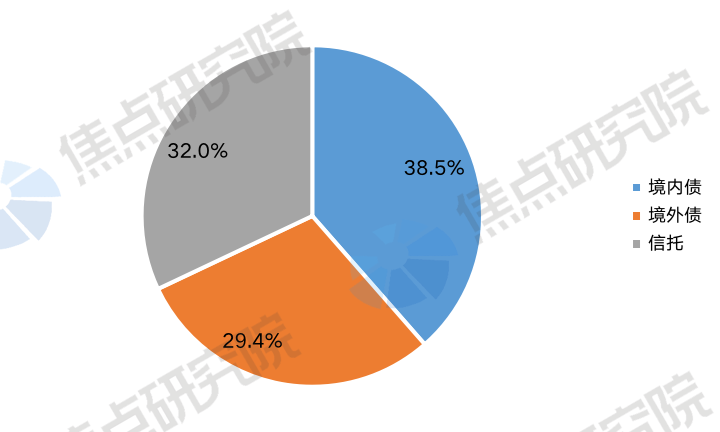

图5:2021年9月各类别融资占比

数据来源:wind,焦点研究院整理

从整体上看,2021年9月单月融资规模占比较大的类别为境内债,占总融资规模的38.5%,其次分别为信托产品和境外债,占比分别为32.0%和29.4%。由于9月资产证券化产品暂停签发,房企融资受较大影响,同时,信托产品发行较8月冲高回落,境内债券重新成为占比较高的融资渠道。近期政府部门也频频表态,要对房地产信贷过紧的行为逐步进行“矫正”,预计四季度整体信贷市场将逐渐转好。

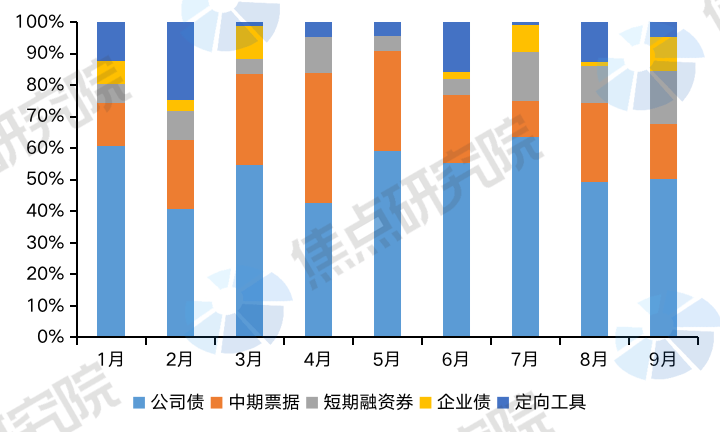

图6:2021年1-9月境内债分类别占比

数据来源:wind,焦点研究院整理

具体来说,境内债方面,公司债发行占比依旧稳定,占总体规模的50.1%;同时,在银行贷款和信托产品双双承压的基础上,为降低融资成本,熨平短期融资敞口,房企倾向于发行短期融资券融资。自7月以来,短期融资券占比有明显提高,更是在9月占比创2021年以来新高,达到了16.8%。此外,企业债由于发行机构多为国央企,也保持了一定发行规模和占比。

04

融资成本:房企信用等级下降带来发行成本上升等问题,民企境外债发行成本表现良好

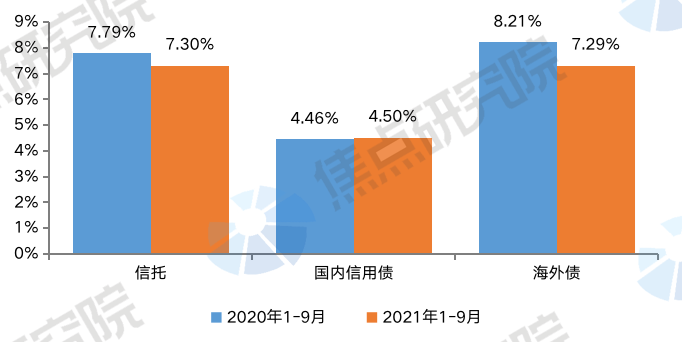

图7:2021年1-9月房地产行业信托、国内信用债和海外债融资成本

数据来源:用益信托网、wind,焦点研究院整理

2021年1-9月,信托与海外债市场仍呈现强者恒强的局面。近年来,在金融严监管下房企高杠杆的经营方式不再行之有效,经营风险日益增加,债权市场对房企发行融资产品的风险承受度在逐渐下降,这导致部分中小规模、高风险的房企发债数量显著减少,相对应的高成本融资行为也在减少。与之相对应的是,龙头、稳健型房企把握融资窗口期积极发债,扩大资金规模的同时也在降低企业的融资成本。这种在融资市场强者恒强的现象导致1-9月信托融资成本同比下降0.49个百分点至7.3%,海外债融资成本同比下降0.92个百分点至7.29%。

2021年9月单月,信托产品平均年收益率为7.44%,环比上升19个基点,同比上升27个基点。由于未来房企资金链的紧张问题或将持续,信托公司在房地产业务展业趋于谨慎,利率保障要求也将提升。

图8:2021年1-9月境内债分类别利率情况

数据来源:wind,焦点研究院整理

境内债方面,融资平均票面利率为4.18%,较8月下降15个基点。从上图可以清晰看出,除短期融资券外,其他产品融资成本都有所回落,主要是由于8月各渠道发行利率受市场风险事件影响,产生应激性冲高,9月逐渐修复至合理区间。

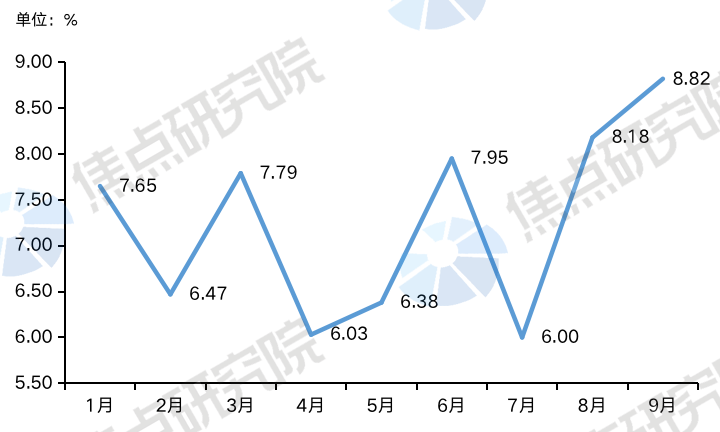

图9:2021年1-9月境外债平均利率

数据来源:wind,焦点研究院整理

境外债方面,融资平均票面利率为8.82%,较上月上升64个基点,持续创造2021年新高。伴随着评级的下调,境内房企在国际市场的议价能力也在降低,这一点也直接反映到了融资成本上。继8月境外债利率创新高后,9月利率再度飙升。据观察,在境内债市场“碰壁”的民营房企,却积极寻求在境外债券市场亮相的机会,并且如世茂集团、新城控股、雅居乐以及正荣地产等公司发行的境外债,都取得了不错的票面利率,其中世茂集团9月16日上市债券票面利率仅为3.975%。

本文内容仅代表作者立场和观点。本文著作权归搜狐焦点所有。未经允许,严禁转载;经允许转载或使用本文时,请注明来源。获得转载授权请联系:focuskf@vip.sohu.com。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。