房企“拆雷”指南

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

作者 | 王泽红

出品 | 焦点财经

海伦堡和鑫苑置业,没有选择“躺平”,在积极进行负债管理。

为什么放在一起来分析,因为他们当下处境相同,均被列入负面评级名单,面临美元债到期兑付的情形,局面很糟糕。更为关键的是,二者的解决方案不期而同,选择将美元债进行交换要约。

不同的是,海伦堡已经操作成功,原本10月14日到期的美元债,于10月8日交换要约和新票据发行同时完成,兑付压力成功延后。新发信的美元债2023年到期,规模2.7亿美元。其中1.68亿美元用于提前交换此次即将到期债券,1.02亿美元为同步发行新债。

鑫苑置业还在路上,将于10月15日到期的3亿美元规模债券,9月30日发起交换要约,向票据持有人发出征求同意书,到10月8日已收到61.18%未偿票据持有人指示,尚未达成90%的先决条件。

10月13日是交换要约的截止时间,较新的票据持有人指示结果还未公布。但是鑫苑置业确信,上述条件将可能被满足并成功完成交易要约、发行和征求同意。

这在当下风声鹤唳的紧张氛围下,传递出一丝韧性和信心。换一个角度看,这也为同行带来一种启发,负债管理很重要,以时间换空间,扛过去就有无数种可能性。

旧模式被放大

美元债交换要约,并不是新事物,只不过在当下的背景下被放大,却又显得很合时宜。暴雷违约事件已经很多,“避雷”或“延雷”方法在此时很能提振士气。

身出困境时,不能停下,这意味着“躺平”,走到无路可走时,往往才会柳暗花明。曾宝宝说花样年到了至暗时刻,债券违约的关键节点下,两名董事离职更是造成目前董事会无擅长财务管理之人,触发上市公司规定。

一切看似更加棘手,但谁又能判定不是另一种重生。焦点财经获悉,花样年中国集团与地产集团组织架构合并,同时作为多元业务控股管控集团和地产业务集团开展工作,增设专门“债务与资产重组小组”,执行董事柯卡生担任小组组长。

当然,海伦堡和鑫苑置业目前境遇还未到这一步,但也有一丝征兆,国际评级机构向来权威,他们给出的负面评级很能说明问题,这是另一个话题。本篇稿件更加聚焦他们的解题思路,这才是当下业界同仁愿意看到的,代表着一种积极向上的力量。

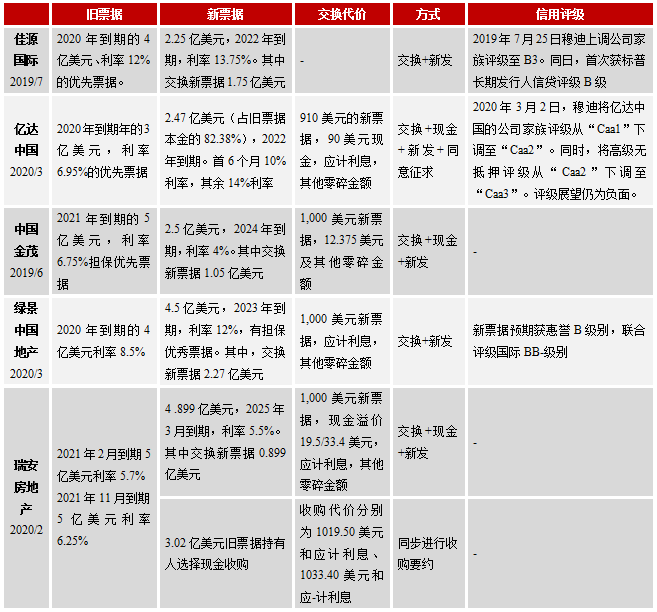

从模式上分析,他们采取的方法并没有任何创新,是一种旧模式。交换要约虽不常见,但是债券市场并不稀奇,在房地产领域也早有先例,融信中国、当代置业、佳源国际、亿达中国、中国金茂、绿景中国、佳兆业和瑞安房地产等企业都如此操作过,泰禾集团也曾计划对14.6亿美元债提出交换要约。

本质是“债务置换”

交换要约,是企业向债券合格持有人提出的以旧票据交换新票据的要约,本质上是一种债务置换,是一种负债管理方法,可以将债务滚续和置换,维系资金链条。

但有一个弊端,进行交换要约往往要付出一定的代价,除交换新票据外,还可以包括现金、资本化利息、以及因结算问题产生的零碎金额。通俗一点,就是要给予持有人补偿,没有免费的午餐,新发行的票据或比旧票据利率高,持有人或可以获得现金激励。

这都是有先例可循的,往远看2019年融信中国对2021年到期的8.25%优先票据成功交换要约,新票据发行利率为11.25%;往近看鑫苑置业是一个鲜活的案例,即将到期的美元债持有人有两种交换对价选择权:

排名前列种,每1000美元未偿现有票据本金,可以选择现金支付60美元+950美元本金新票据。新发行票据的息票率为14.2%,与旧票据相同;第二种,每1000美元未偿现有票据本金,对应现金支付10美元+ 1000美元本金新票据,任何零碎金额的新票据以现金代替。

鑫苑置业的交换代价,主要是10美元激励费,从房企过往的操作案例来看,条件并不算优厚。当代置业2019年曾有一笔置换,就票据利率6.875%,新票据利率12.85%,增长近一倍。

不论要约条件的优厚程度,整体来看持有人还是有利可图,如果达成90%先决条件,交换要约成功,鑫苑置业也能顺利将偿债压力延后,换取空间。双方都能获取利益,这样才是生意之道。

不失为应急之策

所以,美元债交换要约,往往能解燃眉之急。

房企日常的债务管理方式,主要包括借新还旧、回购/收购要约、提前赎回、交换要约、同意征求等。但前三种更多的是企业资金较为充裕或有再融资空间时,主动收缩债务、进行债务期限结构管理的方式,常常穿插使用。

特别是提前回购或赎回动作,在某些特殊时刻往往成为企业有意向外界传递自身财务安全、稳健的一种手段,如全面爆发前的恒大。再如十一假期前后,中梁控股、融信中国、中国奥园、弘阳地产以及建业地产的一些回购动作,本是一些常规的到期赎回动作,在当下却体现出一些不一样的力量。

交换要约和同意征求则不同,通常是企业流动性紧张、无法按既有约定偿还债券时或负债率较高需要调整负债结构时的选择,实则是为现有债务进行再融资的一种方法,海伦堡和鑫苑置业就归属此类。

虽被惠誉定性为“困境债务交换”,但在房地产行业变局背景下,不在如先前那般难为情和敏感,见到过太多的暴雷和违约后,回头再看交换要约这种债务交换方式,很多人内心应该是会赞叹企业的聪明和幸运,继而转化成一种可参考、借鉴的正向力量。

房地产行业需要这种案例来舒缓紧张的情绪。即便是一个老方法,但不是所有的问题都需要新方法来破解,有些智慧可以轮回使用,并带来奇妙的效果,渲染行业。

只是有一点需要注意,交换要约其实可以提前操作,不必非要临近兑付期。否则如鑫苑置业这样,偿还期已经逼近,还在等待29%持有人同意,容易造成债券技术性违约。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。