房企与债权人极限拉扯:旭辉6次延期投票会、兑付当日获宽限期;远洋"惊险一跃”

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品|搜狐地产&焦点财经

作者|陈盼盼

编辑|吴亚

近期,多家房企传出境内债展期成功的好消息。碧桂园旗下9只、余额147亿元境内债券展期方案通过;花样年5只境内债完成重组;远洋一笔20亿元债券获展期12个月;旭辉一笔近19亿的境内债利息获得两个月宽限期,为缓解现金兑付压力创造了积极条件。

不过,随着这两年房企债券接连违约、展期,无论投票会议多次延期、还是展期方案的反复调整,争取债权人的同意并不容易,这也导致房企的债券展期之路一波三折。

碧桂园经过三次延期持有人会议、调整方案后,才获得一笔20亿元债券的展期成功;旭辉更夸张,在6次延期持有人会议后,于兑付日当天获得债权人通过利息支付宽限期议案,但展期的议案仍遭到逾5成的参会债权人反对。

看似是大多的债权人与房企能达成共识,背后仍存在一场又一场的利益博弈。

为了防止“违约在先、重组在后”的信用、经营风险,如今房企们也开始了新的尝试:赶在债务违约前,提前进行债务重组工作。

“远洋1801”于2018年8月公开发行,规模合计20亿元、期限5年。原本该债券到期日是今年8月2日,之后远洋通过召开两次债权人持有人会议获得了宝贵30天宽限期。

但是,流动性压力“积重难返”,很难在短期内显著改善。在30天内筹措20亿元资金,对于远洋来说绝非易事,市场对该债券的兑付也一度充满了担忧。

为了避免违约,远洋选择在宽限期到期前8天再次谋求该笔债券的展期。最终在8月31日,远洋获得债权人支持,债券成功展期12个月,守住了不违约的底线。

与远洋一样,提前进行债务重组的还有碧桂园。今年8月10日,碧桂园宣布出现了阶段性的流动压力。

三天后的8月14日,碧桂园旗下11只境内债停牌。7天后,“16碧园05”率先于8月18日公告展期三年方案,在9月1日获得债券持有人会议表决通过。

之后,碧桂园的8笔债券也于9月4日公布展期三年的方案,并于9月11日、9月12日、9月18日陆续获得持有人会议表决通过。

至此,碧桂园用了39天的时间,就将9笔债券到期时间整体延期3年,涉及金额约150亿元。

期间,碧桂园还兑付了两笔美元债利息,未出现实质性违约。而此番展期的9笔债券中,既包括今年9月即期到期债券的风险,也涉及2024年的远期到期债券,这为其缓解经营、资金压力争取了积极条件。

相比之下,花样年的5笔境内债重组战线拉得较长。自今年1月开始,花样年正式启动5笔境内债重组展期工作,到7月先完成3笔债券展期,9月8日和9月13日又分别完成两笔债券展期。

至此,历时8个月的时间,花样年才全面完成境内债重组展期,涉及金额约64亿元。

整体债务重组正成为越来越多出险房企化债的选择,拉长时间线来看,自去年9月富力地产率先实现境内外债务整体展期后,绿地控股、龙光集团、融创中国、华夏幸福也相继完成境内或境外债务的整体重组。

最近的9月15日,远洋集团也公告,将对8只境外债务进行全面重组,到期时间分布在2024年至2030年,总规模为39.2亿美元。

克而瑞认为,“相比单笔或少数几只债券到期逐次谈判、协商,整体债务重组将更明显地作用到债务解压上,在一定程度减少企业重复性消耗,争取阶段性经营稳定。”

从结果上看,上述房企多笔境内债均获得展期,但过程颇为曲折:有的因未凑够票数,多次延期债券持有人会议;有的反复优化方案;有的赶在兑付日前夕获得宽限期;有的展期方案遭遇否决。

“21旭辉03”是旭辉集团发行的一笔公司债,规模18.75亿元、期限为2+2年,起息日为2021年9月14日、到期日为2025年9月14日,最近的行权日为9月14日。

旭辉原定于8月30日-31日召开该债券第一次持有人会议,对《关于调整本期债券兑付安排、增加增信保障措施的议案》和《关于同意增加宽限期的议案》等议案进行审议。

此后,旭辉方面先后将会议日期延期至9月6日、9月8日、9月11日、9月12日、9月13日、9月14日,累计延期次数达6次。其中,最后一次延期至9月14日24:00,也就是原行权日最后一刻。

对于延期会议的理由,旭辉屡次提到“由于时间原因,发行人拟变更参会登记及投票表决期间,将参会登记及投票表决截止时间均延期。”

但是,澎湃新闻援引知情人士的消息称,“延期是因为“增加宽限期的方案票数仍未凑够。”据公开报道,旭辉提请持有人会议同意给予上述债券本息兑付日2个月宽限期,“(宽限期)这样至少保不违约。”

不仅如此,旭辉还对原展期方案进行修改。旭辉最初的方案为:展期三年,展期前两年分期兑付20%本金,展期最后一年的9月兑付80%本金。

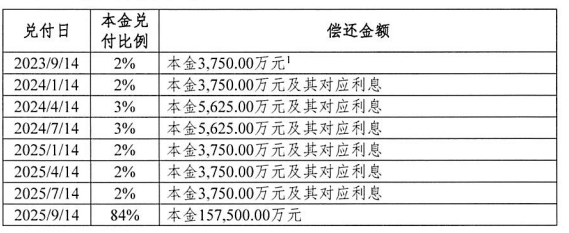

但在持有人会议第三次延期的通知公告中,旭辉将展期时长压缩为两年。按照旭辉的说法,如持有人通过《调整本期债券兑付安排、增加增信保障措施》等议案,展期方案改为展期两年,最后两期改为2025年7月14日兑付2%本金、2025年9月14日兑付剩余84%本金。

最终,在9月14日的投票会上,68.57%持有人通过2月宽限期议案,但展期方案遭遇51.41%持有人反对,未获通过。

中指研究院企业研究总监刘水亦指出,“债务达成重组的关键主要取决于企业与债权人之间博弈的结果。多次延期投票会议、修改方案多数是未能第一时间取得足够数量的债权人支持,仍需要与债权人反复沟通,根据其诉求修改方案。也可能与债权人相对分散有关,难以迅速完成沟通工作。”

显然,旭辉方面缩短“21旭辉03”展期时长、债权人最终通过宽限期议案是各方博弈的结果。

类似的情况出现在碧桂园身上,“16腾越02”是碧桂园9只展期债券中最后通过的一只。

原本在9月9日-9月11日,该只债券召开第一次债券持有人会议。彼时,碧桂园抛出的方案是:本金展期三年。

此后投票会议先后进行第三次延期,但在近期碧桂园为“16腾越2”新增增信资产,包括:以陆丰碧桂园碣石半岛项目所属项目公司、海南碧桂园舒漫的海项目所属项目公司股权提供质押担保;而且至少增加2亿元应收账款质押担保。

9月20日,碧桂园宣布,“16腾越2”债券展期议案获通过。至此,碧桂园旗下9只计划展期的境内债目前已全部成功展期。

刘水认为,“出险房企在重组谈判过程中,最重要的是与债权人建立信任,拥有优质资产、增加增信措施对重组方案通过非常有利。”

对于流动性紧张的房企来说,债务重组是缓解短期偿债压力的主流选择。

于债权人而言,债务重组是为了避免直接违约而遭受全部损失的无奈之选。刘水指出,“债务重组能够保证债权人最大限度的收回债权,避免破产清算中不必要的风险。同时有可能会收回一定数量的货币资金或有效的非货币性资产,提高债权人资金的周转速度。”

以上述提到的“18远洋01”为例,该债券经过三次债权人会议,才获得足够的同意票。第一会议展期方案并未通过,债权人要求远洋按期全额兑付本息;在第二次会议上,债权人依旧不同意展期,但同意给予远洋30天的兑付宽限期。

直到远洋说出“预计无法于宽限期内支付全额本金”,债权人才在第三次会议上通过展期方案;此时距离宽限期到期只有2天。

目前,债权人对于房企债务重组究竟持有何种态度?在镜鉴咨询创始人张宏伟看来,对于已出险房企的债务展期,债权人没有选择。

“他们心里很清楚,要回利息的概率不高,最重要是要回本金。即时有政策刺激,市场仍需长时间逐渐恢复。那么对于房企,尤其是以三四线城市布局为主的房企来讲,其销售业绩恢复缓慢,进而影响回款及偿债进度。所以部分债权人内心是悲观的,但在谈判桌上是一个博弈的状态。”张宏伟指出。

在他看来,在投票未通过前、企业未正式违约前,债权人还是想与企业试着博弈,“比如争取前期兑付本金少些折扣,或者再多一些优质资产抵押,避免自己有更多的损失。而一旦房企出现违约,债权人态度可能会马上改变为:“你现在有什么赶紧给我什么。”

易居研究院研究总监严跃进则认为,“当前债务处置的工作有重要的特点,表现为处置的效率明显提高、投资者对于处置方案的认可程度明显提高、处置的成果具有非常务实导向。同时各地和房企在债务处置方面经验更加成熟、手段更加丰富。”

“目前房地产市场总体上呈复苏态势,房企经营状况有望持续改善,同时投资者的预期也会改善,这都有助于债务问题的更好解决。”他指出。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。