碧桂园服务存量外拓反超新房,收费面积破10亿平;洗护、酒类业务翻倍增长

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品 | 搜狐地产&焦点财经

作者 | 王泽红

编辑 | 吴亚

如往期业绩会一样,碧桂园服务均会提及其上市的独立性,以及市场的独立性。兄弟公司碧桂园陷入阶段性流动压力的背景下,更是如此。

8月29日,碧桂园服务披露2023年中期财报,并召开业绩发布会,首席财务官、联席公司秘书黄鹏,首席战略官徐彬淮,首席市场官汪英武,碧桂园服务投资者关系总经理林文韬等高管出席。

此次业绩会,管理层多次强调其独立性,来自碧桂园的收入仅占4.4%。虽然兄弟公司发生亏损,但碧桂园服务交出的业绩依旧稳定,上半年实现总收入207.33亿元,收费管理面积更是突破10亿平。

截至6月底,银行存款和现金总额达127.12亿元,较去年年底增加13.36亿元。宽裕的现金流,也让碧桂园服务有了提振股价和估值的打算,据搜狐财经统计,截至8月30日,碧桂园服务今年股价下跌超50%,其欲在业绩发布之后开启回购行动。

对于社区增值服务中的洗护业务以及酒类业务,管理层更是不吝赞赏。

上半年,碧桂园服务洗护业务跑通盈利模型,打造超50家洗护门店,单一门店实现最高店效美元9.5万;而且,为了缩短门店爬坡期,通过物业为门店做起步导流,实现了第一批加盟店的开业上半年收入同比增长200%。

酒类业务则是与头部酒企合作开发自有品牌五粮陈(浓香)、国台九号(酱香),同时与少量一线品牌合作经销产品,弥补自有品牌价位段。而且,营销层面围绕佛山、东莞、广州、南通和苏州四大城市进行C端销售突破,上半年实现超过2200万+销售,同比增长175%。

虽然洗护业务与酒类业务正处于快速上升期,但收入占比并不高,对于社区增值服务乃至碧桂园服务的整体毛利率提振并不明显。

收入增至207.33亿,毛利率降至24.9%

财报显示,碧桂园服务上半年收入207.33亿元,同比增长3.4%;毛利51.58亿元,同比降幅为4.3%;净利润24.87亿元,同比下降9.6%;核心归母净利润26.15亿元,同比降低9.5%。毛利率也下降2个百分点至24.9%。

其管理层解释称,受整体行业因素的影响,有几个业务直接收入和毛利出现下滑,带走利润超两个亿。体现在财报中,主要是社区增值服务及非业主增值服务毛利率下降所致。

由于部分房企出现阶段性的调整,碧桂园服务非业主增值服务业务整体有所缩减,上半年收入下降31.8%至9.72亿元。

黄鹏指出,虽然上半年业绩稳定和优化,但实际离公司内部的目标还是有一定的距离,当下会继续开展业务,调整结构,解决非业主增值收入下降等造成的冲击,重新激发内生增长突破。

到家服务、家装中介、社区传媒、本地生活服务、房地产经纪服务和园区空间服务,也因年初疫情未完全消除,导致这些业务推广受限,但固定成本持续支出,从而出现不同程度的下滑,最终致使社区增值服务实现收入18.84亿元,下降10.8%。

但是,物业管理服务和“三供一业”业务毛利率维持稳定状态;尤其是城市服务和商业运营服务业务,因主动退出部分低毛利率项目,毛利率均实现了不同程度的提升,分别提升3个百分点、2个百分点至21.1%、38.4%。

相比于其整体毛利率的微降,外界更关注碧桂园服务关联方的风险问题。

当前,碧桂园正遭遇阶段性流动压力,与其相关联的碧桂园服务是否会被波及,成为此次业绩会的重点提问所在。

来自碧桂园收入仅占4.4%,关联方应收款23亿

黄鹏对此并未讳言,他指出碧桂园服务与兄弟公司碧桂园相互隔离,体现在财务层面,第三方收入占总收入比例从2018年的79.7%持续上升,到2023年上半年已经达到95.6%,来自关联方的收入占比仅为4.4%。

碧桂园服务一直在严格遵守“五独立”,分别为人员独立、机构独立、财务独立、资产独立和业务独立。其中,碧桂园服务总经理、副总经理、财务负责人、董事会秘书等核心高管专职工作,不在关联方及关联方控制的其他企业中担任任何职务和领薪。

谈及碧桂园的风险传递,黄鹏直言这是物业关联房企的风险,不是碧桂园服务的直接风险,将通过三个方面进行应对:

首先,做好一个好乙方。配合甲方保交楼、坚守服务稳定大局,积极协助兄弟房地产公司去化解风险和舆情;

其次,严格遵守法律底线,确保两家公司业务和财务的独立,保持好“五独立”,不会做任何利益输送行为;

最后,内部团队稳定。只要内部团队凝心聚力,碧桂园服务的业务就不会受损。

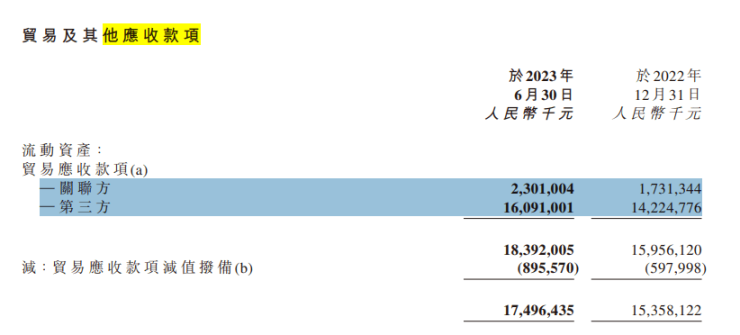

截至6月30日,碧桂园服务贸易应收款项净额为174.96亿元,较去年年底增加21.38亿元。其中,来自关联方的贸易应收款项23.01亿元,较2022年底增加5.7亿元;来自第三方的增加18.65亿元至160.91亿元。

碧桂园服务解释称,贸易应收款增加主要是由于收入总额增长所致;而其他应收款净额由2022年底的54.42亿元下降至2023年中期的49.76亿元,下降4.65亿元,主要是由于按金及代业主垫付款减少所致。

黄鹏指出,应收账款方面不用过多担心,碧桂园服务会依法依规处理,保护自身合法权益,不会无限的无法收费,将通过转变服务方式或调整其他合作方式,必要时会适当缩减一些不必要的关联交易。

“这个风险的传递,我认为一定可以阻断。我们会积极的帮助兄弟公司、一起去化解这样一个问题。”黄鹏强调道。

外拓转向存量项目,收费规模突破10亿平

当下,新房销售、新房交付面积持续下行,物管行业面临市场竞争加剧、新增在管面积放缓、收缴率下降、空置房物业费回款难等问题,这也导致物企在新房增量市场外拓减弱,开始转向存量市场之争。

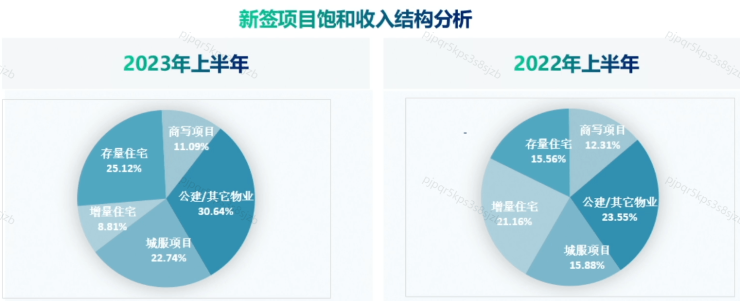

碧桂园服务也是如此,2023年上半年外拓新签项目饱和收入达19.7亿元,其中增量项目占比降至8.81%,而存量项目占比上升至25.12%,城服项目占比上升到22.74%,有效弥补增量市场萎缩导致的缺口。

相比于2022年上半年,存量住宅外拓占比提升近10个百分点,一举反超增量住宅的占比。

截至6月30日,碧桂园服务合同管理面积16.5亿平方米,收费管理面积9.2亿平方米,储备面积7.3亿平方米。

具体来看,其上半年新增4474万平方米合同管理面积,其中来自碧桂园集团1396万平方米,品牌拓展4179万平方米,还主动推出1101万平方米;此外,收费管理面积新增4687万平方米,其中第三方拓展2540万平方米。

为了提升整体毛利率,碧桂园服务对部分业务结构进行了调整,主动退出了一些毛利率较低的业务,包括缩减部分城市服务项目和商业运营项目。

但这并不影响其整体规模的提升,从新增拓展来看,其正在降低对兄弟公司的依赖性。如果再叠加“三供一业”合同管理面积0.93亿平方米,收费管理面积0.88亿平方米,碧桂园服务收费管理面积已突破10亿平方米。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。