美的置业“缩表”:半年清退320万方无毛利项目,为保安全18个月降有息负债148亿

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品|焦点财经&搜狐地产

作者|王迪

编辑|吴亚

“房企违约潮造成的影响很明显,行业信用严重受损。供给侧对于财务相对稳定的企业来说是机会。市场层面真实需求绝对存在,有需求但不愿意出手,不仅仅是价格和购买力的问题,更多是心理和预期的问题,从中央到地方政策对未来市场肯定会有作用,但会有一个过程。”

8月30日,在美的置业控股(03990.HK)举行的2023年中期业绩会上,董事会主席、执行董事兼总裁郝恒乐如此表示。

行业出清,房企规模增长放缓已成趋势,上半年美的置业营收也受到大环境的波及。

在盈利层面,上半年美的置业实现收入为363.35亿元,同比上升14.8%;毛利为47.92亿元,利润及综合收益总额为16.66亿元;核心净利润17.50亿元,下降36.0%;公司拥有人应占核心净利润8.56亿元,同比下降48.3%;每股基本及摊薄盈利为人民币0.58元。

诚然,相比于头部房企的连遭“惊雷”,安全性的重要性已经远比于盈利上的增长。管理层的理解是,只有公司是安全的,健康的才能抓住未来,分享未来调整机会过后的红利。

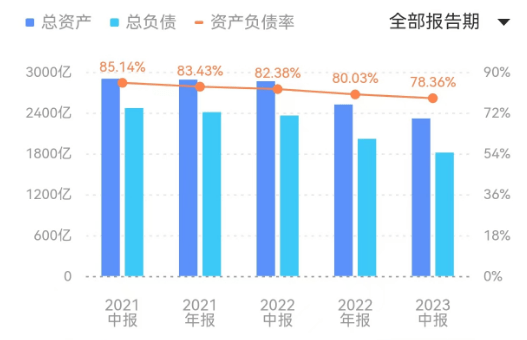

就上半年来看,美的置业在降负债层面取得进展。期内,负债率降至78.36%,净负债率39.8%,现金短债比1.49,扣预资产负债率67.9%,保持绿档的水平。此外,为提升盈利水平,今年上半年内地职业清退320万平方没有毛利的项目,同时聚焦高能级城市,对冲风险,一场“缩表”行动贯穿其中。

降杠杆保信用:无美元债,一年内到期有息负债124亿

“信用是公司的底线,任何方面出问题,公司的信用都不能出问题。无论是经营性现金流回流还是新增融资,一定要在保信用的前提下得到保障。现金流为公司获取优质的项目和地块进行了保障。”

这是美的置业管理层对融资与投拓关系的认识。现实的情况是,债务已经成为压倒诸多房企的关键。

上半年,美的置业在现金流可支撑的情况下降负债,自2021年底至今稳步降低有息负债148亿元。截止2023年中期,美的置业有息负债总额438亿元到期兑付压力小。一年内到期的有息负债为124亿元,月均需偿还的债务仅为10.3亿元,且今年内需到期兑付的公开债务仅为8.4亿元。

“截止2023年上半年,美的置业现金总量为238亿元。2023年没有到期美元债。资金已经储备好,今年9月份将进行支付。截止2023年8月,已如期兑付43.04亿元。”

在管理层看来,新旧模式的转换时期,美的置业已经认识到赚快钱时代过去,现在做任何事情都是坚持持久战的思维发展,聚焦调整负债结构。

除了降负债之外,美的置业在融资层面也在积极“扩表”,以充盈现金流。

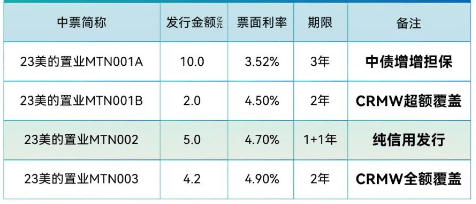

今年,美的置业相继与四大行及部分股份制商业银行签署战略协议,银行授信额度为1517亿元,尚未动用的银行授信为1118亿元。净资产负债率不足40%。上半年,美的置业已经发行笔中期票据,利率在3.52%-4.90%之间。近日,美的置业拟再发行15亿元中票,用于项目开发建设及补充流动资金。

就上半年融资结构来看,银行借款和债券融资合计占比82%,结构健康,一年内到期融资余额期限占比28%,与年初持平。

此外,对于公司存量的信用债问题,管理层则回应称,总体来说有压力,但是对于美的置业不担心,有一定的底气。

“开发贷、按揭业务非常顺畅,我们有金融、银行端的支持;信用方面,目前我们无论是发债还是中票,都是民营企业里面的佼佼者。近年来,发行债券的确不太容易,但是我们一年也发了中票70亿,我们注册了150亿的中票额度,我们要感谢一下银行监协会等协会给予的支持。”

调货仓提升毛利率:上半年新增权益土储货值44亿元

受地产行业影响,行业去化速度放缓,提升毛利率成为行业难题。

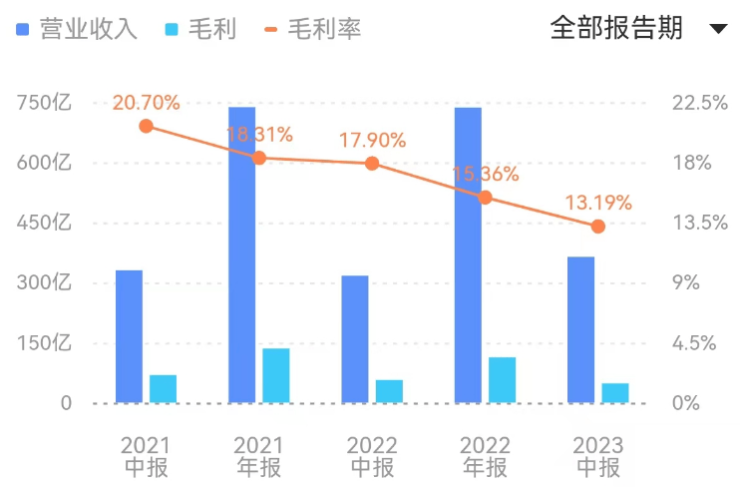

今年上半年,美的置业毛利率下滑至13.19%,要知道,2022年中报时该项数字为17.9%。更早的2021年中报显示,美的置业毛利率为20.70%。

对此,管理层人认为,作为美的置业来说,这两年毛利和利润水平也在接受行业的挑战。如果市场能够好,原来毛利率会变成U字型的水平线,自己物业的毛利水平会好一点,我们会集中资源深耕战略城市,用时间换空间的物业变成现金流找机会,交替的过程中,不排除毛利率会受到一定的影响。

“我们上半年会出清滞重性的物业,下半年市场会活跃一点,大家更有信心,会将之前卖的货这时拿出来,趁市场的好转作一些销售量的填补。”

据了解,为提升毛利率,美的置业持续两年在加大低量级项目的退出,随着低量级城市交付开发完毕,基本上退出一些城市。另一方面,美的置业也在优化合作项目。

据管理层透露,今年上半年,美的置业清退320万平方没有毛利的项目,未来会有很大增量与发展相适应,在有优势的深耕城市里去拓展。

“2021年到今年,我们退了23个项目,同时收了17个项目,退和收是按照公司的战略算大帐,快速进行解决,快速推进,形成公司的风险控制。“

项目收退之外,美的置业也在通过优化新增土储,优中选优,提升效能。

上半年,美的置业逐步提升一二线城市的投资额和土储占比。新增广州、长沙地块,土储面积权益比提升至72%,上半年新增权益土储货值44亿元。

截至2023年6月30日,美的置业土地储备的总建筑面积约3426万平方米,涉及331个物业开发项目,其中通过合营企业及联营公司参与的项目有98个。

针对货值的调整,管理层指出,从土储角度来看,在上半年新增权益的土储货值44亿。只不过,两个合作项目收购增加10个亿的货值。与此同时,美的置业退出5个项目,同时减少4个亿的货值。

管理层的理解是,房地产结构性机会持续存在,公司接下来新增的土储是首先是定底线。在底线之上,公司能获取就获取,不能获取绝不突破底线。同时结合存量和目标核心城市的存销比,以及现金流状况进行土地的增补。

“一定是精准研判,一定是在资源和能力所覆盖的根据地城市当中,对土地的获取是按照公司底线,以及存销结构作常态化的增补。”

管理层认为,公司大量的低量级城市的结构已经比较少了,70%都在比较强的城市,接下来通过不断作减法,聚焦自己资源、能力、管理等,能够辐射到周转相对快,便于管理的地方,公司会更加健康安全,回报率会更加好。”

半年报显示,得益于区域深耕和城市升级策略,合约销售面积均价逆势增长3%至12653元/㎡。

对于供货情况,美的置业管理层则表示,今明两年,公司手头上的存量项目资源还是比较充足的,能够支撑今年明年两年合理的销售规模和市场份额,公司当下要加快销售去化和销售回款,做公司储备结构性的调整,加快对滞重库存的去划。

开辟两大科技“现金牛”管道:睿住智能2023年利润贡献或在5%以上

尽管房地产面临动能转换期,但是管理层认为,房地产行业是经济发展的重要支柱,居民刚性、感性的需求长期且持续存在,机会一定大于挑战。只是,为了分摊风险,美的置业也在拓展科技板块现金流“管道”,提升造血能力。

就美的置业的多元化的业务来看,可以分成两大类,第一类是经营性业务,第二类是房地产科技业务。

半年报显示,上半年,睿住智能新增合同额6亿,累积交付智慧家庭19.8万套。截止目前,睿住智能已落地超过90万个用户场景、接入超过120万个设备,累计为超500个智慧社区,超19万户家庭提供智能空间体验。

睿住智能是以产业化思维像造汽车一样造房子,围绕建筑开发全生命周期,以“科技+制造”赋能建筑工业化产业发展。“该项业务2023年预计利润贡献在5%以上,达到15亿。”管理层如此透露。

此外,上半年,睿住建筑科技新增合同金额4亿元,第三方占比100%,累积产能7万+立方米。上半年,睿住建筑科技抓住香港北部都会区发展机遇进行多渠道布局,在今年已签署了MiC和预制构件产品供港协议。

经营性业务方面,美的置业也在深耕物业管理。上半年,美置服务合约面积9100万平方米,在管面积5800万,第三方占比达到20%,非住宅物业的占比占13%。

半年报显示,上半年,美地置业新拓产业园、医院、学校、办公、城市公服等多元业态,其中产业园外拓面积占比高达65%。国际化医院、高校项目持续落地。在商业运营方面,期内在营70万平方米,在营商场9个,满铺率92%。

据管理层介绍,这两项业务2023年预计产生收入21亿,利润率10%以上。

从经营结构来看,美的置业已经形成住宅开发、物业服务、商业运营以及科技产业并行的四大航道。除经营性业务及房地产科技之外,针对地产开发业务,管理层也指出,公司会保交付,而保交付不是简单的交付,是保完美交付,甚至提前交付。

半年报显示,上半年美的置业交付4万套,提前交付2.6万套,提前交付率65%,提前交付批次58个,占比64%,下半年预计将会交付5万套。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。