中南建设二次回复28亿定增问询函:有息负债470亿元,承诺违约将达成新借款方案

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品|搜狐地产&焦点财经

作者|王迪

编辑|吴亚

为保交付架设“输血”管道,出险房企不超过28亿元定增还在努力促成中。

6月29日,中南建设(000961.SZ)就申请向特定对象发行股票的第二轮审核问询函对深交所进行回复。

回复内容涉及债务违约、债务重组相应计划及其可行性、募投项目预售资金用于其他用途、项目是否存在资金挪用等违法违规、参股公司是否涉及教育相关业务等。此前,在6月16日,中南建设已经就相关问题回复过深交所。

其中,公告特别提到,目前中南建设境外子公司美元优先票据已发布初步重组方案,重组获得阶段性进展。

值得一提的是,在资本市场中,6月30日开盘,房地产板块局部活跃。中南建设涨停,股价报1.57元/股,市值为60.08亿元。

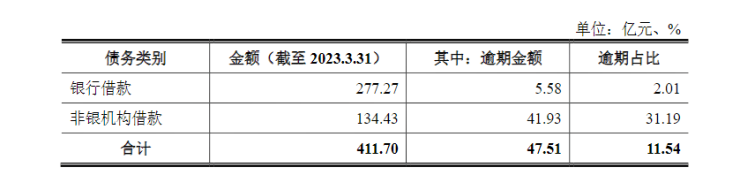

有息负债470.5亿元,到期暂未偿付金额49.5亿元

针对公司债务违约具体情况,中南建设在回复中表示,截至2023年3月31日,银行借款期末余额277.27亿元,其中5.58亿元本金的借款存在逾期未兑付的情形;向信托公司等其他非银行金融机构借款期末余额134.43亿元,其中41.93亿元的借款存在逾期情形。

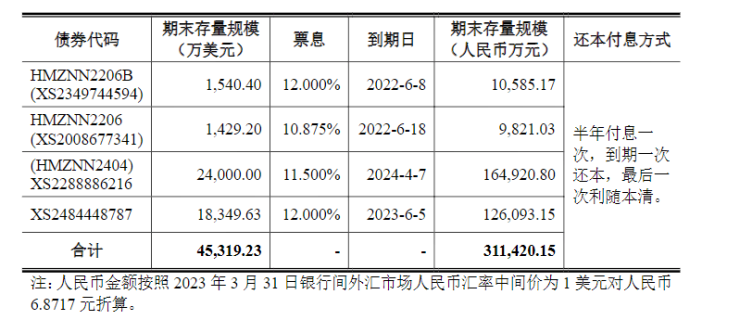

在境外美元优先票据方面,截至2023年3月31日,中南建设境外子公司期末4只存续的美元优先票据本金合计4.53亿美元,折合人民币31.14亿元。

其中,债券代码为XS2349744594和XS2008677341的两只美元优先票据的部分持票人在票据到期后未接受交换要约,期末本金合计0.30亿美元存在到期尚未还本付息,应付利息合计人民币0.30亿元。债券代码为XS2288886216和XS2484448787的两只美元优先票据暂未支付半年度利息,期末本金合计4.23亿美元。

总体来看,截至2023年3年末,中南建设有息负债470.5亿元,占总资产的比重15.79%。其中,到期暂未偿付的金额49.5亿元,包括银行借款5.6亿元,非银行金融机构借款41.9亿元,境外子公司发行的优先票据本金0.3亿美元(折合人民币2亿元)。

为进一步化解有关有息负债风险,中南建设承诺:针对有关银行和非银行机构借款,公司保证资本承诺出局之日起半年以内,将与有关机构达成新的借款方案,或偿付有关借款;针对境外子公司发行并存续的全部4.5亿元美元优先票据,公司保证自本承诺出具之日起半年以内,将与有关投资者达成重组协议。

针对偿债,中南建设表示,将积极与每家金融机构沟通,探讨优化协议的可能性。继续推动销售,加快回款,保持灵活的经营节奏,努力盘活资产,坚持审慎策略,严格控制支出,确保经营安全。充分利用资本市场,补充权益资本,扩展新的融资,更快恢复盈利,引导市场信心。

美元票据初步重组方案公布, 约37%债权人已签订协议

对于出险房企,更为重要的是债务重组进展。

对照同行业的花样年、融创中国、富力地产、绿地控股、华夏幸福等房企境外债务重组情况来看,该类企业境外债务重组从启动到获得持有人的同意,平均历时1-2年。

中南建设也在回复函中承诺自本问询函回复出具日起半年以内,将与有关投资者达成重组协议。

2022年11月,中南建设境外子公司公布暂停支付美元优先票据利息,聘请财务顾问和法律顾问,启动美元优先票据重组。

为此,针对债务展期协议即债务重组方案,中南建设回复,截至问询函回复出具日,针对期末银行与非银机构借款合计47.51亿元的逾期情况,公司通过协商展期、偿还、优化协议等方式解决。

对于境外美元债,优先票据持有人持有票据本金额的1%的现金赎回,剩余票据本金额的99%和截至重组生效日(不包括当日)全部持有票据应计未付利息发行新票据,新票据按3:7的比例分为第1批和第2批,分别在重组生效日(“新发行日”)后3年和4年到期。

新票据将有强制赎回条款,就第1批而言,要求公司境外子公司在新发行日起18个月、24个月和30个月赎回新发行日该批次票据本金总额的5%,以及就第2批而言,截至新发行日期后30个月、36个月和42个月赎回新发行日该批次票据本金总额的5%。

此外,新票据利息应在新发行日后的第一年以实物支付,其余年份则以现金支付。新票据每半年支付一次利息,利率为每年6.0%(如果利息以现金支付)或7.0%(如果利息以实物支付)。根据新票据契约,实物利息通过境外子公司发行的该批次新票据支付,票据金额等同于该等利息金额(以1美元为增量)。

截至2023年6月23日,中南建设境外子公司公布初步重组方案,约37%的美元优先票据持有人已签署支持有关方案。按照相关规定,超过75%的优先票据持有人加入重组支持协议重组方案即获得通过。

事实上,目前化解房地产行业风险任务仍然艰巨,在化债过程中,保交楼是重塑企业信用的重要内容。数据显示,中南建设1-6月房地产板块累计交付房屋4.5万套。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。