恒大亮家底:1400亿境外债待重组,7000亿境内债逾期,能用现金13亿,想再借3000亿

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

出品|搜狐地产&焦点财经

作者|陈盼盼

编辑|吴亚

历经470天的等待,拖沓许久的中国恒大(03333.HK)债务重组终于迎来突破性进展。

作为中国规模最大的房企之一,恒大在2021年下半年逐渐显露债务危机,引发海内外关注。当年12月,广东省政府向恒大派出工作组。恒大随即成立风险化解委员会,开展“化债”工作。

3月22日深夜,恒大发布一份长达200页的公告,称已与境外债权人小组签署重组方案的主要条款,涉及发行新票据、债转股等事项。

其中,最为关键的信息是:恒大将发行新债券对原债券进行置换,新债券年限长达4至12年、年息2%至7.5%;且前三年不付息,第四年初才开始付息、仅付本金的0.5%。

结合整体公告来看,此番条款中所涉及的债券总金额合计191.485亿美元(折合人民币达1300多亿元),占恒大整体227亿美元境外债的84%。

但该条款并非最终的重组协议,按照恒大的说法,其最晚于3月31日与债权人签订一份或多份重组支持协议。换句话说,只有3月31日正式签署了协议,才意味着恒大的境外重组成功,并同步解除了香港法院判令公司“清盘”的风险。

对于恒大而言,即便成功完成境外重组,也不过是获得一个喘息的机会。要想恢复正常经营的话,其所需的资金量是巨大的。

恒大称,公司未来三年其核心任务是“保交楼”,预计需要额外2500亿元至3000亿元融资。再看恒大的“基本盘”,条款所涉及的恒大地产、恒大物业、恒大汽车这三大底层资产的现状却都不容乐观。

如何化解庞大的债务?是本次公告的核心重点。

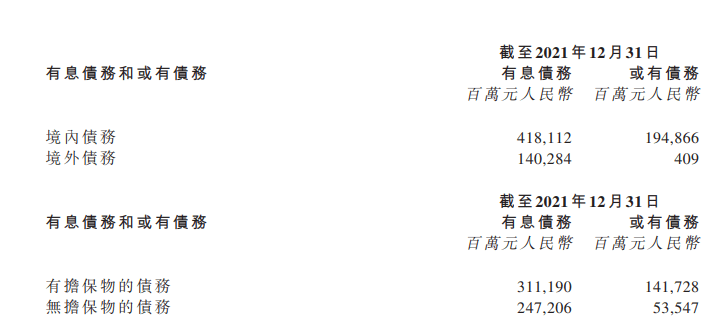

据公告数据,截至2021年底,恒大总计负债7537亿元,其中有息债务约为5584 亿元,或有债务约1953 亿元;境外债务总额约为1407亿元,境内债务总额约为6130亿元。

在恒大1407亿元的境外债务中,其中有息负债约为1402.84亿元,或有债务4.09亿元。

同期,恒大账面上的合并现金余额仅约为534.22亿元;剔除其中的约520.82亿元为受限部分,实际已仅剩约13.41亿元的规模。

恒大此番境外债重组主要涉及两大部分:由其发行的本金总额为139.225亿美元的美元高级担保票据;由景程有限公司发行,并由(其中包括)天基控股有限公司担保的本金总额为52.26亿美元的美元优先票据。

这两大部分的债务共计191.485亿美元(折合人民币约1309.15亿元),占恒大整体境外债的93%。

整体来看,恒大对境外债的“化债”思路是:“发新换旧”进行债务展期;并抵押或兜售所持有的恒大物业、恒大汽车股票。

公告显示,恒大将此次境外债重组分为A组与C组,前者主要涵盖恒大发行的境外票据、债券和所借贷款,后者主要是恒大在境外的金融负债(包括担保和认沽期权)。

具体的重组条款为,恒大将发行新债券对原债券进行置换:新债券年限4至12年、年息2%至7.5%;前三年不付息,第四年初开始付息、付本金的0.5%。

从公告可以看到,A组和C组债权人可以选择以下两种方案。第一种,债权人可以按其可获偿金额1:1的转换比率获得将由恒大发行的新票据,新票据期限为10–12年,将随着时间的推移偿还。

第二种方案则是,债权人可以选择将其可获偿金额进行转换。一种方式是转换为期限为5-9年的将由恒大发行的新票据。

一种是转换为由五笔与恒大物业、恒大汽车或恒大上市股票挂钩的股权挂钩票据构成的组合,挂钩方式包括由恒大担保、挂钩、可强制交换或可强制转换对应股票。

最后一种转换方式则是这前两种方式的组合,即“借新还旧+债转股”的双重组合。

按照恒大的说法,其签署了三份重组条款清单。如在景程协议中,债权人将获得五笔由景程发行的期限为四至八年的新票据,本金总额为65亿美元。

在天基协议中,债权人将获得四笔由天基发行的期限为五至八年的新票据,本金总额为8亿美元。

但需要注意的是,相关协议的生效为将在协议所载的先决条件已获满足,或豁免后合理可行的情况下。而恒大给出的预期时间表为10月1日,最后期限为12月15日。

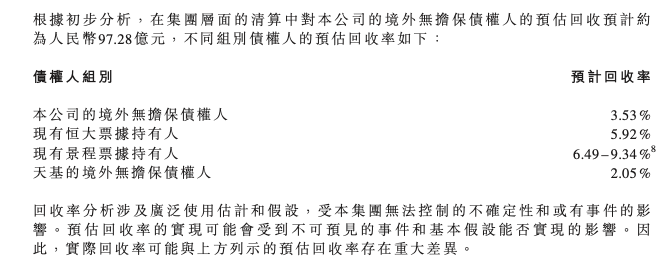

在公告中,恒大还给境外债权人算了一笔账。按照恒大披露的数据,一旦境外债重组不成功且公司被迫清算的情况下,公司层面的清算中对境外无担保债权人的预估回收预计仅约为97.28亿元。

具体来看,境外无担保债权人、现有恒大票据持有人、现有景程票据持有人、天基的境外无担保债权人预计回收率分别为:3.53%、5.92%、6.49-9.34%、2.05%。

换言之,如果境外债权人不同意恒大给出的方案,最终恒大被清算的话,无论是那种类型的债权人,其最后的预计回收率连一成都没有。

除了境外重组条款外,恒大还披露了其境内债重组进展。恒大希望,可以通过完成拟议境外重组来为恢复运营提供必要条件,带动境内债权人与其达成和解,进而恢复有序运营,并逐步产生偿债现金流。

从公告可以看到,2022年以来,恒大先后完成了9笔境内公司债券本金或利息的展期,展期期限为6个月至1年不等,涉及约本金金额535亿元、利息37.03亿元。

即使如此,于2022年年末,恒大境内有息负债逾期金额也已达到约2084亿元,境内商业承兑汇票逾期金额达到约3263亿元,境内或有债务逾期金额达到约1573亿元,合计约7000亿元。

恒大坦言,部分境内债权人已经对公司采取法律行动。截至3月22日,标的金额1亿以上未决诉讼案件数量超过789件,其标的金额总额达到约3313亿元,未决仲裁案件数量超过43件,其标的金额总额达到约322亿元。

无论是境外债权人也好,还是境内债权人也罢,未来其要想讨回欠款,本质都要看恒大的“基本盘”,核心在于恒大能否回归正常经营轨道。

在此情况下,恒大所拥有的底层资产就显得十分重要。恒大在公告中也披露了公司主要业务的进展情况,以期获得债权人对自己发展的信心。

具体到房地产业务,2021年恒大实现的销售额仅为4430亿元,2022年迅速降至317亿元。

最新的今年1-2月,恒大实现合约销售额65.7亿(扣除转让给施工单位或供应商的实物支付的财产后的金额为约47.5亿元)。

按照恒大的说法,未来三年,其核心任务是“保交楼”,将努力保持“复工复产”维持有序运营,预计需额外2500亿元-3000亿元的融资。

恒大汽车的情况则较为惨淡,总资产595.21亿元,总负债588.3亿元,资金净值约6.91亿元。

“由于流动资金紧张,为能维持基本的业务运营,恒大汽车已采取措施削减成本。”恒大指出。

而近日来,围绕恒大汽车的“裁员”传闻不断。相关市场消息显示,恒大汽车的子公司——瑞典全球电动汽车公司(NEVS)预计裁员95%。不过,相关消息未得到恒大及恒大汽车方面的回应。

按照恒大的说法,截至公告发布之日,恒大汽车交付超过900辆车,在没有新流动性注入的情况下,恒大汽车将面临停产风险。

地产和汽车表现不佳,恒大物业作为恒大一直以来的“现金奶牛”,被寄于厚望。公告显示,

2021年,恒大物业实现总营收约145.86亿元,税息折旧及摊销前利润约42.35亿元。

截至今年2月28日,恒大物业有2730个在管项目,在管总建筑面积约5.05亿平方米;另据克而瑞公布的榜单,恒大物业排在2022年物企在管规模榜第5位,为头部物企。

恒大物业预计,2023年至2026年累计无杠杆自由现金流为130-170亿元,每年的回血量预计为32.5亿元-42.5亿元。

目前,中国恒大对恒大物业持股占比51.7%,对恒大汽车持股占比58.5%。在偿债计划中,这两个平台将用于抵债。

按恒大条款清单的构想,恒大物业股权的23.1%(约24.94亿股股份)及6.9%(约7.49亿股股份)将应存入证券账户,并质押以分别为相应挂钩票据提供担保;恒大汽车的16.1%股权及13.9%股权也将应存入证券账户,并质押以分别为相应挂钩票据提供担保。

并且,在重组条款中,恒大将发行强制可交换债券。其中,针对恒大物业的可交换股份约为21.57%,涉及约23.32亿股股份;针对恒大汽车的可交换股份约为28.54%,涉及约30.95亿股股份。与此同时,这些股份也应存入质押的证券账户。

按照恒大的计划,若要保证房地产业务及恒大汽车的经营,还需要额外融资近3300亿元。

那么,以恒大目前的信用和资质,这3300亿融资从哪里来?投资人又凭何会借钱给它?

不过,恒大在最新公告中呈现业务现状时,顺便为投资人画了一张新“饼”。

对于需要额外融资3000亿的房产业务,中国恒大表示,虽然未来三年以“保家楼”为主要任务,但“期间现有项目的无杠杆自由现金流将主要用于偿还续建所需新增融资,对中国恒大层面无抵押担保债务偿还能力较弱”。

此外,中国恒大透露:“从第4年开始,假设公司能基本恢复正常经营,且尚未确认为实施主体的旧改项目得以继续开发,公司无杠杆自由现金流预计将逐步增加。

按照恒大的预计,2026年至2036年其均可实现无杠杆自由现金流约1100亿元至1500亿元。

面临停车风险的恒大汽车则公告称,“本集团如能在未来寻求超过290亿元的融资,计划推出多款旗舰车型,并望实现量产”。

“在此计划下,公司在2023年至2026年的累计无杠杆现金流预计将达到-70亿元至-50亿元之间”,恒大汽车在公告中展望。

IPG中国区首席经济学家柏文喜在接受搜狐财经采访时指出,恒大是可以通过债务重整、企业重整,来化债和降债,以此增加融资能力和新的融资空间。

“另外,如果市场回暖,会拉动恒大资产溢价、货值上升,也能够支持一定的增量融资空间”,柏文喜称。

易居研究院研究总监严跃进则对搜狐财经表示,“保交楼”本身还需要通过银行贷款来支持。比如后续现房销售数据表现好,同时购房者对于恒大的认可程度提高,那么银行也愿意参与。但总体上,类似资金需求更多要靠恒大自身来解决,各地政府最多是从牵线的角度进行。

提及恒大汽车,柏文喜认为,如果将来恒大汽车能够量产,且价格、质量有竞争力,则可用未来的经营进行一部分股权融资。当资本实力增强后,还能再撬动一部分债券融资。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。